Операции на рынках облигаций

реклама

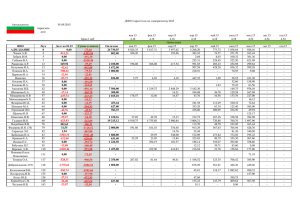

ДЕПАРТАМЕНТ ДОЛГОВЫХ ИНСТРУМЕНТОВ И ДЕРИВАТИВОВ ИФК «МЕТРОПОЛЬ» Москва 7 сентября 2011 г. 1 Группа Группа компаний компаний «МЕТРОПОЛЬ» «МЕТРОПОЛЬ» Инвестиционная и финансовая деятельность Социальные Социальные проекты проекты Горнодобывающая Горнодобывающая промышленность промышленность Девелопмент Девелопмент Туризм Туризм Инвестиции Инвестиции вв инновации инновации ИНВЕСТИЦИОННАЯ ФИНАНСОВАЯ КОМПАНИЯ «МЕТРОПОЛЬ» Направления деятельности Операции на рынках акций Операции на рынках облигаций Корпоративное финансирование Управление активами ДЕПАРТАМЕНТ ДОЛГОВЫХ ИНСТРУМЕНТОВ И ДЕРИВАТИВОВ ИФК «МЕТРОПОЛЬ» Управление рынков долгового капитала Управление долгового синдиката Управление продаж долговых инструментов Управление анализа долговых инструментов и деривативов ДЕПАРТАМЕНТ ДОЛГОВЫХ ИНСТРУМЕНТОВ И ДЕРИВАТИВОВ Организация первичных размещений облигаций Маркет-мейкинг: облигации энергетического сектора, фьючерсы на корзину ОФЗ Исследования и комплексный анализ рынка Первичные размещения с участием ИФК «МЕТРОПОЛЬ» ОАО «Газпром» Еврооблигации серии 23 Размещение облигационного займа 1 000 000 000$ 2010 Co-manager ОАО «РОСНАНО» Облигации серий 01, 02, 03 Размещение облигационного займа 33 000 000 000 руб. 2010 Ведущий Со-Организатор ОАО «Иркутскэнерго» Облигации серии БО-01 Размещение облигационного займа 3 000 000 000 руб. 2011 Ведущий Со-Организатор ОАО «РусГидро» Облигации серий 01, 02 Размещение облигационного займа 15 000 000 000 руб. 2011 Ведущий Со-Организатор ОАО «Энел ОГК-5» ОАО «ФСК» ООО «Кузбассэнерго-Финанс» ОАО «ФСК» Облигации серии БО-18 Размещение облигационного займа Облигации серии 13 Размещение облигационного займа Облигации серии 02 Размещение облигационного займа Облигации серии 19 Размещение облигационного займа 5 000 000 000 руб. 10 000 000 000 руб. 5 000 000 000 руб. 20 000 000 000 руб. 2011 Ведущий Со-Организатор 2011 Ведущий Со-Организатор 2011 Ведущий Со-Организатор 2011 Ведущий Со-Организатор Ведущие операторы рынка - облигации: режим переговорных сделок (ММВБ, июль 2011) № Компания Оборот, руб. 1 ФК Открытие 39 707 868 864 2 ООО «Ронин» 39 188 173 396 3 ИФК «МЕТРОПОЛЬ» 37 188 334 493 Рыночная доля ИФК "МЕТРОПОЛЬ" - 40%* Лидеры рынка фьючерсов и опционов на облигации (РТС, август 2011) № Компания 1 НОМОС-БАНК 2 МЕТРОПОЛЬ ИФК 3 Тройка Диалог ИК *рассчитана за период с января по июнь 2011 г. на вторичных торгах (ММВБ) облигаций сектора электроэнергетики ДЕПАРТАМЕНТ ДОЛГОВЫХ ИНСТРУМЕНТОВ И ДЕРИВАТИВОВ ФЬЮЧЕРСЫ НА КОРЗИНЫ ОФЗ: ВИДЫ ТРЕЙДИНГА ВИДЫ ТРЕЙДИНГА ОБЪЕМ ЗАИМСТВОВАНИЯ СПЕКУЛЯЦИЯ Спекуляция – это торговля фьючерсами, основанная на ожидании изменения цены контрактов в будущем ТОРГОВЫЕ СТРАТЕГИИ ХЕДЖИРОВАНИЕ Торговые стратегии (в том числе арбитраж) - данный вид торговли подразумевает использование различных стратегий, связывающих фьючерс и другие инструменты рынка: Хеджирование - хеджинг портфеля бондов (не важно, корпоративные облигации или государственные) при помощи фьючерсов. Часто используется фондами, УК и крупными коммерческими банками ТОРГОВЛЯ БАЗИСОМ Торговля базисом – спрэд между ОФЗ и фьючерсом НАКЛОН КРИВОЙ ПОКУПКА ОФЗ С “ПЛЕЧОМ” Покупка ОФЗ с “плечом” – наличие гарантийного обеспечения при покупке фьючерсов позволяет покупать базовый актив (ОФЗ) с максимальным плечом 1 к 50. Наклон кривой – сужение или расширение спрэда между длинным и коротким контрактом. СПЕКУЛЯЦИЯ Динамика цен на 2-х и 4-х лет ние фь ючерсы 10500 Спекуляция - это получение прибыли (или убытка) от разницы между ценами покупки и продажи. 10450 В своей простейшей форме, принцип получения прибыли на рынке фьючерсов заключается в следующем: Цена 10400 10350 10300 Купить низко – Продать высоко 10250 27 май OFZ4-9.11 3 июн 10 июн 17 июн 24 июн OFZ2-9.11 1 июл Дата Наличие на срочных рынках большой группы спекулянтов приносит пользу фьючерсным рынкам и экономике в целом. Основные функции, которые приняли на себя спекулянты: Î принятие части риска хеджеров; Î повышение ликвидности рынка; Î относительное сглаживание ценовых колебаний. 8 июл 15 июл 22 июл Продать высоко – Купить низко Купить высоко – Продать выше Продать низко – Купить ниже Для успешной спекуляции, у каждого трейдера должен быть разработан торговый план, который состоит из двух главных компонентов: Î Метод прогнозирования цен, который сигнализирует о моментах для покупки или продажи определённого фьючерсного контракта; Î Программа управления риском, которая предписывает количество риска, связанного с каждой сделкой, и указывающая на то, в какой момент нужно остановить убытки. ТОРГОВЛЯ БАЗИСОМ – ОСНОВНЫЕ ПОНЯТИЯ И ТЕРМИНЫ Торговля базисом – это одновременная покупка/продажа облигации и фьючерса. В случае, если мы закрываем стратегию до экспирации, прибыль или убытки формируются за счет расширения/сужения базиса и величины carry trade. Если мы закрываем стратегию в момент экспирации, то данный вид торговли является чистым арбитражем. Основной плюс данной стратегии – безрисковость, но величина потенциальной прибыли будет чрезвычайно мала. Net basis - величина потенциальной прибыли/убытка Торговля базисом до экспирации имеет смысл лишь при соблюдении нескольких условий: Ö Высокая волатильность рынка Ö Возможность привлечь финансирование на срок до 3 месяцев ( фиксированная ставка финансирования на срок жизни контракта) Ö Ставка привлечения денег на рынке МБК или РЕПО лучше среднерыночной Базис 2-х лет ний конт ракт СТРАТЕГИЯ НА ИЗМЕНЕНИЕ БАЗИСА OFZ2-9.11 102,9 Фьючерсные контракты на корзины ОФЗ позволяют играть на изменении базиса – разницы между текущей ценой облигации и ценой облигации, рассчитанной из цены фьючерса (произведение цены фьючерса на конверсионный фактор). Для облигации, наилучшей к поставке, базис сойдется к нулю в день исполнения фьючерса, иначе будет возможность получить арбитражную прибыль. 102,7 102,5 Бази с 102,3 102,1 101,9 Ожидания Стратегия Покупка базиса: 101,7 Расширение базиса 101,5 27 май 3 июн ОФЗ 25072 OFZ2-9.11 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл - покупка облигации - передача облигации в РЕПО - продажа фьючерса Продажа базиса: Базис 2-х летний контракт Сужение базиса 75 - занять облигацию через обратное РЕПО - продать облигацию - купить фьючерс 65 55 45 35 25 27 май 3 июн 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл В стратегии покупки базиса прибыль получается за счет двух компонентов: Î увеличения базиса; Î положительного carry (разницы между купонным доходом и стоимостью фондирования позиции) Базис 4-х летний контракт СТРАТЕГИЯ НА ИЗМЕНЕНИЕ БАЗИСА OFZ4-9.11 102 Фьючерсные контракты на корзины ОФЗ позволяют играть на изменении базиса – разницы между текущей ценой облигации и ценой облигации, рассчитанной из цены фьючерса (произведение цены фьючерса на конверсионный фактор). Для облигации, наилучшей к поставке, базис сойдется к нулю в день исполнения фьючерса, иначе будет возможность получить арбитражную прибыль. 101,5 101 100,5 Базис 100 Ожидания 99,5 Стратегия Покупка базиса: Расширение базиса 99 27 май ОФЗ 25077 3 июн 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл - покупка облигации - передача облигации в РЕПО - продажа фьючерса OFZ4-9.11 Продажа базиса: Базис 4-х летний контракт Сужение базиса 85 75 65 55 45 35 25 27 май 3 июн 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл - занять облигацию через обратное РЕПО - продать облигацию - купить фьючерс В стратегии покупки базиса прибыль получается за счет двух компонентов: Î увеличения базиса; Î положительного carry (разницы между купонным доходом и стоимостью фондирования позиции) СТРАТЕГИЯ НА ИЗМЕНЕНИЕ БАЗИСА – ПРИМЕР ПОКУПКИ БАЗИСА ДО ЭКСПИРАЦИИ Дата ОФЗ 25077 Цена % номинала НКД OFZ4-9.11 Цена, руб. Гарантийное обеспечение 27.05.11 99, 8633 24, 37 10274 308 25.08.11 - 42,28 - - Продажа базиса Для наглядности приведем пример продажи базиса: 1 – Занимаем 10 ОФЗ 25077 на РЕПО на 3 месяца 2 – Продаем 10 ОФЗ 25077 на споте 3 – Покупаем один фьючерс OFZ4-9.11 27.05.11 25.08.11: Занимаем 10 ОФЗ 25077 через РЕПО на 3 месяца по ставке 6% и дисконтом 10%: 9235 руб. Поставка ОФЗ по цене фьючерса: Цена фьючерса на 27.05 * конв.фактор + НКД = 9911 + 423 = 10334 руб. Продаем 10 облигаций ОФЗ 25077: Цена облигации на 27.05 * 10 + НКД на 27.05 = 9986 + 244 = 10230 руб. Закрытие РЕПО = 9 371 руб. Покупаем фьючерс OFZ4-9.11: Цена фьючерса*страховое обеспечение = 10274*3% = 308.22 руб. Итог: - 9235 + 10230 – 10334 + 9371 = 32 руб. СТРАТЕГИЯ НА ИЗМЕНЕНИЕ БАЗИСА – ПРИМЕР ПОКУПКИ БАЗИСА ДО ЭКСПИРАЦИИ Дата ОФЗ 25077 Цена % номинала НКД OFZ4-9.11 Цена, руб. Гарантийное обеспечение 27.05.11 99, 8633 24, 37 10274 308 25.08.11 - 42,28 - - Покупка базиса 27.05.11 Для наглядности приведем пример покупки базиса: Занимаем 10230 руб. на МБК на 3 месяца по ставке 4.22% 1 – Занимаем деньги на МБК на 3 месяца Покупаем 10 облигаций ОФЗ 25077: 2 – Покупаем 10 ОФЗ 25077 Цена облигации на 27.05 * 10 + НКД на 27.05 = 9986 + 244 = 10230 руб. 3 – Продаем один фьючерс OFZ4-9.11 Продаем фьючерс OFZ4-9.11: Цена фьючерса*страховое обеспечение = 10274*3% = 308.22 руб. 25.08.11: Поставка ОФЗ по цене фьючерса: Цена фьючерса на 27.05 * конв.фактор + НКД = 9911 + 423 = 10334 руб. Оплата процентов по займу на МБК = 108 руб. Итог: - 10230 + 10334 - 108 = - 4 руб. СТРАТЕГИЯ НА ИЗМЕНЕНИЕ БАЗИСА – ПРИМЕР ПОКУПКИ БАЗИСА Дата ОФЗ 25077 Цена % номинала НКД OFZ4-9.11 Цена, руб. Гарантийное обеспечение 27.05.11 99, 8633 24, 37 10274 308 25.07.11 101, 4052 36, 25 10479 314 Покупка базиса 27.05.11 25.07.11: Для наглядности приведем пример покупки базиса: Покупаем 10 облигаций ОФЗ 25077: 1 – Покупаем 10 облигаций ОФЗ 25077 Цена облигации на 27.05 * 10 + НКД на 27.05 = 9986 + 244 = 10230 руб. Объем 1-ой ноги РЕПО+ прибыль с РЕПО(%) = 9527 + (99,8633%*1000*10)*4%*59/365 = 9527 + 65= 9592 руб. Отдаем в РЕПО: (Цена облигации на 27.05-7%) + НКД= 9287 + 244 = 9531 руб. Продаем облигации на споте: Цена облигации на 25.07 * 10 + НКД на 25.07 = 10141 + 363 = 10504 руб. Продаем фьючерс OFZ4-9.11: Покупаем фьючерс OFZ4-9.11: 10479 руб. 2 – Отдаем 10 облигаций ОФЗ 25077 в РЕПО 3 – Продаем один фьючерс OFZ4-9.11 4 – Закрываем РЕПО и продаем облигации на споте 5 – Покупаем фьючерс OFZ49.11 Конверсионный коэффициент равен 0,9647, ставка РЕПО по ОФЗ равна 4.0%. Дисконт 7%. Страховое обеспечение по 4-х летним контрактам равно 3%. Доходность стратегии: 40,25% Цена фьючерса*страховое обеспечение = 10274*3% = 308.22 руб. Закрываем РЕПО: Возврат страхового обеспечения = 308.22 руб. Итог: (Разница покупки-продажи ОФЗ) + (Разница покупки-продажи фьючерса) + (% от РЕПО)= -89 + 274 - 61 = 124 руб. OFZ2Y Index и OFZ4Y Index СТРАТЕГИЯ СПРЭДА МЕЖДУ 2-х И 4-х ЛЕТНИМИ КОНТРАКТАМИ НА ОФЗ 7,6 7,3 7 6,7 6,4 6,1 5,8 5,5 27 май 3 июн .OFZ2Y Index 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл Данная стратегия позволяет зарабатывать на изменении наклона кривой между 2-х летними и 4-х летними сегментами. Так как дюрация у контрактов разная, мы должны рассчитать соотношение кол-ва между контрактами по формуле: Дюрация OFZ4 / Дюрация OFZ2 Это нужно для того, чтобы избежать эффекта «параллельного сдвига» кривой. .OFZ4Y Index Ожидания Спрэд между OFZ2Y Index и OFZ4Y Index Стратегия - покупка OFZ2 160 155 Расширение спреда - продажа OFZ4 Сужение спреда - продажа OFZ2 - покупка OFZ4 Спрэд 150 145 140 135 130 125 120 27 май 3 июн 10 июн Спрэд между OFZ2Y Index и OFZ4Y Index 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл ПРИМЕР РАСШИРЕНИЯ СПРЭДА Дата OFZ2-9.11 Цена номинала ГО руб. OFZ4-9.11 Цена, руб. ГО руб. 27.05.11 10306 206 10274 308 25.07.11 10390 208 10479 314 Расширение спрэда 27.05.11 Стратегия спрэда между 2-х летним и 4-х летним контрактами на ОФЗ: Для начала посчитаем соотношение в котором нам нужно покупать контракты: 1 – Расчет отношения кол-ва 2-х летних и 4-х летних контрактов Дюрация длинного контракта / Дюрация короткого контракта = 3.77 / 1.40 = 2.69 2 – Продажа длинного контракта 3 – Покупка короткого контракта Значит нам нужно покупать в 2.69 раз больше коротких контрактов, чем длинных. 4 – Продажа короткого контракта Продаем 10 длинных контрактов: 5 – Покупка длинного контракта Цена OFZ4*10 = 10274 * 10 = 102740 руб. Продаем 27 коротких контрактов: Цена OFZ2*27 = 10390 * 27 = 280530 руб. Покупаем 10 длинных контрактов: Гарантийное обеспечение = 308*10 = 3080 руб. Покупаем 27 коротких контрактов: Цена OFZ2*27 = 10306 * 27 = 278262 руб. Гарантийное обеспечение = 206*27 = 5562 руб. Доходность стратегии: 70,78% 25.07.11 Цена OFZ4*10 = 10479 * 10 = 104790 руб. Итог: 280530-278262+102740104790 = 2268 – 2050 = 218 руб. СТРАТЕГИЯ ПОКУПКИ ОФЗ С «ПЛЕЧОМ» Динамика цен на 2-х и 4-х лет ние ОФЗ 103 Фьючерсы предоставляют возможность вкладываться в ОФЗ с плечом, то есть по своей сути, они являются «синтетическим РЕПО». Величина «плеча» по 2-х летнему контракту равна 50, а по 4-х летнему 33. 102,5 102 101,5 101 100,5 100 99,5 27 май 3 июн ОФЗ 25077 (4 года) 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл ОФЗ 25072 (2 года) В данный момент сформировалась тенденция инвестирования на кривой доходности облигаций – статистические расчеты ИФК «МЕТРОПОЛЬ» показывают, что дюрация вложений в облигации увеличилась и составляет теперь 4 года. Динамика цен на 2-х и 4-х лет ние фь ючерсы 10500 10450 10400 10350 10300 10250 27 май OFZ4-9.11 Цена на ОФЗ в последнее время имеет положительную динамику из-за укрепления рубля и роста стоимости нефти. 3 июн OFZ2-9.11 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл Динамика цен на 2-х и 4-х лет ние ОФЗ ТЕНДЕНЦИИ НА КРИВОЙ ОФЗ 103 102,5 Фьючерсы предоставляют возможность вкладываться в ОФЗ с плечом, то есть по своей сути, они являются «синтетическим РЕПО». Величина «плеча» по 2-х летнему контракту равна 50, а по 4-х летнему 33. 102 101,5 101 100,5 100 99,5 27 май 3 июн ОФЗ 25077 (4 года) 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл ОФЗ 25072 (2 года) В данный момент сформировалась тенденция инвестирования на кривой доходности облигаций – наши статистические расчеты показывают, что дюрация вложений в облигации увеличилась и составляет теперь 4 года. Динамика цен на 2-х и 4-х лет ние фь ючерсы 10500 10450 10400 10350 10300 10250 27 май OFZ4-9.11 Цена на ОФЗ в последнее время имеет положительную динамику из-за укрепления рубля и роста стоимости нефти. 3 июн OFZ2-9.11 10 июн 17 июн 24 июн 1 июл 8 июл 15 июл 22 июл ТЕНДЕНЦИИ НА КРИВОЙ ОФЗ Точка перегиба доходности облигаций увеличивалась с начала года до августа Дюрация, лет (точка перегиба) Скользящая средняя 6 5 Для того чтобы определить, где именно сконцентрировано максимальное количество вложений инвесторов в облигации, а также проследить динамику ребалансировки портфелей по дюрации, мы находим точку перегиба с помощью математической оптимизации. Точка перегиба (если таковая имеется) показывает, где кривая доходности переходит от выпуклости к вогнутости. 4 3 2 1 20.08.2011 01.08.2011 07.01.2011 06.17.2011 06.03.2011 05.20.2011 03.11.2011 02.25.2011 02.11.2011 01.28.2011 0 Больше всего нас интересует динамика точки перегиба. Если дюрация точки перегиба увеличивается со временем, это означает, что инвесторы увеличивают дюрацию портфелей. Зная, где находится точка перегиба и какова ее динамика, можно определить наиболее выгодное нахождение на кривой. Наибольшая доходность портфеля будет наблюдаться сразу после точки перегиба, так как именно там стоит ожидать наибольшего сокращения доходности. Точка перегиба доходности облигаций увеличивалась с начала года до августа. ТЕНДЕНЦИИ НА КРИВОЙ ОФЗ Индексы полной доходности показывают, что гособлигации большей дюрации «просели» сильнее по сравнению с более короткими гособлигациями. 0,97 1,57 2,40 3,45 4,23 106,0 105,0 104,0 103,0 Увеличение дюрации точки перегиба с 3х до 4+ лет обеспечило большую доходность 2-летним облигациям При нормализации ситуации, аллокация активов, скорее всего, последует сценарию до августа 2011 года. 102,0 101,0 25 .0 2. 20 11 11 .0 3. 20 11 25 .0 3. 20 11 08 .0 4. 20 11 22 .0 4. 20 11 06 .0 5. 20 11 20 .0 5. 20 11 03 .0 6. 20 11 17 .0 6. 20 11 01 .0 7. 20 11 15 .0 7. 20 11 29 .0 7. 20 11 12 .0 8. 20 11 26 .0 8. 20 11 100,0 Соответственно 2-летние фьючерсы на ОФЗ обладают большим потенциалом роста, нежели 4-летние фьючерсы на ОФЗ. ПРОДУКТЫ ИФК «МЕТРОПОЛЬ» В ОБЛАСТИ ФЬЮЧЕРСОВ НА КОРЗИНУ ОФЗ ИНДЕКСЫ ДОХОДНОСТИ КОРЗИНЫ ОФЗ Индексы доступны на сайте ИФК «МЕТРОПОЛЬ»: www.ib.metropol Раздел «Аналитика»/Долговые обязательства/ Индексы доходности корзины ОФЗ КАЛЬКУЛЯТОР ХЕДЖИРОВАНИЯ МЕТРОПОЛЬ Калькулятор хеджирования МЕТРОПОЛЬ позволяет осуществить расчет оптимального количества фьючерсов на ОФЗ для хеджирования портфеля облигаций. Калькулятор доступен на сайте ИФК «МЕТРОПОЛЬ»: www.ib.metropol Раздел «Аналитика»/Долговые обязательства/Калькулятор хеджирования В разделе также доступны следующие информационные материалы по Калькулятору - «Руководство пользователя» - «Расширенное руководство пользователя» - «Сравнение с Bloomberg и Reuters». КАЛЬКУЛЯТОР ХЕДЖИРОВАНИЯ МЕТРОПОЛЬ Связь между доходностью облигации и фьючерсом на ОФЗ Источник: Расчеты ИФК «МЕТРОПОЛЬ» Исключение аутлайеров улучшает качество данных ДЕПАРТАМЕНТ ДОЛГОВЫХ ИНСТРУМЕНТОВ И ДЕРИВАТИВОВ КОНТАКТНАЯ ИНФОРМАЦИЯ АЛЕКСЕЙ КРИВОЛАП Руководитель управления Управление продаж долговых инструментов ИФК «МЕТРОПОЛЬ» Тел: +7 (495) 233 08 87 (доб. 1339) E-mail: krivolap_a@metropol.ru ДМИТРИЙ ДОЛГАНОВСКИЙ Сейлз Управление продаж долговых инструментов ИФК «МЕТРОПОЛЬ» Тел: +7 (495) 223 08 83 (доб. 1344) E-mail: dolganovsky_d@metropol.ru АЛЕКСАНДР ТАНАС Сейлз Управление продаж долговых инструментов ИФК «МЕТРОПОЛЬ» Тел: +7 (495) 933 33 10 (доб. 1340) E-mail: tanas_a@metropol.ru ДАНИИЛ ИВАНОВ Трейдер Управление торговых операций на долговом рынке ИФК «МЕТРОПОЛЬ» Тел: +7 (495) 233 08 80 (доб. 1327) E-mail: ivanov_d@metropol.ru МИХАИЛ ДВОРКИН Сейлз Управление продаж долговых инструментов ИФК «МЕТРОПОЛЬ» Тел: +7 (495) 728 42 88 (доб. 1348) E-mail: dvorkin_m@metropol.ru