Рынок акций. Связь С Ростелеком: шаг вперед

реклама

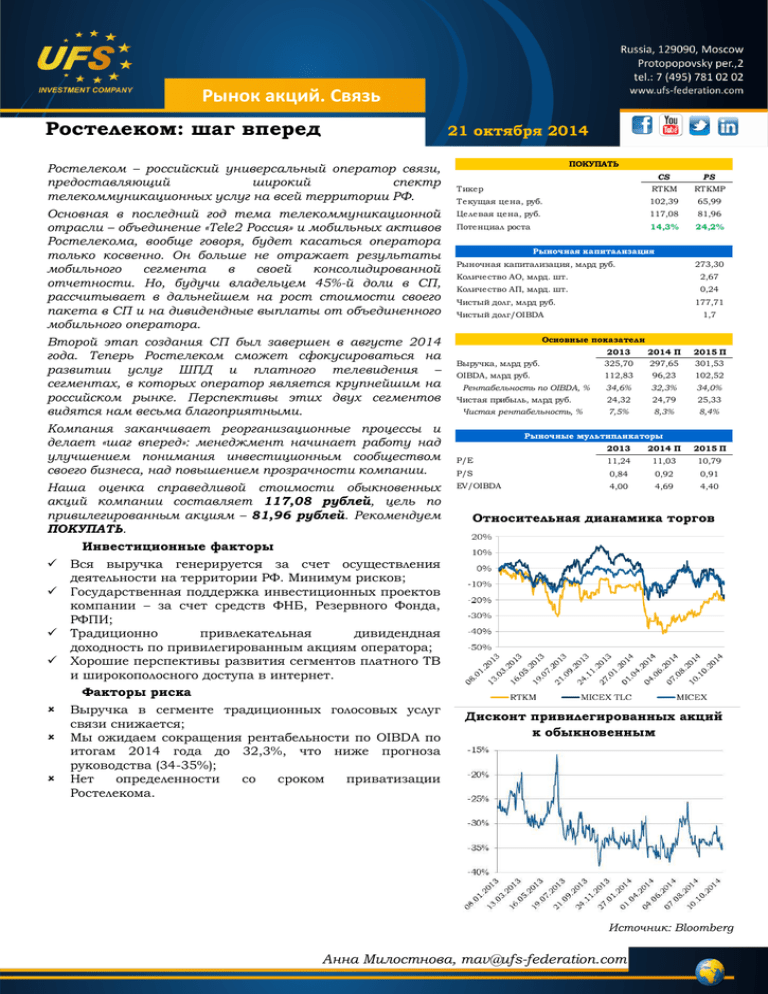

Рынок акций. Связь С Ростелеком: шаг вперед 21 октября 2014 Ростелеком – российский универсальный оператор связи, предоставляющий широкий спектр телекоммуникационных услуг на всей территории РФ. Основная в последний год тема телекоммуникационной отрасли – объединение «Tele2 Россия» и мобильных активов Ростелекома, вообще говоря, будет касаться оператора только косвенно. Он больше не отражает результаты мобильного сегмента в своей консолидированной отчетности. Но, будучи владельцем 45%-й доли в СП, рассчитывает в дальнейшем на рост стоимости своего пакета в СП и на дивидендные выплаты от объединенного мобильного оператора. Второй этап создания СП был завершен в августе 2014 года. Теперь Ростелеком сможет сфокусироваться на развитии услуг ШПД и платного телевидения – сегментах, в которых оператор является крупнейшим на российском рынке. Перспективы этих двух сегментов видятся нам весьма благоприятными. Компания заканчивает реорганизационные процессы и делает «шаг вперед»: менеджмент начинает работу над улучшением понимания инвестиционным сообществом своего бизнеса, над повышением прозрачности компании. Наша оценка справедливой стоимости обыкновенных акций компании составляет 117,08 рублей, цель по привилегированным акциям – 81,96 рублей. Рекомендуем ПОКУПАТЬ. Инвестиционные факторы Вся выручка генерируется за счет осуществления деятельности на территории РФ. Минимум рисков; Государственная поддержка инвестиционных проектов компании – за счет средств ФНБ, Резервного Фонда, РФПИ; Традиционно привлекательная дивидендная доходность по привилегированным акциям оператора; Хорошие перспективы развития сегментов платного ТВ и широкополосного доступа в интернет. Факторы риска Выручка в сегменте традиционных голосовых услуг связи снижается; Мы ожидаем сокращения рентабельности по OIBDA по итогам 2014 года до 32,3%, что ниже прогноза руководства (34-35%); Нет определенности со сроком приватизации Ростелекома. ПОКУПАТЬ CS PS Тикер RTKM RTKMP Текущая цена, руб. 102,39 65,99 Целевая цена, руб. 117,08 81,96 Потенциал роста 14,3% 24,2% Рыночная капитализация Рыночная капитализация, млрд руб. 273,30 Количество АО, млрд. шт. 2,67 Количество АП, млрд. шт. 0,24 Чистый долг, млрд руб. 177,71 Чистый долг/OIBDA 1,7 Основные показатели Выручка, млрд руб. 2013 325,70 OIBDA, млрд руб. Рентабельность по OIBDA, % Чистая прибыль, млрд руб. Чистая рентабельность, % 2014 П 297,65 2015 П 301,53 112,83 96,23 102,52 34,6% 32,3% 34,0% 24,32 24,79 25,33 7,5% 8,3% 8,4% Рыночные мультипликаторы 2013 2014 П 2015 П P/E 11,24 11,03 10,79 P/S 0,84 0,92 0,91 EV/OIBDA 4,00 4,69 4,40 Относительная дианамика торгов Дисконт привилегированных акций к обыкновенным Источник: Bloomberg Анна Милостнова, mav@ufs-federation.com www.ufs-federation.com О компании Ростелеком – универсальный оператор связи, около 90% выручки получающий от услуг фиксированной связи. Нет смысла сравнивать его с мобильными операторами – представителями «большой тройки», которые работают всетаки немного в других сегментах. Драйверами роста выручки в ближайшие годы Ростелеком видит широкополосный доступ в интернет и платное ТВ. Сделка по объединению мобильных активов Ростелекома и Tele2 – пожалуй, главное событие на российском рынке связи за последние годы. Выделение мобильного бизнеса Ростелекома позволит компании сконцентрироваться на приоритетных для себя сегментах услуг фиксированного доступа. Кроме того, синергия от объединения мобильных активов Ростелекома и Tele2 позволит СП усилить свои позиции в мобильном сегменте. Ростелеком имеет 45%-ю долю в СП и рассчитывает на рост стоимости своего пакета в СП и на дивидендные выплаты. На текущий момент основным владельцем компании является Российская Федерация в лице Росимущества (с долей в 46,99%), а совместно с принадлежащими ВЭБу 4,13%, доля государства в капитале оператора превышает 51%. Ростелеком стоит в плане на приватизацию в 20142016 гг., однако, вероятнее всего, она состоится не раньше 2015 года. На наш взгляд, текущий уровень рыночной капитализации Ростелекома недостаточно выгоден для проведения приватизации. В феврале 2014 года Росимущество оценивало возможный доход бюджета от приватизации оператора на уровне 150 млрд рублей, сейчас 51%-я доля Ростелекома оценивается рынком в 135-139 млрд рублей. На ММВБ торгуются обыкновенные и привилегированные акции Ростелекома. Обыкновенные акции Ростелекома входят в отраслевой телекоммуникационный индекс ММВБ с весом 15,73%, привилегированные акции – с весом в 2,02%. Для справки, вес МТС в индексе – 62,26%, МегаФона – 20%. Кроме того, обыкновенные акции Ростелекома входят в индекс MSCI Russia с весом 1,14% (вес ADR МТС в индексе составляет 4,0%, GDR МегаФона – 1,25%). Акции Ростелекома достаточно ликвидны: среднемесячный объем торгов на ММВБ по обыкновенным акциям составляет 10 млн штук, по префам – около 40 млн акций. Для сравнения, средний объем торгов акциями МТС на ММВБ составляет 60 млн акций в месяц, акциями МегаФона – 0,6 млн акций (основной объем торгов бумагами МегаФона приходится на Лондонскую биржу). Структура акционеров на 30.09.2014 Структура выручки фиксированного бизнеса в I полугодии 2014 г. Структура рынка фиксированной голосовой связи (2К14, доли рынка по числу абонентов) Традиционные услуги связи. Телефония В структуре выручки Ростелекома по итогам первого полугодия 28% пришлось на местную телефонию, 10% - на 2 www.ufs-federation.com внутризоновые, междугородние и международные голосовые сервисы. Таким образом, их общая доля в выручке оператора составляет около 40%, то есть самую большую часть. На протяжении последних нескольких лет доля выручки от традиционных голосовых услуг связи в общей выручке Ростелекома снижалась, что отражало тенденцию рынка: спрос на фиксированные услуги связи падает в связи с предпочтением абонентами мобильных услуг связи. Мы видим, что показатель ARPU не показывает выраженной динамики в последнее время. Цены на услуги фиксированной голосовой связи регулируются местными властями, и наблюдаемый небольшой рост ARPU можно считать поправкой на инфляцию. В течение следующих нескольких лет мы не ожидаем роста ARPU на фиксированные голосовые услуги. Абонентская база, по нашему прогнозу, также будет снижаться. Однако «triple play» – продажа голосовых услуг совместно с ШПД и платным ТВ в одном пакете – позволит сократить отток абонентов. В целом, наш прогноз по выручке этого сегмента не очень позитивен. К 2020 году, по нашим ожиданиям, суммарная выручка трех сегментов – местная телефония, ВНЗ и МГ/МН – сократится до 28% от общей выручки оператора. Платное ТВ Ростелеком – лидер рынка платного ТВ по выручке и второй на рынке по численности абонентской базы. У Триколора доля на рынке (по числу абонентов) выше, однако, по выручке лидирует Ростелеком, т.к. показатель ARPU у Ростелекома в 2 раза выше. Платное ТВ – быстрорастущий и интересный сегмент, одним из драйверов роста выручки сегмента является интерактивное ТВ (число абонентов этого вида услуг увеличилось в 1П 2014 на 29% г/г, тогда как общее количество абонентов услуг платного ТВ выросло на 7% г/г). С 2008 года ARPU в сегменте плавно рос, продемонстрировав рост на 52% с 95 руб. до 145 руб. на абонента. Ожидаем продолжения роста показателя ARPU в сегменте, а также роста абонентской базы. Пока сегмент быстро развивается, ARPU будет продолжать расти. Однако доля этого сегмента в выручке Ростелекома пока не велика и составляет по итогам 2 квартала 4,7%. Хотя в 2008 и 2009 гг. доля была гораздо ниже – 0,3%. К 2020 году, согласно нашему прогнозу, доля сегмента в общей выручке оператора достигнет 7,0%. На наш взгляд, это даже несколько консервативный прогноз. Структура рынка платного ТВ (2К14, доли рынка по числу абонентов) Структура рынка платного ТВ (2К14, доли рынка по выручке) Структура рынка фиксированного ШПД, B2C (2К14, доли рынка по числу абонентов) ШПД Ростелеком – крупнейший в России провайдер широкополосного доступа в интернет (ШПД) с абонентской базой более 11 млн человек. Выручка от услуг ШПД 3 www.ufs-federation.com приносит около 21% к общей выручке оператора. Конкуренция на рынке ШПД высокая. Показатель ARPU в течение последних нескольких лет продолжал снижаться (незначительно) и, вероятно, будет продолжать снижаться. Отметим, что Ростелеком начал реализовывать программу устранения цифрового неравенства (при финансовой поддержке государства) – подключение к сети интернет малонаселенных пунктов, где доходы населения ниже, чем, скажем, в Москве, и, соответственно, расходы на интернет будут ниже. Это продолжит оказываться давление на показатель ARPU. Несмотря на снижение ARPU в последние годы, выручка этого сегмента в абсолютном выражении и его доля в общей выручке Ростелекома растет быстрым темпом. Это происходит за счет опережающего роста абонентской базы. Начиная с 2011 года, число абонентов ШПД Ростелекома выросло с 7,43 млн до 10,89 млн человек по итогам 2К 2014 года (рост почти на 50%). К 2020 году, согласно нашему прогнозу, число абонентов ШПД может превысить 16 млн человек. Закладывая в свой прогноз стабильный уровень ARPU, мы ожидаем хорошего роста выручки в сегменте. К 2020 году выручка от услуг ШПД может достигнуть 27% (с текущих 21%). Прочие доходы Периодически Ростелеком получает доходы от единоразовых проектов, таких как: Видеонаблюдение на президентских выборах в 2012 г. (13 млрд руб.); Видеонаблюдение на сдаче ЕГЭ в 2014 г. (600 млн руб.); Видеонаблюдение в Единый день голосования в сентябре 2014 г. (100 млн руб.). Обеспечив видеотрансляцию президентских выборов в 2012 году, Ростелеком построил всю необходимую инфраструктуру, и поэтому в 2014 году власти поручили оператору организовать видеонаблюдение во время сдачи единого государственного экзамена, а также во время Единого дня голосования. Не исключаем, что аналогичные проекты могут повториться в будущем. Однако доля доходов от таких проектов в общей выручке оператора не столь велика, и прогнозировать будущие доходы такого рода представляется сложным. Структура выручки, млрд руб. Абонентская база Ростелекома по сегментам деятельности, млн чел. Структура рынка мобильной связи (2К14, доли рынка по числу абонентов) Итоги I полугодия прогноз до конца года В конце августа Ростелеком опубликовал финансовую отчетность по итогам первого полугодия 2014 года. Выручка компании за первые шесть месяцев года выросла на 3% и составила 145,2 млрд рублей. Показатель OIBDA составил 51,3 млрд руб. против 53,6 млрд руб. в аналогичном периоде прошлого года. Рентабельность по OIBDA составила 35,4% по сравнению с 37,8% в 1 полугодии 2013 года. Чистая прибыль Ростелекома по МСФО в 1 полугодии 4 www.ufs-federation.com 2014 года снизилась на 29% и составила 10,2 млрд рублей против 14,4 млрд рублей годом ранее. Капитальные вложения оператора в 1 полугодии 2014 года составили 21,2 млрд руб. (14,6% от выручки), что на 26% ниже, чем за аналогичный период прошлого года (20,3% от выручки в 1 полугодии 2013 года). Большая часть капвложений Ростелекома пришлась на второй квартал 2014 года. Чистый долг по состоянию на 30 июня 2014 года составил 177,7 млрд руб. Соотношение чистого долга к показателю OIBDA составило 1,7х. По итогам года руководство Ростелекома ожидает умеренный рост выручки в размере 1-2%, маржа OIBDA прогнозируется на уровне 34-35%, величина капитальных затрат ожидается в размере 20-22% от выручки. В то же время, руководство компании заявило, что может пересмотреть свой прогноз в последующие периоды, в случае ухудшения экономических условий. В разделах, описанных выше, мы отметили основные драйверы развития бизнеса Ростелекома в ближайшие годы. Согласно нашему прогнозу, выручка Ростелекома по итогам 2014 года составит 297,65 млрд рублей, что на 8% ниже уровня 2013 года (который, однако консолидировал и результаты мобильного бизнеса оператора). Рентабельность по OIBDA, по нашему прогнозу, составит 32,3%, что ниже показателя 2013 года (34,6%). Величина капитальных затрат в размере 20-22% от выручки кажется нам вполне реальной. Прогноз финансовых показателей, млрд руб. Сделка с Tele2. Т2 РТК Холдинг В августе 2014 года был завершен второй, итоговый этап создания СП «Tele2 Россия» и Ростелекома. По итогам сделки Ростелеком передал «Tele2 Россия» 100% акций дочернего «РТ-мобайла», которому принадлежат лицензия на связь четвертого поколения (4G LTE) по всей стране, сотовый бизнес на Урале, оборудование и контракты. Теперь СП оказывает услуги связи более чем в 60 регионах России, располагает лицензиями 2G/3G во всех федеральных округах и 4G-лицензией на всю Россию. Потенциально, появление четвертого федерального сотового оператора приведет к тому, что операторы «большой тройки» потеряют часть рынка, усилится конкуренция в отрасли. Особенно это касается «лакомого» для телекомов московского рынка. Однако завершение сделки еще не означает, что структура рынка изменится уже завтра. Решение интеграционных вопросов займет еще какое-то время, и оценить влияние на отрасль можно будет не сразу. Фактически, Ростелеком, лишенный мобильных активов, потеряет порядка 12% выручки (такова доля мобильного бизнеса оператора в общей выручке в 2013 году), хотя именно этот сегмент был убыточным для 5 www.ufs-federation.com компании (чистый убыток в 2013 году составил 2,6 млрд рублей). Совместное предприятие с Tele2, по ожиданиям, будет более эффективным, и, возможно, Ростелеком, которому останется доля в 45%, еще получит доход от участия в СП в виде дивидендов. Дивидендная политика Согласно дивидендной политике Ростелекома, на одного владельца привилегированной акции причитается 10% чистой прибыли компании за предыдущий год по РСБУ, разделенной на количество акций, составляющих 25% уставного капитала. Общая сумма выплат по обыкновенным акциям не может быть ниже 20% чистой прибыли по МСФО. Привилегированные акции Ростелекома традиционно показывали неплохую доходность. Суммарные дивидендные выплаты по итогам 2013 года составили 25% от чистой прибыли по РСБУ (37% от чистой прибыли по МСФО), или 8,824 млрд рублей. Владельцы привилегированных акций получили 4,85 рубля на бумагу, владельцы обыкновенных акций – 3,12 рубля. Величина выплаченных дивидендов по префам на 18% превысила прошлогодний уровень, по обыкновенным акциям – на 28%. Дивидендная доходность по префам составила 7,83%, по обыкновенным акциям – 3,47%. Для сравнения, доходности по акциям МТС и МегаФона составили 6,16,2%. Оценка акций Мы оценили справедливую стоимость обыкновенных акций Ростелекома с помощью метода дисконтированных денежных потоков в рамках описанных выше прогнозов. В своем модели мы оценили долгосрочный темп роста денежного потока на уровне 3%. Справедливая цена акций составила 117,08 рублей на конец 2015 года, что предполагает потенциал роста около 15% к текущим уровням. Такая оценка вполне оптимистична; консенсус, составленный агентством Bloomberg, составляет 113 рублей за акцию. Мы оцениваем позиции компании как сильные и рекомендуем ПОКУПАТЬ. Ростелеком – госкомпания, которая стабильно платит дивиденды в рамках принятой дивидендной политики. Однако при оценке справедливой стоимости привилегированных акций Ростелекома мы не стали применять метод дисконтирования дивидендных платежей, поскольку мы не уверены относительно размера будущих дивидендных выплат компании. Поэтому мы исходили из среднего исторического дисконта префов к обыкновенным акциям Ростелекома. Этот показатель, если не учитывать периоды сильной волатильности, составлял в среднем 30%. Исходя из этого, наша оценка справедливой стоимости привилегированных акций Ростелекома предполагает 30%-й дисконт к обыкновенным акциям и составляет 81,96 рубля (потенциал роста 25,5%), рекомендация ПОКУПАТЬ. Динамика дивидендных выплат Расчет стоимости капитала Заемный капитал, % 46,0% Стоимость заемного капитала 9,0% Акционерный капитал, % 54,0% Стоимость акционерного капитала Стоимость всего капитала 16,0% 11,97% Оценка методом DCF NPV, млрд. руб. 424,11 Чистый долг, млрд. руб. 177,71 Справедливая стоимость акционерного капитала 246,40 Оценка доли Ростелекома в СП с "Теле2 Россия" 66,11 Совокупная целевая капитализация, млрд. руб. 312,51 Акции в обращении, млрд. штук 2,67 Текущая цена акций, руб 102,39 Целевая цена, руб. 117,08 Потенциал 14,3% Дисконт привилегированных акций Ростелекома к обыкновенным 6 www.ufs-federation.com Сравнительный анализ Мы провели сравнительный анализ Ростелекома с аналогами из развитых и развивающихся стран. Это компании, в структуре выручки которых доминируют (или, по крайней мере, присутствуют) фиксированные услуги связи. Как и ожидалось, Ростелеком торгуется с дисконтом к зарубежным аналогам (в два раза дешевле по показателю P/S компаний с развивающихся рынков и с дисконтом в 50% к аналогам из развитых стран). Заметим, что российские сотовые компании «большой тройки» торгуются в среднем практически на уровне мобильных аналогов из развитых стран, но с дисконтом порядка 100% к аналогам с развивающихся рынков. Мы также сравнили Ростелеком с российскими телекоммуникационными компаниями «большой тройки», несмотря на то, что эти компании преимущественно работают в сегментах мобильных услуг связи (хотя МТС и Вымпелком представлены также и на рынке ШПД и платного ТВ, а «дочка» МТС «МГТС» предоставляет услуги фиксированной связи). Сопоставление показывает, что Ростелеком торгуется практически на уровне компаний «большой тройки». Премия Ростелекома по показателю P/E аналогична той, с которой торгуются зарубежные компании фиксированных услуг связи по отношению к мобильным операторам. В целом, сравнительный анализ показывает, что бумаги Ростелекома оценены справедливо. Дисконт по отношению к аналогам из развитых и развивающихся стран останется, однако он может быть ниже, если оценка риска инвестирования в российские компании сократится (в случае ослабления противостояния между Россией и Западом). Ростелеком на фоне аналогов с развитых рынков EV/EBITDA Р/S P/E 2013 2014F 2015F 2013 2014F 2015F 2013 2014F 2015F NetDebt/ EBITDA Verizon 4,87 6,71 6,43 1,17 1,57 1,53 17,36 13,49 12,33 2,04 At&T 5,23 5,88 5,68 1,47 1,31 1,28 13,45 12,99 12,50 1,49 Nippon Telegraph & Telephone 3,26 4,09 4,09 0,46 0,65 0,64 9,49 11,63 11,39 1,12 Deutsche Telekom 6,63 5,60 5,53 0,90 0,77 0,76 59,19 16,53 15,63 2,22 Telstra Corp 7,17 7,19 7,18 2,44 2,64 2,62 16,51 16,29 16,10 1,00 BT Group Plc 5,28 6,04 5,88 1,19 1,61 1,63 11,58 13,27 12,46 1,18 Orange 4,57 4,82 4,89 0,58 0,71 0,72 12,68 11,48 11,05 2,42 Swisscom 8,00 7,94 7,84 2,13 2,27 2,26 14,48 15,72 15,44 2,09 Telus Corp 7,55 7,63 7,23 2,05 1,96 1,89 17,00 15,98 14,46 2,23 Telecom Italia 4,91 5,37 5,45 0,60 0,65 0,65 - 11,11 10,80 3,56 Koninklijke Kpn 6,86 7,44 7,76 0,98 1,17 1,20 33,47 30,45 26,94 3,51 Belgacom 5,37 6,47 6,71 1,10 1,46 1,49 10,86 14,18 15,95 1,14 Telekom Austria 4,81 5,55 5,30 0,58 0,78 0,77 27,52 28,70 17,65 3,04 Portugal Telecom 7,00 0,79 0,68 0,94 0,31 0,30 8,10 10,61 8,05 - Ростелеком 4,00 4,69 4,40 0,84 0,92 0,91 11,24 11,03 10,79 1,83 2,09 Среднее 5,82 5,82 5,76 1,19 1,28 1,27 19,36 15,89 14,34 Справедливая стоимость, руб. 149,2 127,2 134,1 144,6 142,2 143,1 176,4 147,5 136,1 Потенциал 45,7% 24,2% 31,0% 41,3% 38,9% 39,8% 72,3% 44,1% 32,9% Источник: данные Bloomberg, расчеты и прогнозы UFS IC Ростелеком на фоне аналогов с развивающихся рынков EV/EBITDA Р/S P/E 2013 2014F 2015F 2013 2014F 2015F 2013 2014F 2015F NetDebt/ EBITDA America Movil 4,46 5,71 5,59 1,36 1,33 1,28 14,37 13,93 12,98 1,60 China Telecom 3,53 3,79 3,59 0,77 0,87 0,83 13,91 15,76 14,40 0,83 Bharti Airtel 7,45 8,08 7,04 1,44 1,85 1,68 48,63 50,60 29,24 2,09 Telekomunikasi Indonesia 5,33 6,64 6,19 2,50 3,17 2,96 14,58 18,00 16,43 0,10 Maroc Telecom 5,93 7,34 6,78 2,96 3,56 3,12 15,24 17,16 16,02 0,59 Orange Polska 3,98 4,12 4,30 0,99 1,04 1,06 44,55 26,61 29,12 0,93 O2 Czech Republic 4,87 4,94 5,02 1,93 1,83 1,87 16,20 17,14 16,04 -0,03 Ростелеком 4,00 4,69 4,40 0,84 0,92 0,91 11,24 11,03 10,79 1,83 Среднее 5,08 5,80 5,50 1,71 1,95 1,83 23,93 22,74 19,18 0,83 Справедливая стоимость, руб. 130,1 126,8 128,1 208,3 217,6 206,5 218,0 211,2 182,0 Потенциал 27,0% 23,8% 25,1% 103,4% 112,5% 101,7% 112,9% 106,3% 77,7% Источник: данные Bloomberg, расчеты и прогнозы UFS IC 7 www.ufs-federation.com Ростелеком на фоне российских компаний EV/EBITDA Р/S P/E 2013 2014F 2015F 2013 2014F 2015F 2013 2014F 2015F NetDebt/ EBITDA МегаФон 5,60 5,03 4,86 2,12 1,82 1,74 12,20 10,41 9,74 0,90 МТС 4,76 3,10 3,03 1,64 0,98 0,95 8,58 5,38 5,30 0,85 Вымпелком 5,37 3,95 4,02 0,98 0,50 0,51 - 10,80 7,69 3,07 Ростелеком 4,00 4,69 4,40 0,84 0,92 0,91 11,24 11,03 10,79 1,83 0,90 Среднее 5,24 4,03 3,97 1,58 1,10 1,07 10,39 8,86 7,57 Справедливая стоимость, руб. 134,3 87,9 92,5 192,7 122,8 120,4 94,6 82,3 71,9 Потенциал 31,2% -14,1% -9,7% 88,2% 19,9% 17,6% -7,6% -19,6% -29,8% Источник: данные Bloomberg, расчеты и прогнозы UFS IC Оценка Ростелекома методом дисконтирования денежных потоков млрд руб. 2014 П 2015 П 2016 П 2017 П 2018 П 2019 П 2020 П Выручка 297,65 301,53 305,55 308,97 313,24 317,13 320,17 (-) Операционные расходы 260,93 259,31 262,77 268,80 269,39 269,56 272,14 (=) EBIT 36,72 42,21 42,78 40,17 43,85 47,57 48,03 EBIT*(1-T) 38,28 33,77 34,22 32,13 35,08 38,06 38,42 (+) D&A 59,51 60,31 61,11 61,79 62,65 63,43 64,03 (-) CAPEX 69,23 66,34 67,22 64,88 65,78 63,43 64,03 (-) CWC (=) Free Cash Flow 0,50 0,10 -0,20 0,20 0,40 -0,20 -0,10 29,06 27,84 27,91 29,24 32,35 37,86 38,32 Источник: данные компании, расчеты и прогнозы UFS IC Краткий P&L 2014 П 2015 П 2016 П 2017 П 2018 П 2019 П 2020 П млрд руб. Консолидированная выручка 297,65 301,53 305,55 308,97 313,24 317,13 320,17 Местная телефония 81,05 76,35 73,30 70,37 68,26 66,21 64,22 Внутризоновая связь 15,73 14,83 14,24 13,81 13,54 13,40 13,40 Междугородняя / международная связь 15,82 14,99 14,39 13,96 13,68 13,54 13,54 Присоединение и пропуск трафика 29,59 28,89 27,73 26,90 26,36 26,10 26,10 9,98 9,05 9,17 9,27 9,40 9,51 9,61 ШПД 60,66 67,74 73,15 77,54 81,42 84,68 87,22 Платное ТВ 14,50 17,10 18,46 19,74 21,03 21,91 22,48 Передача данных 25,33 27,35 29,27 31,03 32,58 34,21 35,57 Прочее 43,30 45,23 45,83 46,34 46,99 47,57 48,03 Операционные расходы 260,93 259,31 262,77 268,80 269,39 269,56 272,14 Операционная прибыль 36,72 42,21 42,78 40,17 43,85 47,57 48,03 12,3% 14,0% 14,0% 13,0% 14,0% 15,0% 15,0% 96,23 102,52 103,89 101,96 106,50 111,00 112,06 32,3% 34,0% 34,0% 33,0% 34,0% 35,0% 35,0% 24,79 25,33 25,32 23,78 25,96 28,16 28,43 8,3% 8,4% 8,3% 7,7% 8,3% 8,9% 8,9% Аренда каналов Операционная рентабельность, % OIBDA Рентабельность по OIBDA, % Чистая прибыль Чистая рентабельность, % Источник: данные компании, расчеты и прогнозы UFS IC Вы можете подписаться на наши аналитические материалы, перейдя по ссылке или 8 www.ufs-federation.com 9