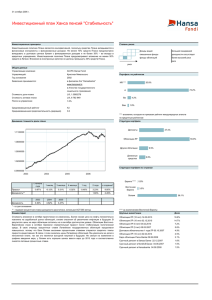

Введение в торговлю фьючерсами на облигации

реклама

Введение в торговлю фьючерсами на облигации Семинар Галена Бургхардта (Galen Burghardt) Старший Директор/Отдел исследований, Newedge Prime Brokerage Главный автор The Treasury Bond Basis Москва, Россия 28 ноября 2011 При поддержке ММВБ-РТС, ИФК Метрополь, НОМОС-БАНК Расписание семинара • Часть 1: 16:00 до 17:30 – – – – – Краткая история фьючерсов на облигации Зачем использовать фьючерсы? Сложности при оценке Финансовая алгебра фьючерсов на облигации Торговля • Часть 2: 18:00 до 19:30 – Хеджирование – Спот-фьючерс спреды и увеличение доходности – Дополнительные темы 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 2 Краткая история фьючерсов на облигации • Были запущены в конце 1970-ых в Чикаго (сначала на ипотечные облигации GNMA, затем на казначейские облигации США) • В Великобритании и Европе запущены в 1980-ых • Большой спектр сроков до погашения для базового актива • Трансформация рынков, связанных с рынком фьючерсов на облигации • Сегодня широта географического присутствия включает 14 стран, не учитывая Россию 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 3 Как применять фьючерсы на облигации • По сути дела, все, что вы можете делать на рынке базового актива, вы можете делать и на фьючерсном рынке (и наоборот) • Таким образом, вы можете – Спекулировать – Хеджировать – Заключать арбитражные сделки 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 4 Преимущества фьючерсов • Как правило, издержки при торговле фьючерсами ниже по сравнению с соответствующими инструментами спот рынка, фьючерсы обычно более ликвидны • Простота доступа, анонимность • Эффективный доступ на рынок форвардов (РЕПО связывает спот и фьючерсы на облигации) • Очень низкий кредитный риск 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 5 Преимущества фьючерсов • Фьючерсы позволяют вам отделить цену базового актива от самого актива • Прозрачность, ликвидность, относительно точные цены 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 6 Доводы не в пользу фьючерсов? • Регулятивные и юридические барьеры • Практика управления денежными средствами • Жестко зафиксированные сроки поставки и количество базового актива в лоте 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 7 Высокий уровень сложности • Торговать фьючерсами все равно что играть на гитаре (или балалайке) • Чтобы хорошо играть на гитаре, вам нужно понимать музыку лучше, чем другим музыкантам • Чтобы успешно торговать фьючерсами, вам необходимо понимать финансовые рынки лучше, чем другие специалисты финансового рынка 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 8 Ценность этого семинара • Не может уберечь вас от совершения ошибок • Может позволить вам раньше распознать ваши ошибки • Может позволить вам быстрее учиться на ваших ошибках 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 9 Отправная точка • Спецификация фьючерсного контракта и механика инструмента • Базовая финансовая алгебра фьючерсов • Сложности правильного ценообразования 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 10 Основные элементы спецификации контракта • Номинальная стоимость 10 000 рублей • Продавец должен поставить 10 (номинал облигации - 1 000 рублей) облигаций из поставляемой корзины • Цена облигации при поставке зависит от конверсионного коэффициента облигации • Корзина задается при введении контракта 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 11 Спецификация контракта – OFZ2 Код контракта Код контракта в системе Описание контракта Тип Исполнение Лот OFZ2-12.11 O2Z1 Поставочный фьючерсный контракт на корзину двухлетних ОФЗ Фьючерс Поставочный 10 Первый день обращения 24.08.2011 Последний день обращения 02.12.2011 Поставка 05.12.2011 Процедура расчетов Поставка облигаций путем заключения адресной сделки в секции государственных ценных бумаг ММВБ Шаг цены 1 Стоимость шага цены 1 Нижний лимит отклонения цены 9741 Верхний лимит отклонения цены 10039 Цена исполнения, определенная во время последней клиринговой сессии Гарантийное обеспечение (Первоначальная Маржа), руб Стоимость ГО на 9890 298 22.11.2011 Выпуски облигаций, входящие в корзину и соответствующие конверсионные коэффициенты • Фьючерсный контракт на 2-х летние ОФЗ Выпуски облигаций, входящие в корзину и соответствующие конверсионные коэффициенты • Фьючерсные контакты на 4-х летние ОФЗ Вариационная маржа и закрытие позиций • Прибыль и убытки по открытым позициям реализуются перечислениями денежных средств ежедневно • Вам необязательно держать открытые позиции до поставки, вместо этого вы можете закрыть длинные позиции, продав фьючерсы, или закрыть короткие позиции, купив фьючерсы 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 15 Конверсионные коэффициенты • Роль конверсионного коэффициента заключается в переводе фьючерсной цены в цену поставки по облигациям в корзине • Конверсионный коэффициент – это гипотетическая цена, при которой облигация могла бы дать доходность, выбранную биржей (задается при введении корзины) • Конверсионный коэффициент уникален как для облигации, так и для месяца исполнения контракта 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 16 Цена облигации при поставке • Для сделки на спот рынке Полная (грязная) цена = Нетто (чистая) цена + НКД(накопленный купонный доход) • Цена при поставке на фьючерсном рынке Цена исполнения фьючерса = Цена фьючерса x конверсионный коэффициент + накопленный купонный доход • Конвертированная цена фьючерса заменяет чистую рыночную цену (конвертированная цена равна цена фьючерса, деленной на коверсионный фактор облигации) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 17 Фьючерсы - это не форвардные контракты • Вы покупаете и продаете форвардные контракты, но открываете длинные и короткие позиции по фьючерсам (при этом мы говорим о покупке и продаже фьючерсных контрактов) • Продавец решает, какие облигации поставлять • Как правило цены фьючерсов ниже цен форвардных контрактов, поскольку у продавца фьючерса есть выбор, какой актив поставить • Следует иметь в виду структуру поставляемой корзины 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 18 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 19 Создание безрискового актива Создание синтетического инструмента денежного рынка Сегодня Покупаем облигацию по её рыночной цене + НКД и продаем фьючерс по текущей рыночной цене 28 Ноября 2011 Дата поставки по фьючерсам Поставляем облигацию при исполнении фьючерса по последней расчетной цене фьючерса, умноженной на конверсионный коэффициент + НКД на дату поставки Фьючерсы на облигации. Введение/Бургхардт 20 Какая из облигаций является наилучшей к поставке? • До исполнения контракта с точки зрения продавца наилучшей к поставке облигацией является та облигация, которая имеет наибольшую вмененную ставку репо(IRR): Цена облигации к поставке 365 Текущая цена облигации • При исполнении контракта облигация с наименьшей конвертированной спот ценой(чистой) является наилучшей к поставке 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 21 Корзина 4-х летних ОФЗ с исполнением в марте 2012 ОФЗ 26203 имеет наибольшую вмененную ставку РЕПО (6.44%) – наилучшая к поставке *Базис (GROSS) = Цена облигации – Цена фьючерса * Конверсионный фактор Базис (NET) = Базис (GROSS) – Керри (Керри = Стоимость фондирования – Купонный доход) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 22 Спред между ценой на спот рынке и фьючерсной ценой • Спред между спот ценой облигации и ее конвертированной фьючерсной ценой обычно называется «базисом» • Этот спред имеет значение, поскольку его поведение влияет на эффективность всех ваших операций с фьючерсами – спекуляции, хеджирование или арбитражные сделки • Необходимо правильно оценивать спред 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 23 Взаимосвязь спот цены и фьючерсной цены для наилучшей к поставке облигации Цена Спот цена Керри Форвардная цена Цена фьючерса x Конверсион ный фактор Стоимость опциона поставки Дата поставки 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 24 Дополнительные сложности для корректного определения цены фьючерса • Доступ к рыночным данным – Цены облигаций – Ставки РЕПО – как для покупки, так и для продажи • Полное понимание правил, определяющих поставку и расчеты (включая график поставки) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 25 Динамика ставки РЕПО Ставка РЕПО овернайт по российским облигациям 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 26 Плоская кривая доходности и наилучшая При исполнении к поставке облигация (CTD) фьючерсная цена – это наименьшая конвертированная спот цена. Этот график основан на предположении, что гипотетическая дохоность для расчета коэффициентов конверсии равна 6%. Цена/конв. фактор Облигация с длинной дюрацией Облигация с короткой дюрацией Доходность Если в дату исполнения доходность по облигации меньше эталонной (на рисунке равна 6%), то налучшей к поставке будет облигация самая «короткая» облигация (с наименьшей дюрацией), а если в дату исполнения доходность по облигации больше эталонной, то наилучшей к поставке будет самая «длинная» облигация (с наибольшой дюрацией).* * Считаем, что кривая дохдностей плоская 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 27 Случай неплоской кривой и CTD Цена/конв. фактор Облигация2 (если доходность = Облигацией1) Облигация2 (если доходность > Облигации1) Облигация1 Доходность Облигации1 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 28 Фьючерсная цена до исполнения Доходность 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 29 Изменение наилучшей к поставке облигации 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 30 Корзина 4-х летних ОФЗ с исполнением в марте 2012 *Базис (GROSS) = Цена облигации – Цена фьючерса * Конверсионный фактор Базис (NET) = Базис (GROSS) – Керри (Керри = Стоимость фондирования – Купонный доход) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 31 Стоимость опциона изменения наилучшей к поставке облигации(CTD): синтетические коллы и путы Для вычисления ожидаемой стоимости опциона поставки конкретного выпуска, нужно присвоить некоторые вероятности сдвигам кривой Цены на 4-хлетнии облигации в марте 2012 при исполнении контракта Выпуск Купон Дата пог. Конв.коэф. Доходность Сдвиг кривой, бп -120 -100 -80 -60 -40 -20 0 20 40 60 80 100 120 25079 7 06/03/15 0.9523 7.95 25075 6.88 07/15/15 0.9475 7.83 25077 7.35 01/20/16 0.9559 8.12 26203 6.9 08/03/16 0.9347 8.21 Конвертированные цены при поставке 106.0834 105.4966 104.9143 104.3364 103.7630 103.1939 102.6292 102.0688 101.5127 100.9607 100.4130 99.8694 99.3298 106.6499 106.0398 105.4347 104.8342 104.2385 103.6475 103.0611 102.4793 101.9020 101.3293 100.7610 100.1971 99.6375 28 Ноября 2011 106.5225 105.8378 105.1591 104.4863 103.8194 103.1582 102.5028 101.8531 101.2090 100.5704 99.9373 99.3097 98.6874 107.0144 106.2416 105.4763 104.7183 103.9676 103.2241 102.4878 101.7584 101.0361 100.3205 99.6118 98.9098 98.2145 Выпуск CTD 25079 25079 25079 25079 25079 25077 26203 26203 26203 26203 26203 26203 26203 Фьючерс ная цена при поставке 106.0834 105.4966 104.9143 104.3364 103.7630 103.1582 102.4878 101.7584 101.0361 100.3205 99.6118 98.9098 98.2145 Фьючерсы на облигации. Введение/Бургхардт Net Basis на дату поставки/Конв. коэфф 25079 0.0000 0.0000 0.0000 0.0000 0.0000 0.0357 0.1414 0.3104 0.4766 0.6402 0.8012 0.9595 1.1154 25075 0.5665 0.5433 0.5204 0.4978 0.4756 0.4893 0.5733 0.7209 0.8660 1.0087 1.1491 1.2872 1.4231 25077 0.4391 0.3412 0.2448 0.1499 0.0564 0.0000 0.0151 0.0947 0.1729 0.2498 0.3255 0.3998 0.4729 26203 0.9310 0.7450 0.5620 0.3819 0.2047 0.0659 0.0000 0.0000 0.0000 0.0000 0.0000 0.0000 0.0000 Сдвиг кривой, бп -120 -100 -80 -60 -40 -20 0 20 40 60 80 100 120 32 Синтетические опционы • В этом примере длинная позиция по базису* для выпуска 25079 была бы как опцион пут на облигации – росла бы с увеличением доходности и падением цен на облигации • Длинная позиция по базису для выпуска 26203 была бы как опцион колл • Длинная позиция по базису для выпуска 25077 была бы как стрэдл * Длинная позиция по базису = покупка базиса = покупка облигации и продажа СF фьючерсов, где CF – конверсионный коэффициент для облигации 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 33 Сценарный анализ и стоимость опциона выбора облигации для продавца • Какое распределение имеют доходности (их изменения)? • Насколько волатильны доходности? • Насколько изменчив наклон кривой? • Как правило, анализ разумного количества сценариев с различными изменениями уровня и наклона кривой позволят оценить стоимость опциона выбора облигации при поставке 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 34 Недооцененность/переоцененнос ть фьючерса Цена Спот Рыночный базис Теоретический базис Рыночный Базис за вычетом керри Форвардная Цена Теор. Базис за вычетом керри Рыночная цена фьючерса Теоретическая цена фьючерса Рыночный базис = Цена спот – Цена фьючерса х Конв. фактор 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 35 Поиск вохможностей для спот/фьючерс сделок Поиск спот/фьючерс сделок Дата сделки 11/18/2011 0:00 11/17/2011 0:00 11/16/2011 0:00 11/15/2011 0:00 11/14/2011 0:00 11/11/2011 0:00 11/10/2011 0:00 11/9/2011 0:00 11/8/2011 0:00 11/7/2011 0:00 11/3/2011 0:00 11/2/2011 0:00 11/1/2011 0:00 10/31/2011 0:00 10/28/2011 0:00 10/27/2011 0:00 10/26/2011 0:00 10/25/2011 0:00 10/24/2011 0:00 10/21/2011 0:00 10/20/2011 0:00 10/19/2011 0:00 10/18/2011 0:00 Подразумеваемые Реальная (вмененные)ставки Спрэд ставка РЕПО РЕПО 2-хлетние 4-хлетние O/N 2-хлетние 4-хлетние 5.74% 3.22% 5.49% 0.25% -2.27% 4.85% 7.91% 5.42% -0.57% 2.49% 6.05% 8.66% 5.60% 0.45% 3.06% 6.77% 5.95% 5.65% 1.12% 0.30% 6.35% 8.93% 5.57% 0.78% 3.36% 5.41% 5.99% 5.38% 0.03% 0.61% 4.52% 6.23% 5.28% -0.76% 0.95% 4.99% 5.55% 5.36% -0.37% 0.19% 4.37% 5.45% 5.33% -0.96% 0.12% 3.33% 5.37% 5.44% -2.11% -0.07% 4.10% 4.05% 5.37% -1.27% -1.32% 4.21% 5.57% 5.56% -1.35% 0.01% 5.09% 3.56% 5.77% -0.68% -2.21% 6.14% 7.52% 5.74% 0.40% 1.78% 6.95% 11.23% 5.61% 1.34% 5.62% 7.28% 9.10% 5.75% 1.53% 3.35% 5.69% 6.84% 5.84% -0.15% 1.00% 6.97% 6.22% 5.71% 1.26% 0.51% 7.02% 6.43% 5.60% 1.42% 0.83% 5.56% 4.89% 5.57% -0.01% -0.68% 5.65% 4.32% 5.54% 0.11% -1.22% 6.35% 5.06% 5.49% 0.86% -0.43% 5.89% 6.61% 5.52% 0.37% 1.09% 28 Ноября 2011 Если вмененная ставка РЕПО выше, чем действительная ставка репо, то спред между ценой спота и фьючерсой ценой дешев(по сути базис) – имеет смысл покупать базис. Риски: • Риск значительного изменения ставок РЕПО овернайт • Вмененные ставки РЕПО становятся все более чувствительными к небольшим изменениям цены при приближении даты исполнения контракта Фьючерсы на облигации. Введение/Бургхардт 36 Синтетические облигации • Синтетическую государственную облигацию можно заменить комбинацией: – Фьючерсной позицию с аналогичной дюрацией(или PV01) и – инструмента денежного рынка со сроком погашения, совпадающим с датой исполнения фьючерсного контракта • Возможности для одностороннего арбитража для десков фондирования банков 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 37 Вычисление риска и доходности фьючерсов • Фьючерс + cash = реальная облигация • Фьючерс = реальная облигация – cash (т.е., позиция по облигациям полностью обеспечиваемая за счет заемных средств) • Реальная облигация – фьючерс = cash • Прибыль/убыток по фьючерсу зависит только от изменения цены фьючерса • Прибыль/убыток по облигации зависит от изменения цены облигации, накопленного купонного дохода и действительной или предполагаемой стоимости фондирования 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 38 Синтетические и реальные облигации • по синтетической облигации доход складывается из – Изменения стоимости фьючерсной позиции – Процентного дохода по инструменту денежного рынка фиксированного срока • Доход по реальной облигации складывается из – Изменения стоимости облигации – Купонного дохода по облигации 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 39 Синтетические и реальные облигации (2) • Если цена фьючерса справедлива, то общий доход по реальной облигации будет равен: – общему доходу по синтетической облигации – за вычетом расходов по и выплат в связи с любыми встроенными опционами поставки 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 40 Применение фьючерсов • Фьючерсные стратегии можно разделить на три категории: – Направленные/спекулятивные (непокрытая покупка/продажа и спредовые стратегии) – Хеджирование (текущее и ожидаемое, управление дюрацией) – Арбитраж (спред спот/фьючерс, улучшение доходности) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 41 Направленные стратегии • Покупка фьючерсов вместо покупки облигаций на спот рынке в расчете на падение процентных ставок • Продажа фьючерса вместо продажи облигаций на спот рынке в расчете на рост процентных ставок • Покупка фьчерса на одном участке кривой (например, 2 года) и продажа фьючерса на другом участке кривой (например, 4 года) в расчете на изменение наклона кривой доходности 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 42 Доходности по 2-х и 4-хлетним бескупонным облигациям Комментарии по непокрытым сделкам • Фьючерсы обеспечивают эффективный доступ на рынок гособлигаций • Относительная дороговизна или дешевизна контрактов может быть относительно неважным фактором • Для сравнения прибылей и убытков трейдера, торгующего фьючерсами на облигации, с прибылями и убытками трейдера, торгующего на рынке базового актива, необходимо отслеживать купонный доход и расходы на фондирование. 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 44 Комментарии по спредовым стратегиям • Вы торгуете спредом форвардной кривой доходности, а не спредом спотовой кривой доходности • Важно выбрать правильное соотношение контрактов для того, чтобы нивелировать эффект параллельного сдвига кривой • Сложно сопоставлять финансовый результат по фьючерсной сделке и по эквивалентной спредовой сделке на рынке базового актива 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 45 Построение сделки на кривой доходности Ruble values of a basis point (December 2011 contracts Date 2-year 4-year 11/18/2011 -2.01 -3.85 11/17/2011 -2.01 -3.85 11/16/2011 -2.02 -3.46 11/15/2011 -2.02 -3.47 11/14/2011 -2.03 -3.88 11/11/2011 -2.04 -3.88 11/10/2011 -2.04 -3.48 11/9/2011 -2.04 -3.50 11/8/2011 -2.04 -3.51 11/7/2011 -2.04 -3.50 11/3/2011 -2.05 -3.51 11/2/2011 -2.05 -3.51 11/1/2011 -2.05 -3.50 The notional or face value of a single contract is 10,000 rubles Each contract calls for the delivery of 10 bonds, each with a face value of 1,000 rubles 28 Ноября 2011 В расчете на расширение спреда между 2-хлетними и 4-хлетними ОФЗ вы покупаете контракты на 2хлетние облигации и продаете контракты на 4-хлетние облигации Если вы используете соотношение 1:1, ваше нетто rv01 будет равно 1.84 рублей, если вести расчет на базе значений на 18/11/11. Чтобы быть нейтральным по дюрации, вы покупаете 1.92 контрактов на 2-хлетние облигации на каждый проданный контракт на 4-хлетние облигации Фьючерсы на облигации. Введение/Бургхардт 46 Семинар: Часть 2 • Хеджирование • Спреды спот/фьючерс • Отдельные темы 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 47 Стратегии хеджирования • Хеджирование позиции против роста процентных ставок (отличный вариант для дилеров) • Управление дюрацией портфеля • Управление рисками портфеля, связанными с изменением наклона кривой • Управление активами • Хеджирование ожиданий – При размещении облигаций – Ожидаемого потока платежей для инвестирования 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 48 Комментарии по хеджированию • Зачем хеджировать? Почему бы не продать реальную облигацию? • Если вы выбираете хеджирование, вы можете – Продать форвард на облигации – Продать другую облигацию на рынке базового актива – Продать форвард на другую облигацию – Продать фьючерс на облигацию 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 49 Хеджирование превращает облигации в инструменты денежного рынка Цена Спот цена Керри Форвардн ая цена Цена фьючерса x Конверсио нный фактор 28 Ноября 2011 Стоимост ь опциона поставки Дата поставки Схождение спот цены и фьючерсной цены уменьшает доходность по облигации до доходности инструмента денежного рынка и хеджер может понести затраты из-за вложенного опциона поставки (т.е. если держим хедж до экспирации фьючерса, то получаем инструмент денежного рынка) Фьючерсы на облигации. Введение/Бургхардт 50 Хеджирование CTD выпуска СTD выпуск – схождение за счет керри и стоимости поставочного опциона. Пример – схождение базиса к нулю за счет керри (выпуск CTD не менялся, опцион поставки фактически не учитывался). Если при продаже фьючерса для хеджировании стоимость поставочного опциона была бы положительной, то хеджер бы к экспирации потерял всю стоимость поставочного опциона, т.к. при экспирации стоимость поставочного опциона сошлась бы к нулю. 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 51 Хеджирование не-CTD выпуска «Не СTD» выпуск – схождение за счет керри, но стоимость поставочного опциона может вырасти/упасть из-за изменения спреда между CTD и «не СTD». Если хеджируем не CTD и стоимость опциона поставки выросла, то меньше теряем на схождении. Пример. Стоимость поставочного опциона по ОФЗ 25072(не CTD) выросла за счет уменьшения спреда между ОФЗ 25072 и ОФЗ 25073(CTD) – т.е. при хеджировании ОФЗ 25072(не CTD) фьючерсом OFZ2 еще и зарабатываем на выросшем поставочном опционе. 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 52 Хеджирование никогда не работает идеально • Единственным идеальным хеджем является закрытие позиции • Все другие хеджи могут привести к неожиданной прибыли или убыткам из-за – – – – РЕПО Изменения наклона кривой доходности Смены наилучшей к поставке облигации Изменения в стоимости опциона поставки для продавца(волатильность ставок и т.п.) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 53 Варианты вычисления коэффициента хеджирования Традиционный Беты по доходностям (волатильность уровня ставок для разл.сроков) Дельты по доходностям Минимизация волатильности портфеля (облигации + фьючерс) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 54 Хеджирование спотовой позиции • Прекрасный вариант для дилеров, которые хотят выступить андеррайтерами по большой позиции в процессе продажи и распределения. • Опыт показывает, что рынки базовых активов всегда более ликвидны, если существуют срочные рынки по сравнению с тем, когда срочных рынков нет (или объем торгов на них невелик) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 55 Управление дюрацией портфеля • Значительным преимуществом фьючерсов является возможность контролировать риск изменения общего уровня процентных ставок без необходимости избавляться от хорошо сформированного портфеля • Еще одним преимуществом является возможность увеличить дюрацию до величины, недоступной на спот-рынке облигаций 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 56 Управление риском наклона кривой • Во многих случаях инвестору важно, насколько он подвержен риску изменения наклона кривой доходности • Наличие фьючерсов на облигации в трех точках на кривой доходности ОФЗ позволяет более детально подойти к контролю риска наклона 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 57 Кривые доходности по 2-хлетним и 4-хлетним бескупонным облигациям В России типичная форма кривой – выпуклая вверх. Управление инвестционным портфелем • В продолжении разговора об управлении дюрацией можно отметить возможность использования фьючерсов для изменения чувствительности к рискам порфеля акций и облигаций (товаров и, возможно, валют), не изменяя сам портфель • Заменяя в портфеле облигации на фьючерсы на облигации, можем перенести доходность в другие классы активов (стратегии переноса альфы – portable alpha) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 59 Хеджирование ставки размещения облигации • Продажа фьючерса может защитить от роста процентных ставок на период с текущего момента до времени предполагаемого размещения облигаций • Примечание: продажа фьючерса защитит вас от изменения ставок по гособлигациям, но не от расширения вашего спрэда с доходностью по гособлигациям(т.е. увеличения кредитного риска) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 60 Хеджирование ставки размещения при ожидании поступления денежных средств • Обратной стороной ожидаемого размещения облигаций является проблема инвестирования ожидаемых средств – т.е. притока денежных средств, которые вы намерены инвестировать под фиксированную ставку 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 61 Спреды спот/фьючерс • Создание синтетических инструментов денежного рынка сроком до экспирации • Покупка или продажа неверно оцененных спот/фьючерс спредов • Использование синтетических облигаций для улучшения доходности портфеля 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 62 Синтетический срочный инструмент денежного рынка • Покупка облигации и продажа фьючерса на облигации создает синтетическую краткосрочный инструмент денежного рынка, срок погашения которого совпадает с датой исполнения фьючерсного контракта • Похож на сделку обратного РЕПО, при которой денежные средства предоставляются под залог ценных бумаг • Обратная сделка, чтобы сделать прямое РЕПО 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 63 Поиск привелекательных спредов спот/фьючерс Если подразумеваемая ставка РЕПО выше, чем текущая ставка РЕПО овернайт, то это говорит о том, что спрэд между спот и фьючерсной ценой дешев. (т.к. фьючерс переоценен) – иммет смысл покупать базис(покупа ОФЗ + продажа фьючерса) Поиск сделок спот/фьючерс Подразумеваемые ставки репо Дата сделки 11/18/2011 0:00 11/17/2011 0:00 11/16/2011 0:00 11/15/2011 0:00 11/14/2011 0:00 11/11/2011 0:00 11/10/2011 0:00 11/9/2011 0:00 11/8/2011 0:00 11/7/2011 0:00 11/3/2011 0:00 11/2/2011 0:00 11/1/2011 0:00 10/31/2011 0:00 10/28/2011 0:00 10/27/2011 0:00 10/26/2011 0:00 10/25/2011 0:00 10/24/2011 0:00 10/21/2011 0:00 10/20/2011 0:00 10/19/2011 0:00 10/18/2011 0:00 2-хлетн. 5.74% 4.85% 6.05% 6.77% 6.35% 5.41% 4.52% 4.99% 4.37% 3.33% 4.10% 4.21% 5.09% 6.14% 6.95% 7.28% 5.69% 6.97% 7.02% 5.56% 5.65% 6.35% 5.89% 28 Ноября 2011 4-хлетн. 3.22% 7.91% 8.66% 5.95% 8.93% 5.99% 6.23% 5.55% 5.45% 5.37% 4.05% 5.57% 3.56% 7.52% 11.23% 9.10% 6.84% 6.22% 6.43% 4.89% 4.32% 5.06% 6.61% Действит. ставка овернайт 5.49% 5.42% 5.60% 5.65% 5.57% 5.38% 5.28% 5.36% 5.33% 5.44% 5.37% 5.56% 5.77% 5.74% 5.61% 5.75% 5.84% 5.71% 5.60% 5.57% 5.54% 5.49% 5.52% Спрэд 2-хлетн. 0.25% -0.57% 0.45% 1.12% 0.78% 0.03% -0.76% -0.37% -0.96% -2.11% -1.27% -1.35% -0.68% 0.40% 1.34% 1.53% -0.15% 1.26% 1.42% -0.01% 0.11% 0.86% 0.37% 4-хлетн. -2.27% 2.49% 3.06% 0.30% 3.36% 0.61% 0.95% 0.19% 0.12% -0.07% -1.32% 0.01% -2.21% 1.78% 5.62% 3.35% 1.00% 0.51% 0.83% -0.68% -1.22% -0.43% 1.09% Продажа базиса Покупка базиса Фьючерсы на облигации. Введение/Бургхардт Предостережения: • Риск ставок РЕПО овернайт • Подразумеваемые ставки репо становятся все более чувствительными к небольшим изменениям цены при приближении даты исполнения контракта 64 Стратегия: Покупка или продажа спреда спот/фьючерс • Кэш & кэрри (если фьючерс дорогой) – Покупка облигаций и продажа фьючерса – Если доход превышает стоимость фондирования (или если потери в результате сходимости меньше, чем положительное значение керри (carry)), то реализуется арбитражный доход • Продажа спрэда (если фьючерс дешевый) – Продажа облигаций и покупка фьючерса – Если доход в результате сходимости фьючерса к споту превышает отрицательное значение керри, то реализуется арбитражный доход 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 65 Стратегии при дешевых фьючерсах • Продажа облигаций/покупка фьючерсов (т.е. продажа базиса) • Замена дорогих облигаций синтетическими облигациями (улучшение доходности) • Фьючерсы на казначейские облиагации США были дешевыми в конце 1980-х • Фьючерсы на казначейские облигации США и фьючерсы на немецкие гособлигации были дешевыми в начале 1990-х • Фьючерсы на казначейские облигации США были дешевыми в начале 2000-х 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 66 Динамика открытых позиций по гособлигациям и фьючерсам на гособлигации 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 67 Продажа спрэда спот/фьючерс • Короткая продажа облигации (РЕПО овернайт или заданного срока) • Покупка соответствующего количества фьючерсов • Опыт продажи базиса 10-тилетних казначейских расписок в начале 2000-ых • Проблемы при продаже базиса облигаций весной 1986-го (и другие случаи сжатия предложения) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 68 Примеры продажи базиса 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 69 Продажа 10-летнего базиса в 2000 г 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 70 Продажа 10-летнего базиса в 2001 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 71 Продажа 10-летнего базиса в 2002 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 72 Увеличение доходности (1) Увеличение доходности – замена портфеля облигаций на комбинацию купленного фьючерса + инструмента денежного рынка. При этом количество фьючерсов подбираем таким образом,чтобы риск синтетического портфеля был таким же, как и первоночального портфеля. Например, для покупки фьючерса достаточно внести гарантийное обеспечение(3-4.5%), оставшуюся сумму (94.5-97%) можем вложить либо под ставку МБК, либо РЕПО, либо вложить в краткосрочные надежные корпоративные облигации. 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 73 Увеличение доходности (2) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 74 Дополнительные вопросы • Возможности форвардного ценообразования • Сжатие предложения • Важность фондировани • Отсутствие длинного рынка РЕПО • Управление переносом позиции • Неисполнения 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 75 Возможности форвардного ценообразования • Форвардные кривые доходности ведут себя лучше, чем спотовые кривые доходности • Форвардные цены – это безубыточные цены • Соотношения форвардных цен выявляют возможности, которые не очевидны на спотовом рынке (когда друг Г. Бургхардта купил форвард TED (покупка облигаций казначейства США и продажа фьючерса на трехмесячную ставку LIBOR (Eurodollar futures) за 0 базисных пунктов) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 76 Спотовые и форвардные кривые ставок 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 77 Арбитраж при торговле TED спредом • Чтобы купить “TED” спрэд, вы покупаете облигации казначейства США и продаете фьючерсы на трехмесячную ставку LIBOR • Вы можете торговать спрэдом между спот ценой и форвардной ценой покупая облигации казначейства США, фондируясь длинным РЕПО • Иногда возникают возможности купить бесплатный TED спред 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 78 Сжатие предложения • Чаще всего сокращение предложения носит кратковременный характер • Возможно и долгосрочное сокращение предложения 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 79 Фондирование – это половина успеха • Разницу между сделкой на спот рынке и эквивалентной фьючерсной сделкой можно с легкостью объяснить аспектом фондирования • Необходимость досконально отслеживать рынок РЕПО • Отслеживание залога 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 80 Отсутствие рынка длинного РЕПО в России • Отсутствие рынка длинного РЕПО осложняет правильную оценку фьючерса (т.к. в цене фьючерса закладывается именно длинная ставка РЕПО) • С другой стороны, можно получить доход от спрэда между вмененной длинной ставкой РЕПО(из фьючерса) и последовательностью ставок овернайт, создав синтетический длинный инструмент денежного рынка (покупка облигации /продажа фьючерса) и профондировав его на рынке овернайт 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 81 Управление переносом позиций • Любому участнику, поддерживающий длинные или короткие позиции по фьючерсам в течение длительного срока, необходимо переносить позиции, т.е. заменять истекающую позицию по контракту с текущим месяцем исполнения на открытую позицию по контракту со следующим месяцем исполнения • Правильное управление этими переносами может, в зависимости от того, как их рассматривает рынок, либо позволить вам сэкономить, либо много заработать 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 82 Неисполнение • Неисполнения на фьючерсном рынке строго наказываются, тогда как на спот рынке это обычное дело(имеется в виду американский рынок) • Чрезвычайно важно знать правила, срочных сделок на фьючерсном рынке, если вы планируете держать ваши позиции до поставки 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 83 Отдельные темы, касающиеся краткосрочных ставок • Получение прибыли от использования изменений в соотношении краткосрочных и долгосрочных процентных ставок (керри-трейд) • Риск изменения ожидаемых ставок РЕПО до экспирации (остаточный риск) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 84 Понимание стратегии кэш & кэрри • Фьючерсы на инструменты денежного рынка (например, фьючерсы на трехмесячные ставки LIBOR) позволяют разложить кривую коротких ставок, чтобы понять как стандартные банковские сделки приносят деньги • Следующий слайд иллюстрирует средний доход при стратегии: занимаем на короткий срок и кредитуем на длительный срок – фактически, покупаем фьючерс на трехмесячную ставку и переносим позицию при экспирации – т.е. все время держим длинную позицию по соответствующей трехмесячной ставке • В свою очередь данный доход будет отражать стоимость поддержания короткой позиции 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 85 Средняя прибыль (убытки) в % годовых Получение прибыли при керри-трейде с помощью фьчерсов на трехмесячные ставки Число кварталов до исполнения фьючерса на ставку трехмесячного депозита • В среднем, стратегия покупки фьючерса на ставку трехмесячного депозита и удержание позиции была прибыльной • Видим, что в период кризиса (Q4 08 – Q4 11) стратегия покупки фьючерса на ставку трехмесячного депозита и удержание данной позиции было наиболее выгодной • Наибольший доход нам бы принесла покупка фьючерсов на трехмесячную ставку с исполнением через 2.5 года (10 кварталов) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 86 Остаточный риск • Остаточный риск – это риск, связанный с длинной ставкой РЕПО от текущего момента до экспирации фьючерса, которую используем для вычисления требуемого фондирования • Изменения ставок длинного РЕПО в значительной степени не связано с изменениями доходностей облигаций (см. следующий слайд) • Полезно оценить, насколько хедж подвержен остаточному риску 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 87 Источники процентного риска грязн. цена *(1+РЕПО*дней до эксп./365) грязн. цена - НКД форвардная цена время дата поставки Спот цена облигации– функция только одной процентной ставки: её доходности Форвардная цена облигации – функция двух ставок: её доходности и длинной (до экспирации) ставки РЕПО 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 88 Независимость изменений коротких и длинных ставок 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 89 Эры в истории базиса по казначейский облигациям США • Кэш & кэрри (1977-78) • Обратная кривая доходности (1979-81) • Нормальная (положительная) кривая доходности (1982-84) • Золотой век увеличения доходности (1985-89) • Арбитраж н а волатильности (1990-91) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 90 Эры в истории базиса по казначейский облигациям США • Конец гаммы (1991-93) • Последний год отзывных облигаций (1993-94) • Неизменный CTD 11-1/4 (1995-99) • 6% доходность для расчета конверсионных коэффициентов и второе рождение торгли базисом (2000 - ?) 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 91 Новые эры? • Фьючерсный контракт на сверхдлинные облигации • Новый dry spell? 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 92 Выводы • С дополнительной информацией вы можете ознакомиться в книге Burghardt, Belton, Lane, and Papa, The Treasury Bond Basis, 3rd edition (McGraw-Hill) • Вопросы? 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 93 Правовая оговорка Global Promotional Material Disclaimer This document has been produced for information purposes only and is not to be construed as an offer to buy or sell any financial instrument or security. All information, prices or projections are subject to change without notice. Newedge makes no representation or warranty that the information contained herein is accurate, complete, fair or correct or that any transaction is appropriate for any person and it should not be relied on as such. The opinions, views and forecasts expressed herein reflect the personal views of the author(s) and do not necessarily reflect the views of Newedge. Some financial products and investments are subject to fluctuations in price and or value and investors may get back less than originally invested. Certain high-volatility investments can be subject to sudden and large declines in value that could equal or exceed the amount invested. Futures and options, as well as certain other financial instruments, are speculative products and the risk of loss can be substantial. Consequently only risk capital should be used to trade futures and options and other speculative products. Investors should fully understand the risks and potential losses and seek their own independent investment and trading advice having regard to their objectives, financial situation and needs. This information is not intended to be construed as investment advice. We do not accept any liability or loss or damage arising from any inaccuracy or omission in or the use of or reliance on the information in this document. Due to international regulations not all financial instruments/services may be available to all clients. You should be aware of and observe any such restrictions when considering a potential investment decision. THE DISTRIBUTION OF THIS DOCUMENT IN OTHER JURISDICTIONS MAY BE PROHIBITED OR RESTRICTED BY LAW, AND PERSONS INTO WHOSE POSSESSION THIS REPORT COMES SHOULD INFORM THEMSELVES ABOUT AND OBSERVE ANY SUCH PROHIBITION OR RESTRICTIONS. BY ACCEPTING THIS REPORT YOU AGREE TO BE BOUND BY THE FOREGOING. 28 Ноября 2011 Фьючерсы на облигации. Введение/Бургхардт 94