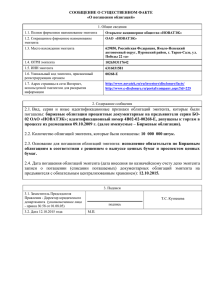

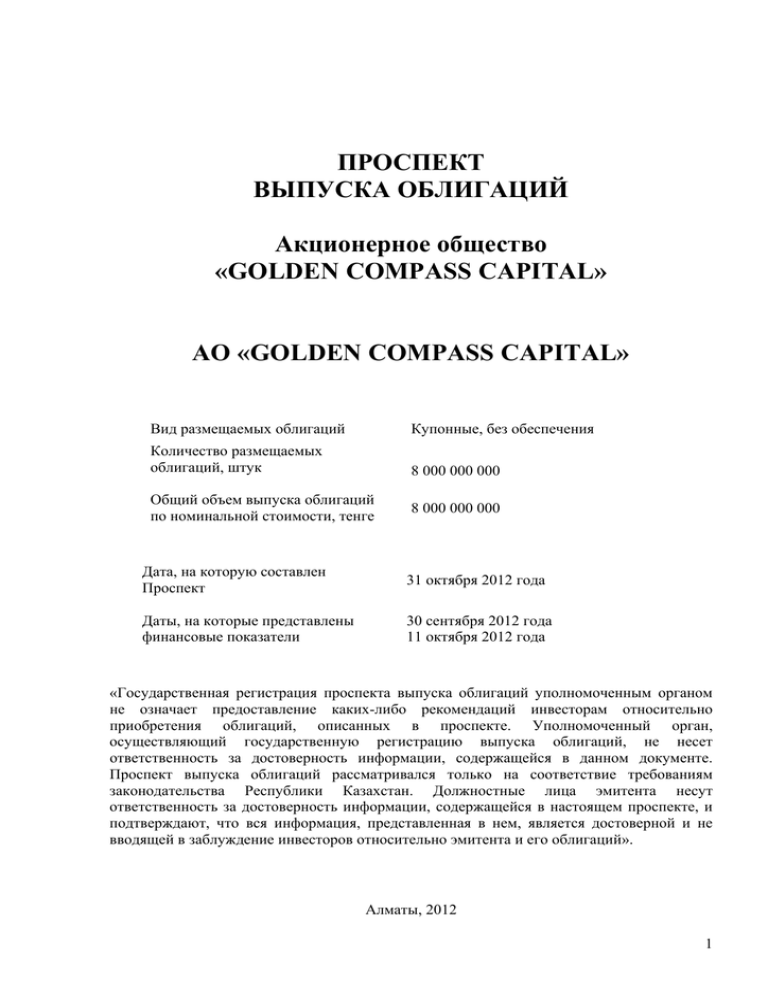

Проспект выпуска облигаций (GLDCb1)

реклама