План вложений Swedbank pensijas «Динамика» сообщение

реклама

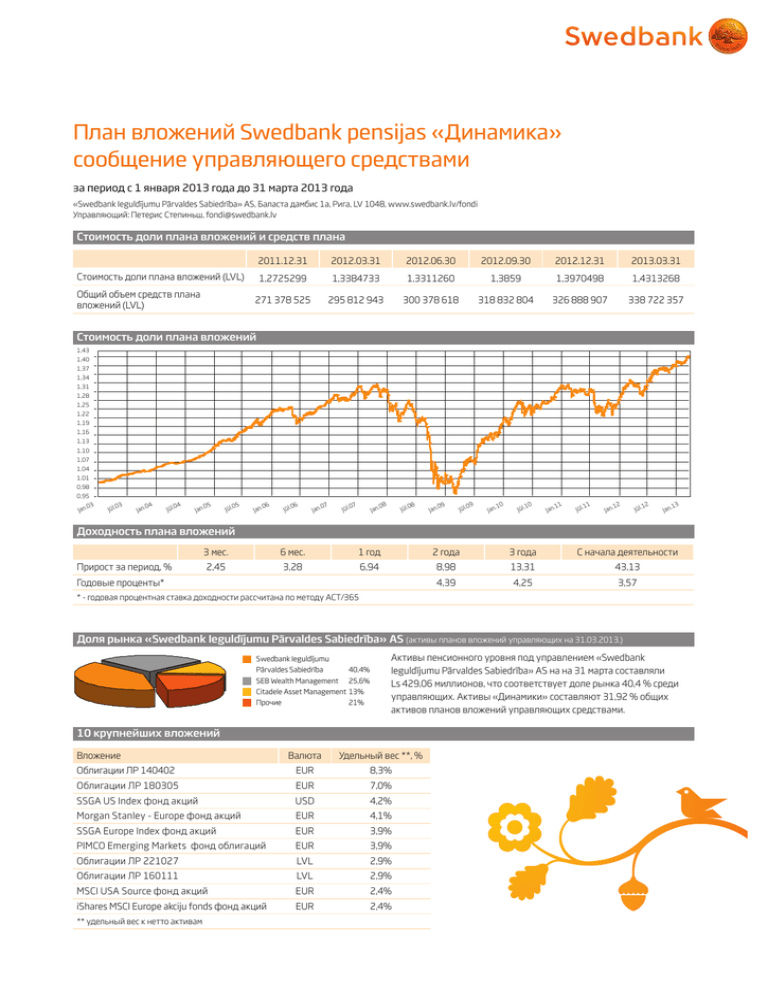

План вложений Swedbank pensijas «Динамика» сообщение управляющего средствами за период с 1 января 2013 года до 31 марта 2013 года «Swedbank Ieguldījumu Pārvaldes Sabiedrība» AS, Баласта дамбис 1a, Рига, LV 1048, www.swedbank.lv/fondi Управляющий: Петерис Степиньш, fondi@swedbank.lv Стоимость доли плана вложений и средств плана 2011.12.31 2012.03.31 2012.06.30 2012.09.30 2012.12.31 2013.03.31 1,2725299 1,3384733 1,3311260 1,3859 1,3970498 1,4313268 271 378 525 295 812 943 300 378 618 318 832 804 326 888 907 338 722 357 Стоимость доли плана вложений (LVL) Общий объем средств плана вложений (LVL) Стоимость доли плана вложений 1,43 1,40 1,37 1,34 1,31 1,28 1,25 1,22 1,19 1,16 1,13 1,10 1,07 1,04 1,01 0,98 0,95 .03 Jan 3 Jūl.0 .04 Jan 4 Jūl.0 .06 5 .05 Jūl.0 Jan Jan 6 Jūl.0 .07 Jan .08 7 Jūl.0 8 Jūl.0 Jan .09 Jan 9 Jūl.0 .10 Jan 0 Jūl.1 .11 Jan 1 Jūl.1 .12 Jan 2 Jūl.1 .13 Jan Доходность плана вложений Прирост за период, % 3 мес. 6 мес. 1 год 2 года 3 года С начала деятельности 2,45 3,28 6,94 8,98 13,31 43,13 4,39 4,25 3,57 Годовые проценты* * - годовая процентная ставка доходности рассчитана по методу ACT/365 Доля рынка «Swedbank Ieguldījumu Pārvaldes Sabiedrība» AS (активы планов вложений управляющих на 31.03.2013.) Swedbank Ieguldījumu Pārvaldes Sabiedrība 40,4% SEB Wealth Management 25,6% Citadele Asset Management 13% Прочие 21% Активы пенсионного уровня под управлением «Swedbank Ieguldījumu Pārvaldes Sabiedrība» AS на на 31 марта составляли Ls 4 29,06 миллионов, что соответствует доле рынка 40,4 % среди управляющих. Активы «Динамики» составляют 31,92 % общих активов планов вложений управляющих средствами. 10 крупнейших вложений Вложение Облигации ЛР 140402 Валюта Удельный вес **, % EUR 8,3% 7,0% Облигации ЛР 180305 EUR SSGA US Index фонд акций USD 4,2% Morgan Stanley - Europe фонд акций EUR 4,1% SSGA Europe Index фонд акций EUR 3,9% PIMCO Emerging Markets фонд облигаций EUR 3,9% Облигации ЛР 221027 LVL 2,9% Облигации ЛР 160111 LVL 2,9% MSCI USA Source фонд акций EUR 2,4% iShares MSCI Europe akciju fonds фонд акций EUR 2,4% ** удельный вес к нетто активам Сравнение квартальных результатов плана вложений со средними показателями отрасли Kвартальный средневзвешенный прирост планов управляющих с активной стратегией (***) составил 2,17%. Проводимая планом политика вложений дала результат 2,45%. Средневзвешенный прирост планов активной стратегией за последние 12 месяцев составил 6,55%. Прово- димая планом политика вложений дала результат 6,94%. Для объективной оценки доходности вложений для долгосрочных накопительных продуктов (включая пенсионные планы) сравнение результатов рекомендуется проводить за период времени не менее года. *** - Планы, вкладывающие до 50% средств плана в акции Распределение инвестиционного портфеля Виды вложений Географическое распределение Государственные облигации ЛР Депозиты Денежные средства 27,8% 16,5% 8,1% Латвия Западная Европа Восточная Европа США 52,7% 11,7% 11,2% 9,5% Другие облигации Акции 13,5% 34,1% Япония Развивающиеся рынки 3,2% 11,7% Сообщение управляющего 2013 год для рынков акций в целом начался успешно, и мировые цены на акции в местных валютах по показаниям индекса MSCI World выросли на 8,7%. Развитые и развивающиеся рынки демонстрировали разную динамику роста – если акции развивающихся стран в целом не смогли проявить убедительную тенденцию роста, завершив квартал с убытком в 1%, то акции развитых стран в местных валютах уверенно дорожали, заработав в этом году уже 10,8%. Колебания валютных курсов к евро также оказали разное влияние на стоимость вложений плана. Например, доллар США за квартал относительно евро подорожал на 3,1%, а японская иена потеряла 5,9% своей стоимости. Ослабление иены уже второй квартал подряд связано с новым курсом политики Центрального банка Японии, побудившим инвесторов к продаже валюты этой страны. В результате индексы рынка акций и валютные курсы, отражающие стратегию плана на рынках акций, за квартал выросли сравнительно умереннее – на 8,2%. В начале года на рынок акций продолжали влиять отзвуки прошлогодних политических событий в США, когда президент и конгресс достигли временного решения на несколько месяцев по вопросам государственных расходов. В свою очередь рост цен на акции в феврале и марте больше связан с уже упоминавшимися ожиданиями новых денежных вливаний со стороны Центрального банка Японии. На рынки акций развивающихся стран в течение квартала негативно влияло отсутствие положительных новостей об экономическом росте этих государств в сочетании с осторожной оценкой будущих перспектив. Лучшие результаты в пересчете на евро в прошедшем квартале показали рынки акций США (+15,9%) и Японии (+14,6%). Убыточными были лишь некоторые регионы, например, Россия, где индекс акций снизился на 1,2%. В то же время индекс акций наиболее ликвидных предприятий Балтии поднялся на 9,7%, невзирая на банкротство литовского банка Ūkio. Рост цен на акции предприятий Балтии объясняется их хорошими финансовыми результатами. Но главным движителем роста стала эстонская компания Tallink, чьи акции за квартал подорожали более чем на 20% и обеспечили 1/3 повышения индекса. Сага о долгах еврозоны в марте ознаменовалась новым событием – наконец-то был решен кипрский вопрос. Для получения программы помощи в объеме 10 миллиардов евро Кипру пришлось принять болезненные решения – реструктурировать банковский сектор, обложить налогом депозиты и временно ограничить снятие денег с банковских счетов. Сначала правительство Кипра собиралось обложить налогом все депозиты, но после острой критики выбрало меньшее зло – налог, величина которого зависит от банка, будет удержан из вкладов свыше 100 000 евро. Однако, решение, принятое властями Кипра в отношении депозитов, вызывает вопрос – не пожелают ли теперь и другие страны пойти тем же путем? Кипрский вопрос вновь поднял цены на облигации надежнейших государств и стал причиной падения стоимости более рискованных облигаций. Наценка риска по корпоративным облигациям несколько снизилась, что способствовало росту их цен, но индекс этих вложений возрос всего на 0,1%. Несколько лучшие результаты продемонстрировали еврооблигации государств региона Центральной и Восточной Европы, правда, тоже пострадавшие от вызванного Кипром падения цен. Тем не менее, царившее на протяжении квартала тяга к доходности способствовала росту цен на эти вложения, и индекс поднялся на 0,4%, но в индекс еврооблигаций Литвы за то же время вырос скромнее – на 0,1%. В начале марта, как и ожидалось, Латвия официально запросила от Европейского центрального банка и Европейской комиссии оценку готовности страны присоединиться к еврозоне и ввести евро с 1 я нваря 2014 года. Окончательный вердикт европейские структуры вынесут в начале июля, но так как Латвия с лихвой выполняет критерии введения евро, мы не видим препятствий для принятия положительного решения. В результате мы прогнозируем, что превышение ставок по облигациям Латвии в сравнении с облигациями Германии сократится. Уже сейчас шансы перехода на евро еще больше снизили перевес ставок латовых облигаций над ставками еврооблигаций, что способствовало росту цен на местные ценные бумаги. В первом квартале еврооблигации Латвии колебались вслед за ставками Германии и упали в цене. Ставки по местным облигациям Латвии, в свою очередь, снизились (и цены соответственно возросли). Это было обусловлено сравнительно ограниченным заимствованием со стороны Государственного казначейства и желанием местных инвесторов удерживать свои действующие вложения до погашения и не продавать их на вторичном рынке. В результате отдача вложений в номинированные в евро и латах облигации Латвии достигла 0,5%, превысив доходность других облигаций. Продолжали падать и ставки по депозитам в латах в местных банках – средняя 12-месячная ставка в банках, с которыми мы сотрудничаем, снизилась с 0,8% до 0,6%. В свою очередь коммерческий курс обмена лата на евро приблизился к фиксированному курсу Банка Латвии, что отражает ожидания участников финансового рынка в связи со вступлением в еврозону. В таких условиях, выбирая объекты для новых вложений, мы отдаем предпочтение депозитам со сроком 1 и 2 года, а также оцениваем возможности, предоставляемые международными облигациями Латвии в евро и долларах США. Мы дополнили портфель пенсионного плана облигациями Latvenergo, а также новыми 3-годичными облигациями Латвии. В течение квартала удельный вес правительственных облигаций Латвии возрос до 1,2 процентного пункта, а новые вложения в облигации развивающихся стран достигли 3,9% портфеля плана. В то же время мы продали вложения в фонды корпоративных еврооблигаций, увеличив денежные накопления плана на 3,2 процентного пункта. На протяжении квартала наш взгляд на рынки акций стал позитивнее, и мы увеличили соответствующие вложения на 1 процентный пункт. В первые месяцы года наш оптимизм в отношении рынков акций немного возрос, но некоторая осторожность сохранилась. Рост оптимизма объясняется улучшением доступности денег в мире, чему значительно способствовала смена политики Центрального банка Японии. Мы продолжаем ожидать, что мировой экономический рост в ближайшее время будет поразительно устойчив к рецессии, а показатели прибыли предприятий за первый квартал должны продолжить двигать рост цен на акции. Значительное внимание будет по-прежнему уделяться политическим процессам, в частности, событиям и политическим дебатам в США в сфере расходов и налогов. В Италии также продолжится работа над созданием нового правительства, и только от политиков будет зависеть, потребуются ли этой стране новые парламентские выборы. Влияние решений по реструктуризации банков Кипра на банковский сектор Испании и Италии пока неизвестно, что не дает оснований для роста оптимизма. Среди рынков акций мы отдаем предпочтение Европе, где оценка акций выглядит сравнительно привлекательнее, а также Японии, где цены поддерживает политика Центрального банка Японии. Определенные возможности мы усматриваем и в акциях России, подешевевших под воздействием кипрских событий. Негативный взгляд мы сохраняем на рынки акций Азии и Латинской Америки. Расходы на управление средствами, покрываемые из активов плана вложений Из активов плана вложений оплачиваются услуги управляющего средствами Ls 1 246 325 и банка-держателя Ls 147 591. В дополнение к этим выплатам из средств пенсионного плана покрываются операционные расходы, связанные с деятельностью плана вложений и относимые к каждой конкретной сделке, в том числе комиссионные сборы брокеров, комиссионные платежи за операции с расчетными счетами и счетами ценных бумаг, за проведение расчетов с ценными бумагами и перечисление вкладов, а также налоги и пошлины. Фактические расходы покрываются в соответствии с прейскурантами банка-держателя и других контрагентов. Так данные операционные расходы относятся непосредственно к приобретению или продаже финансовых активов или финансовых обязательств, таковые включаются в стоимость приобретения или продажи финансовых активов и финансовых обязательств. Политика вложений План проводит сбалансированную политику вложений, так как средства плана вкладываются в финансовые инструменты с фиксированной доходностью и в ценные бумаги капитала (акции). Не менее 50% средств плана вкладываются в ценные бумаги с фиксированной доходностью или банковские депозиты и не более 50% в акции. В иностранных валютах (за исключением евро) разрешается вкладывать не более 30% средств плана.