Ороли центрального банка в обеспечении финансовой

реклама

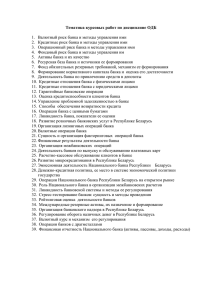

Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà О роли центрального банка в обеспечении финансовой стабильности ÑÂÌËÒ äêàÇéêéíéÇ ä‡Ì‰Ë‰‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ В январском выпуске журнала “Банкаўскi веснiк” за 2010 г. опубликована статья П.В. Каллаура “Финансовая стабильность как цель деятельности центрального банка”, в которой автор приглашает к дискуссии “по вопросу о расширении и уточнении целей и задач Национального банка Республики Беларусь” в сфере обеспечения финансовой стабильности. По мнению автора статьи, “результаты такого обсуждения могли бы послужить основой при продолжении работы по совершенствованию банковского законодательства в 2010 г., в частности, при внесении изменений и дополнений в Банковский кодекс Республики Беларусь” [1]. В связи с тем, что в настоящее время мониторинг финансовой стабильности, макропруденциальный анализ, развитие новых форм микропруденциального финансового надзора и регулирования в большинстве стран мира приобрели статус важнейших задач органов, отвечающих за развитие и обеспе- 42 чение стабильности национальных финансовых систем, и прежде всего центральных банков, вопрос определения роли и места центральных банков в механизме обеспечения финансовой стабильности представляется актуальным. Обеспечение устойчивости финансовых систем, предотвращение финансовых, валютных и банковских кризисов, снижение их негативных последствий для экономики всегда являлись предметом заботы органов финансового регулирования и надзора, важнейшим приоритетом государственной экономической политики в любой стране мира. В то же время подходы к обеспечению устойчивого развития финансовых систем, механизмы финансового регулирования и надзора подвержены постоянным изменениям, причем особо кардинальным — после очередных крупных финансовых потрясений. К концу XX в. случаи нарушения устойчивого равновесия в деятельности финансовых систем приобрели новые черты, их возникновение участилось, их издержки для национальных и мировой экономик приобрели гораздо более масштабный характер, а решение задач, связанных с обеспечением устойчивости финансовых систем, вышло за рамки приоритетов лишь национальной экономической политики и приобрело международный характер. После серии очередных финансовых, валютных и банковских кризисов в 1990-х гг. мировым финансовым сообществом был разработан ряд инициатив, направленных на изменение подходов к регулированию деятельности финансового сектора. В частности, при координационной и технической поддержке Международного валютного фонда и Группы Все- мирного банка в арсенал инструментов финансового регулирования и надзора начали планомерно внедряться механизмы раннего предупреждения системных кризисов, обеспечения не только макроэкономической, но и финансовой стабильности. К началу XXI в. возникло новое направление финансового регулирования и надзора, основанное на оценке системных рисков, макропруденциальном анализе, более тесной координации деятельности государственных органов, отвечающих за устойчивость различных элементов финансовых систем. В еще большей степени интерес к прикладным проблемам поддержания финансовой стабильности возрос после последнего мирового финансового кризиса 2007—2009 гг., опыт которого показал, что далеко не все проблемы в данной области решены за последнее десятилетие. *** В связи с тем, что категория “финансовая стабильность” возникла сравнительно недавно и является достаточно сложной, экономическая наука еще не выработала четкого, однозначного ее определения. Абстрагируясь от деталей академических и практических определений и обобщая имеющиеся в экономической литературе подходы, финансовую стабильность можно определить как особое состояние финансовой системы, в котором, во-первых, ее основные элементы функционируют бесперебойно, и, во-вторых, система в целом должным образом выполняет присущие ей функции. С точки зрения широко используемых в мировой практике принципов построения системы национальных счетов, разработанных Организацией Объединенных На- Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà ций, в состав финансовой системы в узком понимании могут включаться элементы, показанные на рисунке 1. В свою очередь, механизм обеспечения финансовой стабильности, то есть набор инструментов, используемых государством для сохранения устойчивости финансовой системы, включает в себя такие основные элементы, как: общеэкономическая, и в частности, денежно-кредитная, налогово-бюджетная политика — вносят вклад в создание общеэкономических условий, способствующих эффективной деятельности финансовой системы в целом, предупреждению системной нестабильности в финансовом секторе и на финансовых рынках; микропруденциальный финансовый надзор и регулирование деятельности финансовых организаций и рынков — направлены на поддержание устойчивого финансового состояния индивидуальных банков и небанковских финансовых организаций, сглаживание резких колебаний в деятельности финансовых рынков; макропруденциальный анализ — служит для мониторинга факторов, оказывающих прямое или косвенное влияние на финансовую стабильность, выявления факторов уязвимости финансового сектора по отношению к системным рискам, ранней диагностики системной нестабильности в финансовой сфере экономики; наблюдение за финансовой инфраструктурой и, в частности, национальной платежной системой и регулирование их деятельности — призвано обеспечить бесперебойность функционирования и развитие инфраструктуры финансовой системы, регулирование взаимоотношений между ее участниками; публикация на регулярной основе отчетов о финансовой стабильности — служит для доведения до сведения заинтересованных институтов и широкой общественности результатов работы по анализу и мониторингу финансовой стабильности, информации о фактических и потенциальных рисках для финансовой стабильности, содействует повышению уровня понимания общественностью вопросов, связанных с обеспечением финансовой стабильности; Институциональная структура финансовой системы (в узком понимании)* Финансовые рынки Финансовый сектор Финансовая инфраструктура Система финансового регулирования и надзора Финансовая система Нормы, регулирующие отношения в финансовой системе * В широком понимании в структуру финансовой системы включаются также финансы нефинансовых корпораций, домашних хозяйств, государственные финансы. Примечание. Разработка автора. êËÒÛÌÓÍ 1 антикризисная политика — предполагает принятие мер, направленных на содействие скорейшей и наименее затратной локализации системной нестабильности в финансовой сфере, минимизацию и устранение ее последствий для экономики при одновременном обеспечении защиты интересов инвесторов, кредиторов и вкладчиков. Обеспечение финансовой стабильности является комплексным вопросом и требует решения многих задач, согласованных усилий широкого круга государственных органов, включая центральные банки, министерства финансов, органы финансового надзора и регулирования, организации по гарантированию возврата вкладов, организации, осуществляющие надзор и регулирование деятельности платежных систем. Поэтому центральные банки не в состоянии нести полную ответственность за поддержание финансовой стабильности. Их основная роль состоит в обеспечении совместно с правительством стабильности национальной валюты и мониторинге устойчивости банковской системы, а в некоторых случаях — осуществлении надзора за деятельностью банков и наблюдении за платежными системами. Тем не менее именно центральные банки являются институтами, традиционно играющими чрезвычайно важную роль в обеспече- нии финансовой стабильности. Это обусловлено прежде всего тем, что центральные банки наряду с поддержанием стабильности национальной валюты всегда несли ответственность за устойчивость банковской системы. Банки являются центральным элементом финансовой системы, а возникновение системной нестабильности в банковском секторе весьма отрицательно влияет на финансовую стабильность и имеет крайне негативные социально-экономические последствия для страны в целом. Безусловно, финансовый сектор любой страны обладает структурными особенностями, в одних странах выполнение функций финансового посредничества осуществляется преимущественно банками, в других — доминируют небанковские финансовые организации, осуществляющие операции на фондовых рынках, рынках капитала и других сегментах финансового рынка. Однако банковский кредит является одним из основных источников финансирования для сектора нефинансовых предприятий и домашних хозяйств, банки играют центральную роль в организации системы расчетов, а также выполняют важные функции по аккумулированию внутренних сбережений в экономике. По этой причине устойчивость банковского сектора является важным условием поддержания финансовой стабильности. 43 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà Кроме того, в связи с тем, что бесперебойное и эффективное функционирование национальных платежных систем является неотъемлемым условием устойчивости национальной валюты и имеет важное значение с точки зрения денежно-кредитного регулирования и устойчивости финансовой системы, центральные банки большинства стран мира традиционно принимают активное участие в организации работы и развитии национальных платежных систем как в роли оператора, так и в роли регулятора их деятельности. Основные задачи центральных банков в сфере мониторинга и обеспечения финансовой стабильности показаны на рисунке 2. В нормальных условиях функционирования финансовой системы для решения этих задач центральные банки используют такие инструменты, как: проведение монетарной политики; осуществление макро- и микропруденциального анализа и мониторинга устойчивости банковской системы; в некоторых случаях — надзор за деятельностью банков; организация работы и развития национальных платежных систем. Важной функцией центральных банков является также публикация отчетов о финансовой стабильности, информирующих общественность об основных рисках, связанных с деятельностью финансовой системы, что оказывает положительное влияние на динамику экономических ожиданий. При возникновении системной нестабильности в финансовом и банковском секторе в дополнение к перечисленным выше инструментам применяются специфические инструменты антикризисной политики, действие которых должно обеспечить: нормализацию ситуации с ликвидностью, восстановление или поддержание бесперебойной работы платежной системы; снижение негативных ожиданий участников рынка банковских услуг, восстановление доверия к банковской системе; предотвращение или снижение темпов оттока депозитов из банковской системы, оттока средств нерезидентов из финансового сектора 1 Основные задачи центральных банков в сфере мониторинга и обеспечения финансовой стабильности Создание общеэкономических условий эффективного функционирования банков Сглаживание текущих колебаний ликвидности банковского сектора Поддержание устойчивости финансового состояния частных банков и банковского сектора в целом Оценка уязвимости банковского сектора по отношению к внешним и внутренним шокам Создание механизмов защиты интересов кредиторов и вкладчиков банков и системы гарантирования вкладов Поддержание бесперебойной работы национальной платежной системы Примечание. Разработка автора. êËÒÛÌÓÍ 2 страны, а также вывода активов из проблемных банков; восстановление платежеспособности банков и их оздоровление посредством рекапитализации, реструктуризации проблемных активов, реорганизации, ликвидации; защиту интересов вкладчиков и кредиторов банков. Перечень инструментов антикризисной политики, применяемых центральными банками, достаточно широк, поэтому ниже перечислены лишь основные из них: традиционные инструменты центрального банка, включая инструменты регулирования текущей ликвидности банков, изменение норм обязательной продажи иностранной валюты, установление индивидуальных нормативов безопасного функционирования банков; нестандартное рефинансирование1 банков, а в некоторых случаях и небанковских финансовых организаций, испытывающих проблемы с ликвидностью, направленное на восстановление нормальной ситуации с ликвидностью в банковской системе, финансовом секторе, на всех или некоторых финансовых рынках, поддержание бесперебойной работы платежной системы; меры административного характера, включая введение ограничений на проведение текущих операций и операций с капиталом с целью предотвращения оттока средств нерезидентов, введение моратория на снятие средств с депозитов; меры, направленные на рекапитализацию и реорганизацию банков, включая увеличение уставного фонда за счет средств собственников или государства, слияние и поглощение проблемных банков, их приватизацию, а также финансовое оздоровление и ликвидацию неплатежеспособных банков; меры, направленные на работу с неработающими активами, в том числе возможное создание специальных организаций по работе с такого рода активами; меры, направленные на защиту интересов вкладчиков, включая мероприятия, предусмотренные системой гарантирования вкладов (страхования депозитов), использование которых призвано восстановить доверие к банкам со стороны кредиторов и вкладчиков, сни- Нестандартное рефинансирование, чрезвычайное финансирование — emergency liquidity assistance, emergency liquidity financing. 44 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà зить негативные ожидания участников рынка, прекратить отток депозитов. Применяя комплекс этих инструментов, центральные банки создают макроэкономические условия для эффективного функционирования финансового сектора и рынков, сглаживают колебания цен на финансовые активы; осуществляют мониторинг рисков и обеспечивают финансовую устойчивость отдельных банков и банковского сектора в целом; вносят вклад в бесперебойное функционирование финансовой инфраструктуры и защиту интересов кредиторов и вкладчиков финансовых организаций; а также уменьшают негативные последствия системной нестабильности в финансовой сфере. Подробный анализ подходов и инструментов, используемых центральными банками для решения перечисленных выше задач в сфере обеспечения финансовой стабильности, выходит за рамки настоящей статьи, поэтому ниже рассмотрены лишь относительно новые функции центральных банков в данной области, возникшие в рамках совершенствования подходов к осуществлению финансового надзора и регулирования в последнее десятилетие. К их числу относятся прежде всего макропруденциальный анализ и надзор за деятельностью платежных систем. Макропруденциальный анализ в последние годы прочно вошел в арсенал инструментов, используемых большинством центральных банков мира, включая Национальный банк Республики Беларусь, для мониторинга и анализа факторов, оказывающих прямое или косвенное влияние на финансовую стабильность, выявления факторов уязвимости финансового сектора по отношению к системным рискам, ранней диагностики системной нестабильности. В целом макропруденциальный анализ — это метод изучения свойств финансового сектора или финансовой системы экономики, их текущего и будущего состояния, взаимосвязей с другими секторами экономики. С технической точки зрения макропруденциальный анализ представляет собой процесс оценки макропруденциальных индикаторов или, другими словами, показателей финансовой устойчивости2 — комплекса показателей, используемых для анализа устойчивости финансовых организаций и рынков во взаимосвязи с нефинансовыми секторами экономики. Задача оценки индикаторов финансовой устойчивости, то есть макропруденциального анализа, состоит в определении источников потенциальных проблем, которым подвержена финансовая система в целом или ее отдельные сегменты, например, банковский сектор экономики. Показатели финансовой устойчивости создают информационную базу для осуществления макропруденциального анализа, важнейшими инструментами которого являются системы раннего предупреждения и стресс-тестирование, имеющие в основе сходные модели взаимосвязей между элементами финансовой системы и между финансовой системой и остальной экономикой. При этом в системах раннего предупреждения показатели финансовой устойчивости используются для оценки вероятности возникновения системной нестабильности в финансовом секторе, в рамках стресс-тестирования — для оценки потерь финансовой системы в результате возникновения тех или иных событий — стрессов. То есть оба метода анализа показателей финансовой устойчивости направлены на оценку потенциальных потерь, которые может понести финансовая система или ее отдельные сегменты в результате тех или иных событий. По сути, системы раннего предупреждения и стресс-тестирование — это совокупность инструментов экономико-математического моделирования и финансового программирования, которые позволяют прогнозировать возможное состояние системы при воздействии на нее различных шоков. Данные инструменты достаточно давно и прочно внедрены в арсенал макроэкономического анализа и прогнозирования. Однако если мо- делирование взаимосвязей в национальной экономике в целом разрабатывается с момента возникновения макроэкономики как отдельной отрасли экономической науки, то модели, изучающие поведение финансовой системы и ее составляющих во взаимосвязи с изменением макроэкономической среды, стали самостоятельным предметом исследований лишь в 1990-х гг. Надзор за платежными системами, как самостоятельное направление деятельности центральных банков, возникло вследствие выполнения ими функций, связанных с мониторингом и обеспечением финансовой стабильности. В последние годы, с ростом актуальности проблемы мониторинга и обеспечения финансовой стабильности, центральные банки все активнее проводят политику по отношению к платежным и расчетным системам, получившую название “надзор за деятельностью платежных и расчетных систем”3. Этот термин, возникший в конце 1980-х — начале 1990-х гг., до настоящего времени не получил однозначного толкования ввиду имеющихся концептуальных различий в степени участия центральных банков в решении вопросов развития и обеспечения устойчивости платежных систем, а также в подходах к целям, методам и области применения надзора за их деятельностью. Тем не менее определенные попытки обобщить имеющиеся подходы в данной области предпринимаются. В 2004 г. с целью выработки единых подходов к организации надзора за деятельностью платежных и расчетных систем Комитетом по платежным и расчетным системам Банка международных расчетов была создана специализированная рабочая группа, в состав которой вошли представители центральных банков Швеции, Бельгии, Канады, Франции, Германии, Италии, Голландии, Швейцарии, Люксембурга, Европейского центрального банка, а также Банка Японии, Федеральной резервной системы США и Банка международных расчетов. На основе анали- Это понятие появилось с созданием программы МВФ/Группы Всемирного банка по оценке финансового сектора и, по сути, ничем не отличается от использовавшегося ранее понятия “макропруденциальные показатели”. 3 Сentral banks’ oversight of payment and settlement systems. 2 45 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà за международного опыта членами рабочей группы подготовлен и в мае 2005 г. официально опубликован отчет “Надзор центральных банков за деятельностью систем платежей и расчетов” [5]. Этот документ носит аналитический характер и раскрывает основные цели, задачи, принципы, стандарты и инструменты надзора центральных банков за деятельностью платежных систем, а также делает обзор подходов к его организации в странах Европейского союза, США, Канаде, Японии Сингапуре, Швейцарии и других государствах. В соответствии с отчетом надзор центральных банков за деятельностью платежных и расчетных систем определяется следующим образом: “надзор за платежными и расчетными системами — это функция центрального банка, в соответствии с которой решение задач по обеспечению безопасности и эффективности осуществляется посредством мониторинга за существующими и запланированными системами, их оценки на предмет соответствия этим задачам и там, где необходимо, инициирования изменений” [5]. Это определение раскрывает цели государственной политики по надзору за платежными и расчетными системами (безопасность и эффективность), охват (платежные и расчетные системы) и надзорные функции центральных банков (мониторинг, оценка и инициирование изменений). Определение носит достаточно общий характер для того, чтобы уйти от индивидуальных особенностей организации надзора в различных государствах, и, таким образом, применимо ко всем центральным банкам. Наличие в определении надзорных функций позволяет отделить надзорную деятельность центрального банка применительно к платежным и расчетным системам от его деятельности в качестве оператора этих систем и поставщика соответствующих услуг. Надзор за платежными и расчетными системами является дополнением к денежно-кредитному регулированию и надзору за деятельностью банков и небанковских финансовых организаций. Эти три основных направления деятельности центральных банков, являясь взаимодополняющими, преследуют общую цель — содействие обес- 46 печению финансовой стабильности через поддержание устойчивости национальной валюты, банковской и платежной систем. Надзор за деятельностью платежных систем, направленный на минимизацию существующих рисков для обеспечения бесперебойного и надежного функционирования национальной платежной системы, представляет собой процесс, который условно можно разделить на три взаимосвязанные составляющие: определение общих подходов к организации функционирования платежной системы, регламентирующих работу ее программнотехнической инфраструктуры, характер взаимоотношений между ее участниками, установление общих стандартов, нормативов и т. п.; оценка выполнения установленных требований, анализ уровня рисков, связанных с деятельностью платежной системы, мониторинг информации о функционировании платежной системы в целом и ее участников в частности; принятие корректирующих мер, направленных на устранение выявленных недостатков, совершенствование существующих стандартов и требований, улучшение организации надзорного процесса. В одних странах полномочия и ответственность центральных банков в сфере обеспечения финансовой стабильности определены на законодательном уровне. В других — центральные банки неформально ориентируются на поддержание такого состояния банковского и финансового сектора, в котором обеспечивается эффективное распределение экономических ресурсов, имеется возможность адекватно оценивать финансовые риски и управлять ими, сохраняется способность выполнять эти функции в случае возникновения внутренних и внешних шоков. Республика Беларусь относится именно к таким странам, поскольку положения, обязывающие государственные органы осуществлять обеспечение финансовой стабильности, в законодательстве отсутствуют, а система мониторинга и обеспечения финансовой стабильности находится на начальной стадии развития. Тем не менее в соответствии с Конституцией Республики Беларусь Национальный банк совмест- но с Правительством Республики Беларусь обеспечивают монетарную стабильность посредством проведения единой экономической, финансовой, кредитной и денежной политики, а к целям деятельности Национального банка в соответствии с Банковским кодексом Республики Беларусь относятся развитие и укрепление банковской системы страны, обеспечение бесперебойного и эффективного функционирования национальной платежной системы. Институциональная структура финансовой системы Республики Беларусь имеет особенности, связанные с недостаточной развитостью рынков ценных бумаг и производных финансовых инструментов, а также абсолютным доминированием банков в секторе финансовых посредников. Финансовая инфраструктура в Республике Беларусь представлена в основном национальной платежной системой. В финансовом секторе Республики Беларусь функции финансового посредничества выполняют в основном банки. Помимо банков финансовый сектор Республики Беларусь представлен страховыми и лизинговыми компаниями, в последнее время начинают развиваться также микрофинансовые организации. Специализированные финансовые организации, аккумулирующие долгосрочные финансовые ресурсы, компании, работающие на рынках ценных бумаг и производных финансовых инструментов, отсутствуют (таблица). Финансовый рынок Беларуси представлен кредитно-депозитным и валютным сегментами. На рынке ценных бумаг наибольший объем операций совершается с государственными ценными бумагами. Функции по финансовому регулированию и надзору выполняются Национальным банком, являющимся органом банковского надзора, и Министерством финансов Республики Беларусь, к компетенции которого относятся страховой надзор и регулирование рынка ценных бумаг. Отдельные функции в сфере финансового надзора и регулирования реализуются Комитетом государственного контроля Республики Беларусь. В отсутствие операций со сложными финансовыми инструмента- Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà 퇷Îˈ‡ Структура финансового сектора Республики Беларусь по состоянию на 01.01.2010 Широкая денежная масса, 27,9 в процентах ВВП Совокупные активы финансовых посредников, в процентах ВВП 55,75 Структура активов финансового сектора, в процентах от совокупных активов4 банки 96,8 страховые организации 3,2 Общее количество банков 32 Структура собственников банков государственные органы, предприятия и организации, контролируемые государством 70 нерезиденты 27,3 прочие 2,7 Удельный вес 5 крупнейших банков, в процентах от общего объема совокупного капитала банков совокупных активов банков Рыночная доля банков 76,9 84 в процентах от совокупного капитала контролируемых государством 66,2 контролируемых нерезидентами 32,1 контролируемых частным капиталом 1,8 в процентах от совокупных активов контролируемых государством 72,4 контролируемых нерезидентами 26,3 контролируемых частным капиталом 1,2 Индекс Херфиндаля—Хиршнера (по активам) банки страховые компании Индекс Джини (по активам) банки 0,2495 0,31 страховые компании 0,76 0,817 Примечание. Разработка автора на основании [2]. ми, а также специализированных финансовых посредников представляется, что обеспечение финансовой стабильности в Республике Беларусь в настоящее время связано в основном с мониторингом и поддержанием стабильности банковского сектора, сглаживани- ем колебаний процентных ставок на рынках кредитов и депозитов, обеспечением стабильной динамики обменного курса белорусского рубля, а также бесперебойного функционирования национальной платежной системы. С учетом этого, опираясь на рассмотренные ранее механизмы обеспечения финансовой стабильности, можно говорить о том, что основные задачи в данной области относятся к сфере ответственности Национального банка, несмотря на то, что применение многих из рассмотренных выше инструментов обеспечения финансовой стабильности относится к компетенции Правительства Республики Беларусь. С учетом особенностей существующей институциональной структуры и уровня развития финансового сектора страны до последнего времени Национальный банк достаточно успешно справлялся с решением задач в сфере обеспечения финансовой стабильности, используя инструменты монетарного регулирования, микропруденциального банковского надзора и выступая в роли регулятора и оператора национальной платежной системы. Эффективность использования этих инструментов подтверждается, во-первых, тем, что в последние годы наблюдается относительная стабильность в денежно-кредитной сфере белорусской экономики, вовторых, за период существования финансовой системы Республики Беларусь в ее современном виде банковские и финансовые кризисы, а также серьезные сбои в работе финансовой инфраструктуры в стране не возникали, и, в-третьих, эффективность организации банковского надзора, а также деятельности платежной системы Республики Беларусь с позиций их соответствия международным принципам подтверждена оценками экспертов международных организаций, в частности, в рамках Программы оценки финансового сектора МВФ и Всемирного банка. Тем не менее по мере развития финансового сектора Республики Беларусь, вовлечения белорусских банков в деятельность международных финансовых рынков, внед- рения в банковскую практику все более сложных финансовых инструментов, увеличения количества корпоративных групп с участием банков, а также роста активности нерезидентов на внутреннем финансовом рынке страны вероятность усиления рисков возникновения системной нестабильности в банковской и финансовой системе возрастает. В связи с этим в последние годы Национальный банк Республики Беларусь при содействии экспертов международных финансовых организаций активно разрабатывает и использует в своей деятельности новые элементы системы мониторинга и обеспечения финансовой стабильности по следующим основным направлениям: развитие традиционного микропруденциального банковского надзора и инструментов макропруденциального анализа; развитие инструментов надзора за деятельностью национальной платежной системы; совершенствование действующей системы защиты интересов кредиторов и вкладчиков банков; совершенствование институциональной структуры финансового сектора. Подробный анализ каждого из перечисленных направлений выходит за рамки настоящей статьи, поэтому ниже рассмотрены основные результаты этой работы, полученные Национальным банком Республики Беларусь к настоящему моменту. В данный период основным перспективным направлением развития традиционных методов банковского надзора в Республике Беларусь является дальнейшее внедрение в надзорный процесс элементов риск-ориентированного содержательного надзора за деятельностью банков. Уже сейчас при проведении комплексных проверок деятельности банков на основании мотивированного суждения проверяющих осуществляется оценка уровня рисков и качества управления ими. В дальнейшем эта оценка используется Национальным банком при выборе надзорных мер воздействия к банкам, оценке профессиональной деятель- 4 Для полноты охвата институциональной структуры финансового сектора Республики Беларусь следовало бы учитывать также активы лизинговых компаний и микрофинансовых организаций, однако это не представляется возможным ввиду отсутствия официальных данных. 47 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà ности их руководства, а также при установлении сроков проверок деятельности банков. В перспективе методы риск-ориентированного надзора за деятельностью банков должны внедряться и в деятельность дистанционного надзора. Макропруденциальный анализ включен в арсенал инструментов обеспечения финансовой стабильности, которыми располагает Национальный банк Республики Беларусь сравнительно недавно. Информационной базой макропруденциального анализа наряду с макроэкономическими и денежнокредитными показателями служат показатели финансовой устойчивости для сектора депозитных корпораций, формируемые Национальным банком по методологии МВФ с незначительными расхождениями. Начиная с 2006 г. Национальный банк на регулярной основе проводит стресс-тестирование банковского сектора, используя подходы, разработанные совместно с экспертами МВФ. С 2008 г. результаты этих стресс-тестов раскрываются Национальным банком для общественности в ежегодных публикациях “Финансовая стабильность в Республике Беларусь”. На постоянной основе проводится работа по формированию и развитию систем раннего предупреждения кризисных ситуаций в банковском секторе. Республика Беларусь обладает современной платежной системой, эффективность организации которой неоднократно подтверждалась оценками международных экспертов, включая оценку на соответствие Ключевым принципам для системно-значимых платежных систем. Фактом, свидетельствующим в пользу ее эффективности, также является ежегодное обеспечение весьма высоких значений коэффициента доступности, бесперебойность расчетов, а также незначительное количество сбоев в работе технической инфраструктуры системы. Особую роль среди участников национальной платежной системы Республики Беларусь играет Национальный банк. В соответствии с Банковским кодексом Республики Беларусь обеспечение бесперебойного и эффективного функционирования национальной платежной системы определено в качестве 48 одной из основных целей деятельности центрального банка. До 2007 г. Национальный банк осуществлял регулирование деятельности платежной системы, выступал в качестве ее оператора, занимался развитием и совершенствованием ее технической инфраструктуры, осуществлял постоянное развитие нормативно-правовой базы. Начиная с 2007 г. к функциям Национального банка добавилось осуществление надзора за деятельностью национальной платежной системы. В структуре Национального банка создано специальное подразделение, осуществляющее надзор за деятельностью платежной системы, разработаны основы методологии в данной области, определены методы мониторинга, оценки и регулирования основных рисков платежной системы, к числу которых относятся: системный; расчетный (включая риск ликвидности и кредитный риск); операционный (в том числе технический, технологический и риск персонала); правовой риски. Важным направлением совершенствования инструментов мониторинга и обеспечения финансовой стабильности является антикризисное планирование. Несмотря на то, что Республика Беларусь не имеет опыта системных финансовых и банковских кризисов, в этой сфере Национальным банком прорабатываются концептуальные вопросы антикризисной политики, предпринимаются шаги по усилению межведомственной координации в сфере антикризисного регулирования. Так, в 2009 г. был заключен Меморандум о взаимопонимании между Национальным банком, Министерством финансов, Министерством экономики и Агентством по гарантированному возмещению банковских вкладов (депозитов) физических лиц Республики Беларусь в сфере обеспечения финансовой стабильности. В документе определены полномочия и ответственность этих органов, закреплены положения о необходимости координации действий в кризисных ситуациях. На основании Меморандума создан постоянно действующий межведомственный консультативный орган для обсуждения вопросов, связанных с обеспечением финансовой стабиль- ности и проведением антикризисной политики. С учетом того, что в отсутствие в структуре финансового сектора Республики Беларусь институтов, финансирующих долгосрочные инвестиционные вложения, одним из наиболее существенных источников рисков для банковской системы является широкое вовлечение крупнейших банков в финансирование государственных программ. В настоящее время проводится работа по созданию специализированного учреждения государственной формы собственности для обеспечения льготного финансирования приоритетных отраслей и проектов в экономике нашей страны. Помимо снижения нагрузки на банковскую систему создание такой организации содействовало бы повышению качества активов банков за счет передачи на ее баланс проблемных активов крупнейших государственных банков, в том числе кредитов, выданных под гарантии Правительства, а также местных исполнительных и распорядительных органов Республики Беларусь. В целях формирования для банков эффективного механизма по работе с проблемной задолженностью ведется также работа по созданию и развитию института коллекторства в Республике Беларусь. С 1 января 2009 г. в Республике Беларусь существенные изменения претерпела система защиты интересов вкладчиков банков. До этого момента государство гарантировало полную сохранность средств физических лиц в иностранной валюте, размещенных на вкладах (депозитах) в банках, уполномоченных обслуживать государственные программы. Применительно к средствам населения в остальных банках во всех валютах существовал предельный размер подлежащих возврату средств в сумме, эквивалентной 1000 долл. США. В настоящее время возмещение вкладов осуществляется государственным учреждением “Агентство по гарантированному возмещению банковских вкладов (депозитов) физических лиц”, которое гарантирует возврат 100 % вкладов в каждом банке страны. В своей деятельности эта специализированная организация Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà подотчетна Совету Министров и Национальному банку. В среднесрочной перспективе планируется продолжить работу по реализации комплекса мероприятий, направленных на обеспечение банками эффективного распределения финансовых ресурсов и управления рисками; расширению состава и качества банковских услуг; по укреплению доверия к банковскому сектору и защите интересов вкладчиков, инвесторов и кредиторов банков; улучшение качественных параметров деятельности банков. Итак, учитывая вышеизложенное, можно сделать следующие выводы. Начиная с конца 1990-х гг. после новой серии масштабных кризисов в финансовой сфере, оказавших негативное влияние на глобальную экономическую систему, в мире вновь возродился интерес к категории финансовой стабильности, перешедший из научной и академической в практическую плоскость. После того как финансовым сообществом был предпринят ряд инициатив, направленных на разработку механизмов и инструментов мониторинга и обеспечения устойчивости финансовых систем, постоянно растет число стран, наделяющих органы финансового регулирования и надзора полномочиями в сфере поддержания финансовой стабильности. Четкого и общепризнанного определения финансовой стабильности до настоящего времени не существует, однако обобщая имеющиеся в экономической литературе подходы в целом, это понятие можно охарактеризовать как особое состояние финансовой системы, в котором обеспечивается бесперебойная работа ее основных элементов, а финансовая система в целом должным образом справляется с выполнением своих основных функций. Финансовая стабильность является сложной категорией, механизм ее обеспечения включает весьма широкий перечень инструментов, применение которых требует усилий государственных органов, однако наиболее важную роль в осуществлении мониторинга и поддержании финансовой стабильности играют центральные банки. Основными задачами центральных банков в данной области, во многих странах закрепленными законодательно, являются содействие созданию макроэкономических условий эффективного функционирования финансового сектора и рынков, бесперебойного функционирования финансовой инфраструктуры, осуществление мониторинга рисков и обеспечение устойчивости отдельных банков и банковского сектора; защита интересов кредиторов и вкладчиков финансовых организаций; а также уменьшение негативных последствий системной нестабильности в финансовой сфере для экономики. В Республике Беларусь, несмотря на отсутствие в законодательстве страны прямых положений, связанных с мониторингом и поддержанием финансовой стабильности, Правительство и Национальный банк в своей деятельности Источники: 1. Каллаур, П. Финансовая стабильность как цель деятельности центрального банка // Банкаўскi веснiк. — 2010. — № 1. — С. 5—10 2. Финансовая стабильность в Республике Беларусь в 2009 г. — Мн.: Национальный банк Республики Беларусь, 2010. — 94 с. 3. Alfaro, R., Cifuentes, R. Financial Stability, Monetary Policy and Central Banking: An Overview // Central Bank of Chile Working Paper № 554. — 2009. —Central Bank of Chile, 2009. — 16 p. 4. Carvajal A., Dodd R., Moore M., Nier E., Tower I., and Zanforlin, L. The Perimeter of Financial Regulation / IMF Staff Position Note №7. — 2009. — 17 p. 5. Central Bank Oversight of Payment and Settlement Systems. — Basel:BIS, 2005. — 61 p. 6. Chailloux, A., Gray, S., Kluh U., Shimizu, S., and Stella, P. Central Bank Response to the 2007—2008 Financial Market Turbulence: Experiences and Lessons Drawn / IMF Working Paper № 70. — Washington, DC:IMF, 2009. — 54 p. 7. Le Maux, L., Scialom, L. Central Banks and Financial Stability:Back to the Past or Jump to the Future. — Paris:University Paris, 2010. — 31 p. ориентируются на решение задач, в целом соответствующих основным задачам в данной области, характерным для органов денежнокредитного и финансового регулирования и надзора в большинстве стран мира: поддержание устойчивости национальной валюты, стабильности функционирования банковского сектора и бесперебойной работы национальной платежной системы. При этом, принимая во внимание особенности институциональной структуры финансовой системы, организации финансового надзора и регулирования в Республике Беларусь, основную роль в решении этих задач играет Национальный банк, несмотря на то, что он не в состоянии нести всю полноту ответственности за сохранение устойчивости финансовой системы страны. С учетом структурных особенностей и уровня развития финансовой системы Республики Беларусь до последнего времени решение этих задач осуществлялось в основном с применением традиционных инструментов микропруденциального банковского надзора, монетарного регулирования, а также развития платежной системы. Однако в последние годы Национальный банк активно развивает новые элементы системы мониторинга и обеспечения финансовой стабильности, включая, в частности, риск-ориентированный надзор за деятельностью банков, макропруденциальный анализ, надзор за деятельностью платежной системы. 8. Mongars, Ph. Financial Stability Frameworks and the Role of Central Banks: Lessons from the Crisis / Conferenceon “The Future of Banking Regulation”: Frankfurt am Main, 24—25 September 2009/ Deutche Bundesbank Frankfurt, 2009. — 18 p. 9. Nier, E. Financial Stability Frameworks and the Role of Central Banks: Lessons From the Crisis / IMF Working Paper № 70. — Washington, DC:IMF, 2009. — 66 p. 10. Padoa-Schioppa, T. Central banks and financial stability:exploring a land in between. — ECB:Frankfurt am Main, 2002. — 48 p. 11. Halme, L., Hawkesby, Ch., Healey, J., Saapar, I. and Soussa, F. Financial Stability and Central Banks. — Bank of England:London, 2000. — 132 p. 12. Peek, J., Rosengren, E., Tootel, G. Is Financial Stability Central to Central Banking? // “After the Fall: Reevaluating Supervisory, Regulatory, and Monetary Policy”: 54th Economic Conference, Chatham, MA October 22, 2009/ Federal Reserve Bank of Boston, 2009. — 32 p. 49