Финансовый рынок играет важнейшую роль в экономике каждой

реклама

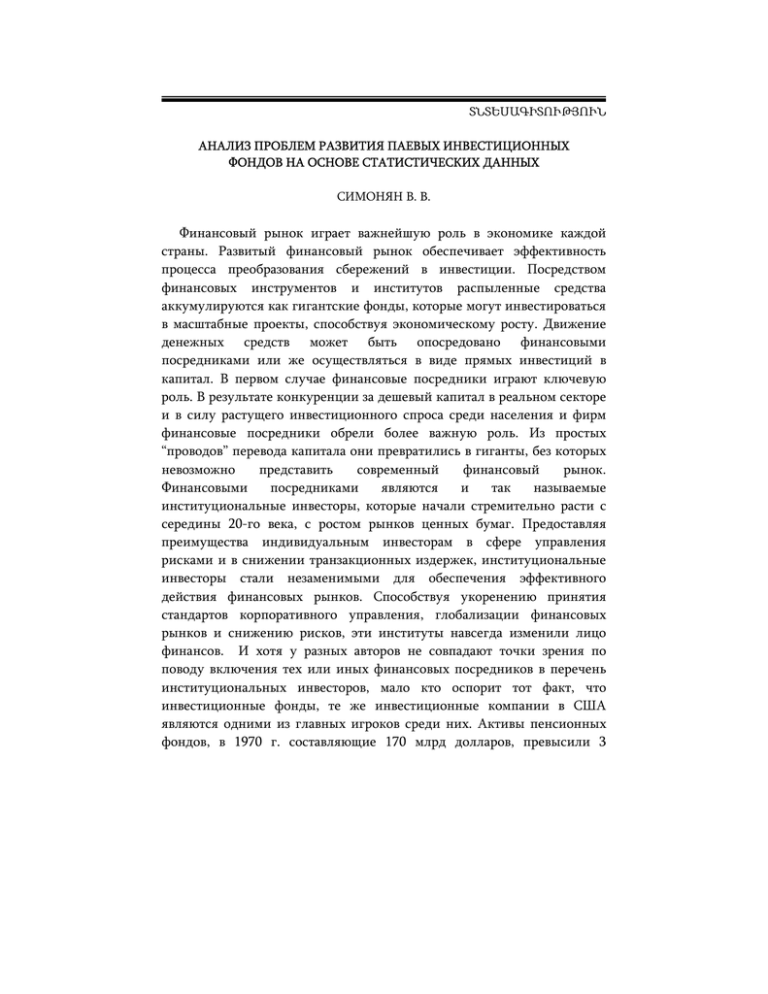

ՏՆՏԵՍԱԳԻՏՈՒԹՅՈՒՆ АНАЛИЗ ПРОБЛЕМ РАЗВИТИЯ ПАЕВЫХ ИНВЕСТИЦИОННЫХ ФОНДОВ НА ОСНОВЕ СТАТИСТИЧЕСКИХ ДАННЫХ СИМОНЯН В. В. Финансовый рынок играет важнейшую роль в экономике каждой страны. Развитый финансовый рынок обеспечивает эффективность процесса преобразования сбережений в инвестиции. Посредством финансовых инструментов и институтов распыленные средства аккумулируются как гигантские фонды, которые могут инвестироваться в масштабные проекты, способствуя экономическому росту. Движение денежных средств может быть опосредовано финансовыми посредниками или же осуществляться в виде прямых инвестиций в капитал. В первом случае финансовые посредники играют ключевую роль. В результате конкуренции за дешевый капитал в реальном секторе и в силу растущего инвестиционного спроса среди населения и фирм финансовые посредники обрели более важную роль. Из простых “проводов” перевода капитала они превратились в гиганты, без которых невозможно представить современный финансовый рынок. Финансовыми посредниками являются и так называемые институциональные инвесторы, которые начали стремительно расти с середины 20-го века, с ростом рынков ценных бумаг. Предоставляя преимущества индивидуальным инвесторам в сфере управления рисками и в снижении транзакционных издержек, институциональные инвесторы стали незаменимыми для обеспечения эффективного действия финансовых рынков. Способствуя укоренению принятия стандартов корпоративного управления, глобализации финансовых рынков и снижению рисков, эти институты навсегда изменили лицо финансов. И хотя у разных авторов не совпадают точки зрения по поводу включения тех или иных финансовых посредников в перечень институциональных инвесторов, мало кто оспорит тот факт, что инвестиционные фонды, те же инвестиционные компании в США являются одними из главных игроков среди них. Активы пенсионных фондов, в 1970 г. составляющие 170 млрд долларов, превысили 3 Симонян В. В. 116 1 триллиона в 1990-ых годах , а активы инвестиционных фондов сегодня многократно превышают последнюю цифру. С институциональной точки зрения, участники финансового рынка – это финансово-кредитные учреждения, посредством которых осуществляется движение денежных средств от участников с временным избытком денежных средств к участникам с временным недостатком. С этой точки зрения финансовый рынок и представляет 2 собой совокупность финансовых институтов . Инвесторы являются субъектом инвестиционного процесса и играют решающую роль в распределении финансовых ресурсов в масштабе рынка. По юридическому статусу и экономической сущности инвесторов подразделяют на: частных (индивидуальных) и институциональных. В широком смысле институциональные инвесторы – это финансовые посредники любого типа (банки, страховые, инвестиционные фонды т. д.). В наиболее узком смысле под институциональными инвесторами понимают пенсионные фонды, взаимные фонды, страховые компании, инвестиции, осуществляемые отделами доверительного управления 3 банков . Институциональные инвесторы сыграли важную роль в процессе становления глобальных денежных потоков, в частности, путем их крупномасштабных трансграничных инвестиций, направляя избыток ликвидности из пенсионных фондов стран большой восьмерки и ОПЕК 4 как в биржи западных, так и развивающихся стран . Перечень финансовых посредников широк, и нет сегодня единого мнения относительно того, какие именно из них являются 5 институциональными инвесторами . Согласно некоторым российским ученым, “институциональными инвесторами являются различные финансово-кредитные институты, совершающие операции с ценными бумагами ( коммерческие и 1 2 3 Шарп У. Ф., Александер Г. Дж., Бэйли Дж. В. Инвестиции, пер. с англ., М., 2006, с. 11. Галицкая С. В. Деньги. Кредит. Финансы, М., 2005, с. 259. Там же, с. 11. 4 M. Nicolas Firzli. Asia-Pacific Funds as Diversification Tools for Institutional Investors, 2009 (Analyse financière n° 31, avril mai juin http://www.canadianeuropean.com/yahoo_site_admin/assets/docs/FONDS_DASIE-PACIFIQUE_REVUE_AF_APR_09.95131642.pdf, Ñ31 5 Корнеев В. С. Тенденции развития институциональных инвесторов на российском рынке ценных бумаг (Диссертация на соискание ученой степени канд. эконом. наук, М., 2007, с 19). Анализ проблем развития паевых инвестиционных фондов 117 инвестиционные банки, страховые общества, пенсионные фонды)”6. Данный подход основан на том, что “многие из этих институтов объединяют средства различных инвесторов (юридических и физических лиц) и ищут возможности их вложения в доходные ценные бумаги”7. В документе Банка международных расчетов под институциональными инвесторами понимаются схемы коллективного инвестирования (collective investment vehicles), пенсионные фонды (pension funds) и страховые компании (insurance companies)8. Придерживаясь точки зрения, что институты коллективных инвестиций – это схемы объединения в один пул активов, Банк международных расчетов к таким учреждениям относит взаимные фонды, хедж-фонды и частные инвестиционные партнерства9. Таким образом, институты коллективных инвестиций – это инвестиционные фонды под управлением профессионального управляющего, которые объединяют средства различных инвесторов в одном портфеле с целью получения прибыли от инвестиций10. В России наряду с термином “институциональный инвестор” широкое распространение получил термин “коллективное инвестирование” вместе с производными от него понятиями – “коллективные инвестиции”, “коллективный инвестор”, “институт коллективного инвестирования”. Эти понятия прочно закрепились на российском финансовом рынке11. Можно выделить следующие сущностные признаки институциональных инвесторов. Институциональные инвесторы: 1) объединяют средства многих инвесторов как индивидуальных (население), так и корпоративных, 2) управляют аккумулированными ресурсами как единым портфелем, 3) осуществляют долгосрочные портфельные инвестиции в ценные бумаги, 4) не осуществляют привлечение депозитов. А какова ситуация с инвестиционными фондами в Республике Армения? В Армении, к сожалению, институциональные инвесторы пока существуют лишь на уровне концепции. Так, основопологающим документом в этой сфере является “Концепция законодательства об инвестиционных фондах”, выработанная Центральным Банком 6 7 Колесников В. Н., Торкановский В. С. Ценные бумаги, М., 1998, с. 80. Там же. 8 Incentive Structures in Institutional Asset Management and their Implications for Financial Markets (Bank for International Settlements, Basle, 2003, p. 8 (http://www.bis.org/publ/cgfs21.pdf). 9 Там же. 10 11 Корнеев В. С., указ. соч., с. 25. Кокорев Р., Капитан М. Коллективные инвесторы: нерешенные проблемы терминологии и классификации (Инвестиции плюс, 2004, N 4(57), с. 16-20). 118 Симонян В. В. Республики Армения в 2008 г. На основе данного документа был разработан законопроект “Об инвестиционных фондах”. Согласно этому закону, в Армении могут создаваться акционерные и паевые инвестиционные фонды, которые подразделяются на стандартные и специализированные, открытые, закрытые и интервальные, пенсионные и т. д. Считаем, что для развития рынка институциональных инвесторов как в Армении, так и в других странах СНГ изучение российского опыта необходимо. В свете сказанного обратимся к изложению ситуации на российском рынке коллективных инвестиций. В 1996 г., когда в России были организованы первые инвестиционные фонды (активное создание правового поля началось лишь в 2001-2002 гг.), в США уже работало около 6 тыс. подобных фондов, во Франции – 4,9 тыс., в Великобритании – свыше 1,6 тыс., а в Японии – 6,5 12 тыс . В настоящий момент в России действует более тысячи инвестиционных фондов с общим объемом управляемых активов свыше 13 ста миллиардов рублей . Согласно законодательству, инвестиционные фонды могут учреждаться в качестве акционерных и паевых инвести14 ционных фондов . Акционерный инвестиционный фонд – открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные 15 объекты . Паевой инвестиционный фонд – обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией. Паевой инвестиционный фонд не является юридическим лицом. Ниже показаны 20 крупнейших ПИФ-ов в России. 12 Иностранные инвесторы на российском рынке коллективных инвестиций, (Рынок ценных бумах, далее – РЦБ 21(324), 2006, с. 35). 13 По данным “Национальной лиги управляющих”, http://nlu.ru/stat-scha.htm 14 Федеральный закон об инвестиционных фондах от 11.10.2001 г. 15 Там же. 119 Анализ проблем развития паевых инвестиционных фондов Таблица 2.1: Количество ПИФ-ов на 30.09.2010, согласно данным НЛУ Категория Фонды акций Фонды облигаций Фонды смешанных инвестиций Фонды денежного рынка Индексные фонды Фонды фондов Фонды товарного рынка Хедж-фонды Ипотечные фонды Фонды художественных ценностей Фонды венчурных инвестиций Фонды недвижимости Фонды прямых инвестиций Рентные фонды Кредитные фонды Всего: Открытые Интервальные Закрытые Всего Работают Работают Работают Работают 173 35 32 240 57 4 1 62 108 34 27 169 6 0 0 6 40 9 1 3 0 0 41 12 3 0 0 6 3 6 13 13 0 0 61 61 452 452 39 45 39 45 53 729 53 1202 393 80 Источник: Национальная лига управляющих, http://nlu.ru/stat-count_pifs.htm Как видно из таблицы, количество ПИФ-ов довольно велико, что и говорит о стремительном росте инвестиционных фондов в России. Заметим что довольно широк и категориальный ряд ПИФ-ов. Так, они подразделяются на: Симонян В. В. 120 1) фонды акций 2) фонды облигаций 3) фонды смешанных инвестиций 4) фонды денежного рынка 5) индексные фонды 6) фонды фондов 7) фонды товарного рынка 8) хедж-фонды 9) ипотечные фонды 10) фонды художественных ценностей 11) фонды венчурных инвестиций 12) фонды недвижимости 13) фонды прямых инвестиций 14) рентные фонды 15) кредитные фонды По данным “Национальной лиги управляющих”, около 50 процентов активов всех ПИФ(105,6 млрд руб) приходится на 20 крупнейших (52 млрд руб) фондов. Ниже представлены 20 крупнейших ПИФ-ов России на 30/09/2010 г. Таблица 2.2: 20 крупнейших ПИФ-ов России по сумме чистых активов на 30/09/2010 г. Место ПИФ 2 УралСиб Фонд Первый Тройка ДиалогДобрыня Никитич 3 Малый бизнес Москвы 1 4 8 Петр Столыпин УралСиб Фонд Отраслевых инвестиций Альфа-капитал Акции Тройка ДиалогИлья Муромец УралСиб Фонд Перспективных вложений 9 Тройка ДиалогДружина 5 6 7 10 11 Интерфин Энергия Тройка ДиалогЭлектроэнерге- УК Тип фонда Категория фонда Уралсиб Открытый Акций 9,235,067,513р. Открытый Акций 7,101,943,051р. Интервальный Смешанных инвестиций 4,509,709,756р. Открытый Акций 4,490,491,633р. Интервальный Акций 3,406,272,476р. Открытый Акций 2,908,079,848р. Открытый Облигаций 2,217,257,108р. 2,147,979,142р. Открытый Акций Смешанных инвестиций Интервальный Акций 1,772,334,302р. Открытый Акций 1,521,587,541р. Тройка Диалог Атонменеджмент ОФГ Инвест Уралсиб АльфаКапитал Тройка Диалог Уралсиб Тройка Диалог Интерфин Капитал Тройка Диалог Интервальный СЧА, руб 2,081,610,899р. Анализ проблем развития паевых инвестиционных фондов ПИФ УК РайффайзенАкции РайффайзенЭлектроэнергетика Альфа-капитал Акции роста Кузнецкий мост Райффайзен Капитал Райффайзен Капитал АльфаКапитал УК Банка Москвы Место 121 Тип фонда Категория фонда Открытый Акций 1,414,728,137р. Открытый Интервальный Интервальный Акций 1,360,647,964р. Акций Смешанных инвестиций Смешанных инвестиций 1,319,803,817р. СЧА, руб тика 12 13 14 15 16 17 18 19 20 Альфа-капитал Тройка ДиалогПотенциал Русские облигации Биржевая площадьИндекс ММВБ Замоскворечье – фонд энергетики АльфаКапитал Тройка Диалог ОФГ Инвест Интервальный Интервальный 1,241,168,529р. 1,228,780,659р. Акций 1,158,847,187р. Открытый Облигаций 1,154,684,000р. УК Банка Москвы Открытый Индексный Акций 1,143,142,388р. УК Банка Москвы Открытый Акций 1,098,153,639р. Источник: Национальная лига управляющих, http://nlu.ru/pifs-scha.htm Интересно узнать и количество лицевых счетов российских ПИФ-ов. Количество лицевых счетов на 31 марта 2010 составляет 1,864,667, ниже представлена десятка самых крупных ПИФ-ов по количеству пайщиков. Таблица 2.3: Рэнкинг паевых инвестиционных фондов по количеству пайщиков (числу открытых лицевых счетов) на 31.03.2010 г. Место ПИФ 1 3 Альфа-капитал Тройка ДиалогДобрыня Никитич УралСиб Фонд перспективных вложений 4 КИТ ФортисРоссийская электроэнергетика 2 УК Тип Категория Количество лиц. Счетов АльфаКапитал Интервальный Смешанных инвестиций 1052011 Тройка Диалог Открытый Акций 52958 Интервальный Акций 26756 Открытый Акций 24541 Уралсиб ТКБ БНП Париба Инвестмент Симонян В. В. 122 Место ПИФ УК Тип Категория Количество лиц. Счетов Открытый Акций 22814 Открытый Акций 20110 Открытый Акций 19201 Открытый Облигаций Смешанных инвестиций Смешанных инвестиций 15557 Партнерс 5 9 Петр Столыпин Альфа-капитал Акции УралСиб Фонд Первый Тройка ДиалогИлья Муромец Тройка ДиалогДружина 10 Гранат 6 7 8 ОФГ Инвест АльфаКапитал Уралсиб Тройка Диалог Тройка Диалог Паллада ЭМ Открытый Открытый 15279 15258 Источник: Национальная лига инвесторов. http://nlu.ru/ranking-pif-acc.htm Итак, после краткого изложения положения на рынке перейдем к рассмотрению проблем инвестиционных фондов на российском финансовом рынке. Как и во многих рынках развивающихся стран, на российском финансовом рынке существует ряд проблем, мешающих ему динамично развиваться, в частности, проблем, с которыми сталкиваются инвестиционные фонды и которые требуют немедленного решения. Проблемы можно подразделить на: 1) Проблемы финансового рынка (узкий выбор финансовых инструментов, волатильность, недостаточная глубина финансового рынка и т. д.). 2) Проблемы, присущие экономике в целом (социальное положение населения, риски, существующие в экономике, недоверие к частным финансовым посредникам, неадекватность законодательства и т. д.). Известно, что инвестиционные фонды создаются в корпоративной либо контрактной форме. В силу существующего в России запрета на акционерные инвестиционные фонды с переменным капиталом они не получили большого распространения. Наиболее динамичными для России являются паевые инвестиционные фонды, число которых к 2010 году превысило тысячу. Однако развитие ПИФ-ов сопровождается проблемами, присущими как экономике в целом, так и специфическими для инвестиционного сектора. К числу проблем, с которыми сталкиваются инвестиционные фонды, относятся: Анализ проблем развития паевых инвестиционных фондов 123 Проблемы, связанные с налогообложением Проблема налогообложением акционерных инвестиционных фондов России – это двойное налогообложение, т. е. они платят налог на прибыль по ставке 20%, а затем акционеры платят налог на 16 дивиденды . Одним из вопросов также остается уплата налогов на недвижимость в ПИФ-ах недвижимости. Проблемы доходности размещения инвестиций Высокая доходность инвестиций является одной из причин развития ПИФ-ов в РФ. Так, индекс РТС возрастал с 2001 по 2007 годы, но упал в 2008 году. При этом высокая корреляция российского рынка ценных бумаг с мировыми ценами на нефть является фактором риска для инвесторов. Однако в общем российский рынок растет, что создает блаогоприятные условия для развития ПИФ-ов. Таблица: Доходность индекса РТС с 2000 по август 2010 гг. Дата 29.12.2000 29.12.2001 31.12.2002 31.12.2003 31.12.2004 30.12.2005 29.12.2006 28.12.2007 31.12.2008 31.12.2009 31.08.2010 Значение индекс РТС 143.3 260.1 359.1 567.3 614.1 1,125.6 1,921.9 2,290.5 631.9 1,444.6 1,421.2 Прирост, % 81.5% 38.1% 58.0% 8.3% 83.3% 70.7% 19.2% -72.4% 128.6% -1.6% Источник. Рассчитано по данным РТС, http://www.rts.ru/ru/index/stat/allindexdata.html Проблема уровня доверия населения к частным финансовым институтам Важным фактором развития институциональных инвесторов является уровень доверия населения к частным финансовым институтам. По данным “Национальной лиги управляющих”, сумма открытых лицевых счетов в инвестиционных фондах РФ составляет лишь 1,864,66717, что составляет лишь небольшую часть трудоспособного населения, тогда как в развитых 16 17 Корнеев В. С., указ. соч., с. 61. Национальная лига инвесторов, http://nlu.ru/pifs-scha.htm 124 Симонян В. В. странах большинство населения имеет вложения в какой-то тип коллективных инвестиционных схем. Однако дело не только в недоверии, но и в недостатке финансовой грамотности у большинства населения на постсоветском пространстве и в отсутствии мотивации инвестиций в 18 финансовые продукты . Проблема невысокого уровня благосостояния населения и старение Невысокий уровень доходов населения определяет величину сбережений, а старением населения обуславливается все больший отток денежных средств из доходов населения на пенсионные расходы. Проблема неширокого выбора финансовых инструментов, обусловленная “молодостью” финансового рынка. А каковы пути решения вышеизложенных проблем? На наш взгляд, государство могло бы принять меры по: 1) созданию новых возможностей для инвестирования сбережений населения страны, 2) привлечению долгосрочных инвестиционных ресурсов для предприятий реального сектора экономики, 19 3) повышению стабильности на фондовом рынке России . Чтобы специфически адресовать вышеизлошенные проблемы, необходимо: 1. Совершенствование налогообложения паевых и акционерных фондов. В развитых странах, например в США, при использовании коллективных инвестиционных фондов государство взыскивает налог только на уровне инвестора, т. е. взимание налога на прибыль и налога на доходы физических лиц происходит только на этапе изъятия средств из инвестиционного фонда. В этой связи возникает эффект “отложенного налогообложения”. Прежде всего такие изменения должны затронуть АИФ-ы. В отличие от ПИФ-ов акционерные фонды являются юридическими лицами и соответственно должны платить налог на прибыль. Данное обязательство ставит АИФ-ы в неравное положение с ПИФ-ами. Следовательно, необходимо внести поправку в Налоговый кодекс, исключающую АИФ-ы из налогоплательщиков 20 налога на прибыль . 18 Водовозова А. Паевой ретайл. Психология продаж инвестиционных продуктов (РЦБ 11(632), 2008, с. 67). 19 Корнеев В. С., указ. соч., с. 151. 20 Там же, с. 159. 125 2. Стимулирование развития новых видов инвестиционных фондов. Анализ проблем развития паевых инвестиционных фондов Для расширения возможностей финансирования инвестиционных проектов при помощи акционерных инвестиционных фондов необходимо предусмотреть в законе возможность создания акционерных инвестиционных фондов, акции которых могут размещаться и выкупаться без ограничений (“открытых” акционерных инвестиционных фондов), т. е. необходимо разрешить создание АИФ-ов с переменным капиталом. Это позволило бы запустить открытые АИФы, которые могут выкупать акции у инвесторов по их требованию, как это происходит в открытых ПИФ-ах. Считаем также необходимым увеличение финансовых инвестиций суверенных фондов РФ. 3. Увеличение доступных инструментов для инвестиций: 1) на основе создания условий для появления новых механизмов секюритизации активов; 2) в результате совершенствования действующего законодательства, регламентирующего эмиссию и обращение ценных бумаг и производных финансовых инструментов; 3) благодаря обеспечению адекватного налогообложения ипотечного 21 агента и налоговой нейтральности сделок секюритизации . Существуют значительные возможности роста российских инвестиционных фондов: “Иностранным инвесторам интересен российский рынок ценных бумаг, имеющий значительные перспективы роста благодаря вовлечению новых эмитентов в процесс наращивания 22 капитала путем IPO” . Об этом явствует рост иностранных портфельных инвестиций в российские ценные бумаги, причем не только в корпоративные акции, но и в государственные ценные бумаги, а также госдолги, торговлей которыми западные инвесторы занимаются давно. При создании благоприятных инвестиционных условий для таких инвесторов, а именно при усовершенствовании законодательства и корпоративного управления возможен большой приток таких инвестиций на российский финансовый рынок. Растущая экономика России привлекает инвестиции со всего мира, как портфельные, так и прямые. В сфере портфельных инвестиций важную роль играют именно инвестиционные фонды, группирующие 21 22 Корнеев В. С., указ. соч., с. 161. Секретарева О. Иностранные инвесторы на российском рынке инвестиций (РЦБ 21(324), 2006, с. 34). 126 Симонян В. В. весь спектр финансовых инструментов в паях и предосталяющие профессиональные услуги инвесторам. Нет такой страны, где невозможно посредством реформ и системного подхода достичь желаемых успехов. Российская экономика, хоть и уникальна во многих смыслах, но не есть исключение в этом плане. А опыт российской экономики может быть использован при развитии рынка коллективных инвестиций в странах СНГ, в том числе и в Республике Армения. ՆԵՐԴՐՈՒՄԱՅԻՆ ՓԱՅԱՏԻՐԱԿԱՆ ՖՈՆԴԵՐԻ ԶԱՐԳԱՑՄԱՆ ՀԻՄՆԱԽՆԴԻՐՆԵՐԻ ՎԵՐԼՈՒԾՈՒԹՅՈՒՆ ՎԻՃԱԿԱԳՐԱԿԱՆ ՏՎՅԱԼՆԵՐԻ ՀԻՄԱՆ ՎՐԱ ՍԻՄՈՆՅԱՆ Վ. Վ. Ամփոփում Դրամական միջոցների շարժը խնայողություններից դեպի ներդրումներ տեղի է ունենում միջնորդավորված կամ ուղղակիորեն: Առաջին դեպքում ֆինանսական միջնորդների դերը բացառիկ կարևորություն ունի: Ֆինանսական միջնորդներ են նաև այսպես կոչված «ինստիտուցիոնալ ներդրողները», որոնք սկսեցին աճել հատկապես XX դ. հիսնականներից` արժեթղթերի շուկաների աճին համընթաց: Ինստիտուցիոնալ ներդրողների մեջ կարևորագույններից են ներդրումային ֆոնդերը: Ռուսաստանի Դաշնությունում առաջին ներդրումային ֆոնդերը բացվեցին 1996 թ. և բացառիկ աճ ցուցաբերեցին մինչև 2008 թ.: Ներկայումս այդ շուկան ներառում է ավելի քան տասը տեսակի ներդրումային ֆոնդ: Հետևաբար, դրանց մասնակիցների քանակական ցուցանիշների ուսումնասիրությունը կարևոր է ինչպես ՌԴ-ում ներդրումային ֆոնդերի հիմնախնդիրների և զարգացման հեռանկարների բացահայտման, այնպես էլ հետխորհրդային երկրներում, այդ թվում` ՀՀ-ում ՌԴ-ի փորձի կիրառման առումով: