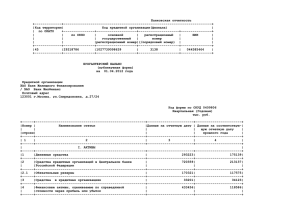

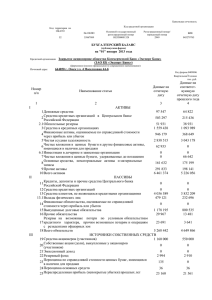

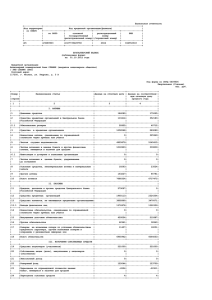

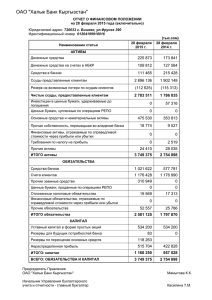

АО ЮниКредит Банк

реклама