Сергей МИРОНЧУКЭффективность кредитных вложений в

advertisement

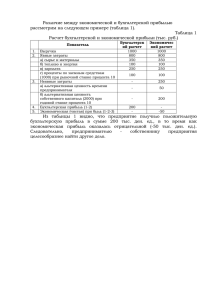

Банкаўскi веснiк, СТУДЗЕНЬ 2006 îàçÄçëõ ùÙÙÂÍÚË‚ÌÓÒÚ¸ ͉ËÚÌ˚ı ‚ÎÓÊÂÌËÈ ‚ Å·ÛÒË ë„ÂÈ åàêéçóìä 燘‡Î¸ÌËÍ ùÍÓÌÓÏ˘ÂÒÍÓ„Ó ÛÔ‡‚ÎÂÌËfl É·‚ÌÓ„Ó ÛÔ‡‚ÎÂÌËfl 燈ËÓ̇θÌÓ„Ó ·‡Ì͇ ÔÓ ÅÂÒÚÒÍÓÈ Ó·Î‡ÒÚË Р азвитие экономики Республики Беларусь за 9 месяцев 2005 года характеризовалось высокими темпами роста ВВП, заметным замедлением инфляционных и девальвационных процессов. Объем ВВП увеличился в сопоставимых ценах на 8,7 процента (в аналогичный период 2004 года — на 10,8 процента). Достигнутый экономический рост в значительной степени стал возможен благодаря проводимой денежно-кредитной политике. С другой стороны, именно экономический рост оказывал положительное воздействие на ситуацию в денежно-кредитной сфере. Интенсивная экономическая политика обусловила высокий спрос экономики на деньги и соответствующие темпы роста банковских кредитов. За 2004 год задолженность по кредитам, выданным банками секторам экономики, увеличилась на 63,3 процента, за 9 месяцев 2005 года — на 24,9 процента. С учетом опережающих темпов роста кредитной задолженности над ростом объема ВВП соотношение объема кредитов к ВВП увеличилось за 3 квартала 2005 года на 6,3 процента и достигло 24,7 процента ВВП. Данная тенденция свидетельствует об усилении роли финансовых институтов в экономике. По мере увеличения объемов кредитования нефинансового сектора возрастает зависимость банков от финансового состояния предприятий-кредитополучателей и от их спроса на заемные ресурсы. В теории финансового менеджмента широко применяется концепция эффекта финансового левериджа (финансового рычага). Уровень финансового левериджа определяется соотношением привлеченного капитала к собственному капиталу предприятия. Из опыта развитых зарубежных стран следует, что на предприятиях некоторых отраслей экономики долговые обязательства значительно превышают объем собственных средств. В крупных акционерных компаниях США и Западной Европы нередко коэффициент “задолженность/собственный капитал” достигает значения более 1,5. В России уровень долговой нагрузки находится на уровне 0,62. Долговая нагрузка предприятий промышленности, строительства, торговли и транспорта Республики Беларусь (по данным мониторинга предприятий Национального банка) за 9 месяцев 2005 года сложилась на низком уровне и оценивается в 0,3. Этому во многом способствовало то обстоятельство, что размер собственного капитала белорусских предприятий значительно увеличивался в результате проводимых переоценок основных средств, причем в структуре долга белорусских предприятий преобладает кредиторская задолженность — 59 процентов. Среди отраслей промышленности Респуб- лики Беларусь привлеченный капитал превышает собственный в мукомольно-крупяной и комбикормовой промышленности, в пищевой промышленности практически достигнут баланс (49,8/50,2 процента). На сложившуюся ситуацию в мукомольно-крупяной и комбикормовой промышленности значительное влияние оказали предприятия Витебской и Могилевской областей, где коэффициент, определяющий соотношение привлеченного и собственного капитала, составил 3,7 и 2,6 соответственно. Повышение рискованности структуры капитала в пищевой промышленности связано с состоянием дел у предприятий Гродненской области. Рост кредитной задолженности в текущем году стимулировал некоторое увеличение доли привлеченного капитала в структуре капитала предприятий. Эффективная финансовая и инвестиционная деятельность предприятий невозможна без постоянного привлечения заемных средств. Их использование позволяет не только существенно расширить объем хозяйственной деятельности, реализовать инвестиционные программы модернизации оборудования, совершенствования технологических процессов, освоения выпуска новой продукции, но и оптимизировать структуру и цену источников финансирования, существенно повысить эффективность использования собственного капитала. Реализуемая Национальным банком Республики Беларусь денежно-кредитная политика предусматривает и дальнейшее наращивание объемов кредитования. В 2005 году банкам рекомендовано обеспечить темп роста кредитной задолженности в размере 135 процентов, проект Основных направлений денежно-кредитной политики на 2006 год предусматривает его увеличение на 20—27 процентов. 53 Банкаўскi веснiк, СТУДЗЕНЬ 2006 îàçÄçëõ Одним из базовых критериев эффективности использования заемного капитала служит показатель рентабельности чистых активов (РЧА). Он играет важнейшую роль ориентира на рынке инвестиций и служит сигналом для выбора инвестиционных стратегий и принятия решений по межотраслевому переливу капитала. Следует отметить, что для анализа в нашем случае были использованы единообразные подходы к выбору показателей, взяты чистые активы и чистая прибыль (то есть после налогообложения). В целом по исследуемым отраслям рентабельность чистых активов составила 6,2 процента, в том числе в промышленности — 10,8, торговле и общественном питании — 19,2, строительстве — 2,1, транспорте — 0,9 процента. Наибольшей она является в топливной промышленности — 33,2 процента, что достигнуто за счет предприятий Гомельской области (РЧА — 50 процентов). Учитывая значительное преобладание в структуре капитала привлеченных средств, отрицательная рентабельность чистых активов наблюдается в легкой, мукомольно-крупяной и комбикормовой промышленности (минус 2,7 процента в каждой). Негативное влияние на формирование данного показателя в легкой промышленности оказали предприятия Брестской области, а в мукомольно-крупяной и комбикормовой отрасли — предприятия Минска. От уровня рентабельности во многом зависит, какой вид воспро- 54 изводственного цикла финансовых ресурсов адекватен предприятию: расширенный с постоянным приростом финансирования, простой или сужающийся. В модели левериджа первостепенную роль играет средняя цена обслуживания обязательств предприятия. При определенном уровне эффективности использования активов увеличение доли привлеченных средств в структуре источников финансирования приводит к росту рентабельности собственного капитала. Запас эффективности долгового финансирования будет при рентабельности активов, превышающей среднюю цену долгового капитала, то есть долговое финансирование будет увеличивать рентабельность собственного капитала. Если же цена привлеченных ресурсов у компании выше, чем эффективность использования активов, выраженная через рентабельность, то упор на долговое финансирование будет приводить к снижению рентабельности капитала собственников. Используем показатель рентабельности чистых активов для сравнения со стоимостью заемных ресурсов (r), что позволит получить приближенные оценки запаса эффективности заимствования (РЧА — r). Средневзвешенный показатель ставки банковского процента для юридических лиц в сентябре составлял 14,8 процента годовых. При сопоставлении средневзвешенной процентной ставки банковского процента с показателями рентабельности чистых ак- тивов оказалось, что по четырем исследуемым отраслям (промышленность, строительство, транспорт, торговля и общественное питание) запас эффективности в использовании кредитов банков отсутствует. Наименее рискованными для кредиторов являются торговля и общественное питание, где запас эффективности заемного финансирования составляет 4,4 процента, а также топливная и полиграфическая промышленность (РЧА — r > 0). В топливной промышленности запас эффективности заемного финансирования оценивается в 18,4 процента (наибольший по Гомельской области), а в полиграфической — в 5,6 процента. Кредитование мукомольнокрупяной и комбикормовой, легкой промышленности следует признать высоко рискованным, так же, как и финансирование транспорта и строительства (минус 13,9 и минус 12,7 процента соответственно). Таким образом, при определении банковского кредита в качестве одного из главных рычагов экономического роста государства необходимо создание благоприятной экономической конъюнктуры, существенное увеличение рентабельности предприятий, строгое дифференцирование бюджетных и кредитных источников финансирования приоритетов государственной политики, учитывающее имеющийся запас эффективности использования заемных средств у предприятий.