Сообщение о сущестСообщение о существенном факте о

реклама

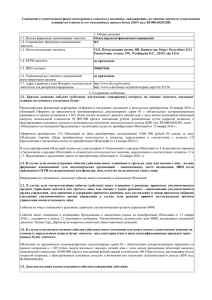

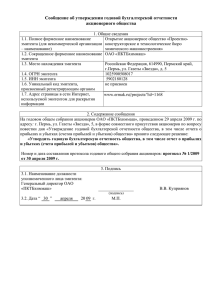

Сообщение о существенном факте иностранного эмитента о сведениях, оказывающих, по мнению эмитента, существенное влияние на стоимость его эмиссионных ценных бумаг (ISIN код: RU000A0JSLR8) 1.1. Полное фирменное наименование эмитента 1.2. Сокращенное фирменное наименование эмитента 1.3. Место нахождения эмитента 1. Общие сведения Международная финансовая корпорация IFC 2121, Пенсильвания авеню, НВ, Вашингтон, Округ Колумбия (2121 Pennsylvania Avenue, NW, Washington D.C., 20433, the USA) 1.4. ОГРН эмитента не применимо 1.5. ИНН эмитента 9909079501 1.6. Уникальный код эмитента, присвоенный не применимо регистрирующим органом 1.7. Адрес страницы в сети Интернет, используемой http://www.ifc.org/investors эмитентом для раскрытия информации http://www.e-disclosure.ru/portal/company.aspx?id=32170 2. Содержание сообщения 2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость его ценных бумаг: Международная финансовая корпорация («Оферент») настоящим уведомляет, что Цена приобретения одной облигации Оферента на предъявителя неконвертируемой документарной серии 03 с обязательным централизованным хранением со сроком погашения в 1 825 (Одна тысяча восемьсот двадцать пятый) день с даты начала размещения облигаций выпуска, номинальной стоимостью 10 000 000 (Десять миллионов) рублей, размещенной путем открытой подписки, с фиксированным купонным доходом и возможностью получения дополнительного дохода (ISIN код: RU000A0JSLR8; далее – «Облигация», в отношении всех облигаций соответствующего выпуска – «Облигации»), составляет 8.808.000 рублей 0 копеек. Термин «Цена приобретения» используется в значении, определенном в соответствии с пунктом 1.9 Предложения о заключении сделок по приобретению Облигаций от 12 января 2016 г. При этом, переменные, используемые при определении Цены приобретения Облигаций, имеют следующие значения: а) переменная «Final Bid Price», равная цене предложения (bid value) одной Облигации, выраженной в процентах от номинальной стоимости одной Облигации и определенная Оферентом, действующим добросовестно и коммерчески оправданным образом и принимая во внимание сложившиеся рыночные условия по состоянию на 13 часов 30 минут по московскому времени 27 января 2016 г., имеет значение 88.08%; б) переменная «Final RRSWM2», равная стоимости двухлетнего рублевого процентного свопа (RUB interest rate swap), выраженной в процентах и отраженной на странице в системе Bloomberg RRSWM2 Curncy по состоянию на 13 часов 30 минут по московскому времени 27 января 2016 г., имеет значение 11.73%. 2.2. В случае если соответствующее событие (действие) имеет отношение к третьему лицу или связано с ним - полное фирменное наименование (для некоммерческих организаций - наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) или фамилия, имя, отчество (если имеется) такого лица: Информация не указывается, поскольку событие имеет отношение к владельцам Облигаций. 2.3. В случае если соответствующее событие (действие) имеет отношение к решению, принятому уполномоченным органом управления эмитента или третьего лица, или связано с таким решением - наименование уполномоченного органа управления, дата принятия и содержание принятого решения, дата составления и номер протокола собрания (заседания) уполномоченного органа управления в случае, если решение принято коллегиальным органом управления соответствующего лица: Событие не имеет отношения к решениям, принятым уполномоченный органом управления МФК. Событие имеет отношение к подписанию Предложения о заключении сделок по приобретению Облигаций от 12 января 2016 г., указанного в пункте 2.1 настоящего сообщения. Уполномоченное должностное лицо МФК, подписавшее указанный документ: Кешав Гаур, Директор по вопросам клиентских инвестиционных решений. 2.4. В случае если соответствующее событие (действие) имеет отношение или может оказать существенное влияние на стоимость определенных ценных бумаг эмитента - вид, категория (тип) и иные идентификационные признаки таких ценных бумаг эмитента: Облигации на предъявителя неконвертируемые документарные серии 03 с обязательным централизованным хранением со сроком погашения в 1 825 (Одна тысяча восемьсот двадцать пятый) день с даты начала размещения облигаций выпуска, номинальной стоимостью 10 000 000 (Десять миллионов) рублей каждая в количестве 300 (Триста) штук, размещенные путем открытой подписки, с фиксированным купонным доходом и возможностью получения дополнительного дохода (ISIN код: RU000A0JSLR8). 2.5. Дата наступления соответствующего события (совершения действия): 27 января 2016 г. 3. Подпись 3.1. Директор по вопросам клиентских инвестиционных решений Кешав Гаур (подпись) 3.2. Дата 27 января 20 16 г.