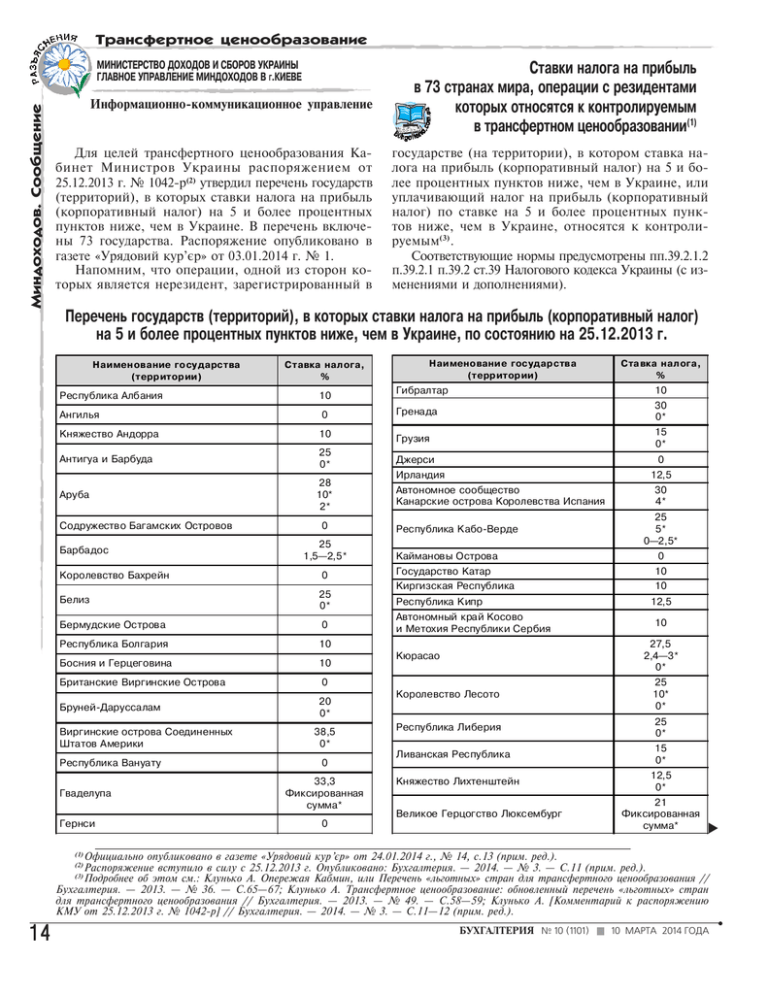

Ставки налога на прибыль в 73 странах мира, операции с

реклама

Трансфертное ценообразование Миндоходов. Сообщение МИНИСТЕРСТВО ДОХОДОВ И СБОРОВ УКРАИНЫ ГЛАВНОЕ УПРАВЛЕНИЕ МИНДОХОДОВ В Г.КИЕВЕ Информационно-коммуникационное управление Для целей трансфертного ценообразования Кабинет Министров Украины распоряжением от 25.12.2013 г. № 1042-р(2) утвердил перечень государств (территорий), в которых ставки налога на прибыль (корпоративный налог) на 5 и более процентных пунктов ниже, чем в Украине. В перечень включены 73 государства. Распоряжение опубликовано в газете «Урядовий кур’єр» от 03.01.2014 г. № 1. Напомним, что операции, одной из сторон которых является нерезидент, зарегистрированный в Ставки налога на прибыль в 73 странах мира, операции с резидентами которых относятся к контролируемым в трансфертном ценообразовании(1) государстве (на территории), в котором ставка налога на прибыль (корпоративный налог) на 5 и более процентных пунктов ниже, чем в Украине, или уплачивающий налог на прибыль (корпоративный налог) по ставке на 5 и более процентных пунктов ниже, чем в Украине, относятся к контролируемым(3) . Соответствующие нормы предусмотрены пп.39.2.1.2 п.39.2.1 п.39.2 ст.39 Налогового кодекса Украины (с изменениями и дополнениями). Перечень государств (территорий), в которых ставки налога на прибыль (корпоративный налог) на 5 и более процентных пунктов ниже, чем в Украине, по состоянию на 25.12.2013 г. Наимен ование го су дарства (территории) Ставка нал ога, % Наимено вание государства (территории) Ста вка нал ога, % Гибралтар 10 0 Гренада 30 0* Kняжество Андорра 10 Грузия 15 0* Антигуа и Барбуда 25 0* Джерси Республика Албания 10 Ангилья Аруба Содружество Багамских Островов Барбадос 28 10* 2* 0 25 1,5—2,5* 0 Ирландия 12,5 Автономное сообщество Kанарские острова Kоролевства Испания Республика Kабо-Верде Kаймановы Острова Kоролевство Бахрейн 0 Государство Kатар Белиз 25 0* Республика Kипр Бермудские Острова 0 Автономный край Kосово и Метохия Республики Сербия Республика Болгария 10 Босния и Герцеговина 10 Британские Виргинские Острова 0 Бруней-Даруссалам Виргинские острова Соединенных Штатов Америки Республика Вануату Гваделупа 38,5 0* 0 33,3 Фиксированная сумма* 25 5* 0—2,5* 0 10 10 12,5 10 27,5 2,4—3* 0* Kюрасао Kоролевство Лесото 25 10* 0* Республика Либерия 25 0* Ливанская Республика 15 0* Kняжество Лихтенштейн Великое Герцогство Люксембург 0 12,5 0* 21 Фиксированная сумма* V Гернси 20 0* Kиргизская Республика 30 4* (1) Официально опубликовано в газете «Урядовий кур’єр» от 24.01.2014 г., № 14, с.13 (прим. ред.). Распоряжение вступило в силу с 25.12.2013 г. Опубликовано: Бухгалтерия. — 2014. — № 3. — С.11 (прим. ред.). Подробнее об этом см.: Клунько А. Опережая Кабмин, или Перечень «льготных» стран для трансфертного ценообразования // Бухгалтерия. — 2013. — № 36. — С.65—67; Клунько А. Трансфертное ценообразование: обновленный перечень «льготных» стран для трансфертного ценообразования // Бухгалтерия. — 2013. — № 49. — С.58—59; Клунько А. [Комментарий к распоряжению КМУ от 25.12.2013 г. № 1042-р] // Бухгалтерия. — 2014. — № 3. — С.11—12 (прим. ред.). (2) (3) 14 БУХГАЛТЕРИЯ № 10 (1101) 10 МАРТА 2014 ГОДА Ста вка нал ога, % Особый административный район Kитая Макао 9—12 0* Наимен ование го су дарства (территории) Содружество Северных Марианских Островов Бывшая Югославская Республика Македония 10 0* Автономный регион Мадейра Португальской Республики Федеральная территория Лабуан Малайзии 25 3* Республика Сан-Марино Мальдивская Республика Республика Мальта 35 (после уплаты дивидендов вся сумма уплаченного налога возмещается) Kоролевство Марокко 30 10* 3* Фиксированная сумма* Мартиника 33,3 Фиксированная сумма* Республика Маршалловы Острова 3 Федеративные Штаты Микронезии 3 30 0* Монтсеррат Республика Науру 0 Объединенные Арабские Эмираты 0 12 0* Султанат Оман Остров Мен Острова Kука Острова Теркс и Kайкос 0 Республика Палау 0 Республика Панама 25 0* Республика Парагвай 10 25 0* 17 0,85* 25 0* Республика Сейшельские Острова 33 25 0* Сент-Винсент и Гренадины Сент-Kитс и Невис Сент-Люсия Республика Сингапур Синт-Мартен (Нидерландская часть) 32,5 0* 35 0* 33,33 0* 17 10* 5* 34,5 2,4—3* Республика Судан 35 30* 15* 10* Демократическая Республика Тимор-Лешти 10 Республика Узбекистан 35 15* 9* 0 20 0* 0—5 Демократическая Республика Сан-Томе и Принсипи 12 3—6* Республика Молдова Ставка нал ога, % Французская Гвиана Черногория Швейцарская Kонфедерация Ямайка Комментарий Наимено вание государства (территории) Миндоходов. Сообщение Трансфертное ценообразование 33,3 Фиксированная сумма* 9 12—24 8,5* 25 2,5* *Для отдельных видов предприятий, отдельных видов деятельности, отдельных отраслей, отдельных территорий и т.п. комментарий БУХГАЛТЕРИЯ № 10 (1101) 10 МАРТА 2014 ГОДА Так, одним из критериев отнесения операции к контролируемой во взаимоотношениях с нерезидентами в соответствии с пп.39.2.1.2 ст.39 НКУ является осуществление операции, одной из сторон которой выступает нерезидент, зарегистрированный в государстве (на территории), в котором ставка налога на прибыль (корпоративный налог) на 5 и более процентных пунктов ниже, нежели в Украине, или уплачивающий налог на прибыль (корпоративный налог) по ставке на 5 и более процентных пунктов ниже, нежели в Украине (3). При этом следует отметить, что согласно пп.39.2.1.4 ст.39 НКУ для отнесения операции с нерезидентом к контролируемой необходимо также одновременное наличие следующего критерия: общая сумма любых операций за календарный год между резидентом V Представленное сообщение налоговиков нуждается в комментарии по поводу того, с какой целью оно опубликовано и каким образом его применять. Всем известно, что с 1 сентября 2013 года вступил в силу Закон о трансфертном ценообразовании(1) , которым изложена в новой редакции ст.39 НКУ о порядке применения трансфертного ценообразования. Нормы данной статьи в настоящее время самые сложные и самые опасные для тех налогоплательщиков, которые осуществляют контролируемые операции(2). Если операция подпадает под определение контролируемой операции, трансфертное налогообложение применяется, а если не подпадает, то предприятие может спокойно работать. Перечень и критерии определения контролируемой операции приведены в п.39.2 ст.39 НКУ. 15 Минфин. Письмо Комментарий Трансфертное ценообразование Украины с указанным нерезидентом в пересчете в украинскую валюту должна равняться или превышать 50 млн грн. (без НДС). В эту сумму включаются объемы всех взаимных (встречных) операций между такими контрагентами, в частности продажа товаров (работ, услуг), бартер, предоставление возвратной или безвозвратной помощи, начисление процентов и т.п. В соответствии с пп.39.2.1.2 ст.39 НКУ перечень государств (территорий), в которых ставка налога на прибыль (корпоративный налог) на 5 и более процентных пунктов ниже, нежели в Украине, или в которых нерезидент уплачивает налог на прибыль (корпоративный налог) по ставке на 5 и более процентных пунктов ниже, нежели в Украине, утверждается Кабинетом Министров Украины. При этом обратим внимание, что Кабмин утверждает только перечень таких стран, а не ставки налога. Далее НКУ установил, что Миндоходов ежегодно публикует в официальных печатных изданиях и на официальном веб-сайте данный перечень государств (территорий), но уже с указанием ставок налога на прибыль (корпоративного налога). А информация об изменении ставок публикуется в течение трех месяцев с момента такого изменения (пп.39.2.1.2 ст.39). Именно такой перечень со ставками налога приведен выше. Следует обратить внимание еще на один аспект. Согласно пп.39.2.1.3 ст.39 НКУ в случае если в государстве (на территории) регистрации такого нерезидента установлено более одной ставки налога на прибыль (корпоративного налога), украинским плательщиком налога в органы Миндоходов представляется справка (или ее нотариально удостоверенная копия), подтверждающая избранную нерезидентом ставку налога на прибыль (корпо- Финансовая отчетность ративного налога), установленную в государстве его регистрации, в сроки, определенные подпунктом 39.4.2 данной статьи для представления отчета о контролируемых операциях, а именно до 1 мая 2014 года. Поэтому в опубликованном перечне налоговики указали не только базовые ставки налога на прибыль (корпоративного налога), но и другие ставки налога, которые действуют в соответствующей стране (на территории). При этом налоговики, указав размеры ставок налогов, не дали конкретных пояснений в отношении отдельных видов предприятий, видов деятельности, отдельных отраслей или территорий, для которых установлены разные ставки налога в одной стране. Заинтересованным читателям напомним, что о видах предприятий, видах деятельности, отдельных отраслях и территориях, для которых установлены разные ставки налога в одной стране, можно узнать из Ориентировочного перечня государств (территорий), ставки налога на прибыль (корпоративного налога) в которых на 5 процентных пунктов отличаются от ставки налога на прибыль в Украине в 2013 году(4). Александр КЛУНЬКО, эксперт-консультант (1) Закон Украины от 04.07.2013 г. № 408-VII «О внесении изменений в Налоговый кодекс Украины о трансфертном ценообразовании». Опубликован: Бухгалтерия. — 2013. — № 33. — C.12—30 (прим. ред.). (2) См. также: Голошевич И. Трансфертное ценообразование: фискальные традиции в новом формате // Там же. — С.56—57 (прим. ред.). (3) Отнесение операции резидента Украины с нерезидентом — связанным лицом к контролируемой согласно пп.39.2.1.1 ст.39 НКУ в данном комментарии не рассматривается (прим. авт.). (4) См.: Клунько А. Трансфертное ценообразование: обновленный перечень «льготных» стран для трансфертного ценообразования // Бухгалтерия. — 2013. — № 49. — С.58—59 (прим. ред.). МИНИСТЕРСТВО ФИНАНСОВ УКРАИНЫ Письмо от 12.12.2012 г. № 31-08410-07-29/29667 Министерство финансов Украины рассмотрело обращение от 24.10.2012 г. № 3478/0/18-12 и сообщает. В соответствии с частью второй статьи 19 Конституции Украины органы государственной власти и органы местного самоуправления, их должностные лица обязаны действовать только на основании, в пределах полномочий и способом, которые предусмотрены Конституцией и законами Украины. В соответствии с Положением о Министерстве финансов Украины, утвержденным Указом Президента Украины от 08.04.2011 г. № 446/2011, на Министерство финансов Украины не возложены функции по толкованию международных стандартов финансовой отчетности (МСФО). В соответствии с пунктом 43 Конституции Фонда МСФО функция по толкованию применения 16 Толкование международных стандартов финансовой отчетности МСФО возложена на Комитет по толкованиям международных стандартов финансовой отчетности (Комитет по толкованиям МСФО). Согласно Приложению 3 к Справочнику по надлежащим правовым процедурам Комитета по толкованиям МСФО любое отдельное лицо или организация может по установленной форме представить предложения о возможных вопросах повестки дня на рассмотрение указанного Комитета. Такое предложение должно охватывать описание вопроса, краткое описание текущих бухгалтерских практик с определением основных альтернатив и основания для решения вопроса Комитетом. Директор Департамента налоговой, таможенной политики и методологии бухгалтерского учета Н.ЧМЕРУК БУХГАЛТЕРИЯ № 10 (1101) 10 МАРТА 2014 ГОДА