1 I. Общие выводы В рамках анализа финансовой стабильности

реклама

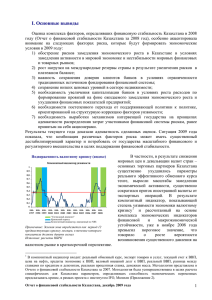

I. Общие выводы В рамках анализа финансовой стабильности по результатам 2006 года Национальным Банком и Агентством финансового надзора акцентировалось внимание на потенциальных рисках, в частности подчеркивались: i. низкая эффективность использования предприятиями кредитов банков, а также высокая степень концентрации кредитов в торговле, строительстве и операциях с недвижимостью. ii. высокий уровень косвенных рисков, связанных с несоответствием валюты активов и обязательств корпоративного сектора экономики и населения; iii. увеличение долгового бремени физических лиц, опережающее рост располагаемых доходов населения, на фоне относительно низкого уровня сбережений; iv. высокая зависимость платежеспособности основных заемщиков банков, в частности, в строительстве от сохранения факторов, обеспечивающих потребительский спрос, и препятствующих существенной корректировке цен на реальные и финансовые активы; v. чрезмерный акцент на залоговом обеспечении и, прежде всего, на недвижимости при кредитовании; vi. высокий уровень внешней задолженности банков, который будет определять потребность финансовых институтов в рефинансировании своих внешних обязательств. Кроме того, анализ степени адекватности восприятия банками рисков показывал, что финансовые институты больше ориентируются на текущие факторы, обеспечивающие прибыльность, при этом недостаточно полно оценивая потенциальные угрозы. Одной из таких угроз, которую не достаточно адекватно воспринимали участники финансового рынка, явилось глобальное снижение ликвидности как следствие ипотечного кризиса в США и сокращения «аппетита к риску» международных инвесторов. В этих условиях инвесторами были переоценены основные факторы уязвимости Казахстана, к числу которых можно отнести следующие: a) уровень внешнего долга страны, сопоставимый по размеру с ВВП; b) высокую долю банков в структуре внешнего долга, а также долю обязательств перед нерезидентами в совокупных обязательствах банков; c) расширение дефицита баланса счета текущих операций; d) высокую потенциальную нагрузку на золотовалютные резервы Национального Банка в случае возникновения дисбаланса между спросом и предложением иностранной валюты на внутреннем валютном рынке в условиях сокращения притока капитала. В результате в течение августа - октября 2007 года определяющими факторами для финансовой стабильности были: − пересмотр кредитной политики банками, особенно в отношении наиболее рискованных видов кредитования (ипотечное, потребительское кредитование, строительный сектор); − рост ставок межбанковского денежного рынка; − некоторый отток депозитов физических лиц; − перевод участниками рынка финансовых активов в иностранную валюту; − ажиотажный спрос на иностранную валюту со стороны населения в августе 2007 года; − рост дисбаланса между спросом и предложением иностранной валюты; − снижение резервов Национального Банка; − активное использование банками инструментов рефинансирования Национального Банка в условиях неопределенности с ликвидностью. Отчет о финансовой стабильности Казахстана, декабрь 2007 года 1 В целом, сочетание внутренних и внешних факторов привело к росту отдельных групп риска для финансовой стабильности в Казахстане в 2007 году1. Карта оценки рисков для финансовой стабильности Внешние факторы 100% Риски прибыльности банковского сектора 50% Риски, связ. с достаточностью резервов 0% -50% -100% Кредитный риск банковского сектора Риски ликвидности и рыночные риски банковского сектора Факторы, определяющие трансграничные потоки капитала Факторы монетарной и фискальной политики Риски долговой нагрузки на конец 2006 г. на конец 1-го полугодия 2007г. на конец 3-го квартала 2007г. Примечание: Значение группы индикаторов, расположенное ближе к центру означает меньший уровень риска, либо ослабление факторов уязвимости, и наоборот. Значения, расположенные в отрицательной зоне говорят о незначительном или несущественном уровне риска. Рост импорта в условиях снижения темпов роста производительности, увеличения средних контрактных цен и высокого совокупного внутреннего спроса; рост выплат доходов нерезидентам; наряду со снижением притока капитала в силу развития международного кризиса ликвидности усиливают давление на платежный баланс, устойчивость трансграничных потоков капитала и международные резервы Национального Банка. Увеличение государственных расходов и приток капитала стимулировали рост денежного предложения. Сочетание ценового шока на международных рынках продовольственных товаров, нестабильности на финансовых рынках и высокого совокупного внутреннего спроса привели к увеличению инфляции во втором полугодии 2007 года. Расширение источников финансирования за счет внешних ресурсов стимулировало возникновение «кредитного бума» в экономике Казахстана. Пересмотр кредитной политики банками в условиях глобального сокращения ликвидности в перспективе создает дополнительную нагрузку на качество кредитного портфеля и высокие требования к уровню доходности банков. Сокращение внешнего фондирования в условиях существенного разрыва между кредитами и депозитной базой банков сократит темпы роста кредитования экономики и может оказать эффект на динамику экономического роста. 1 Методика комплексной оценки рисков для финансовой стабильности на основе «Карты оценки риска» приведена в разделе IV. Данные за 3 квартал 2007 года по ряду показателей предварительные. Отчет о финансовой стабильности Казахстана, декабрь 2007 года 2 Рост мировых процентных ставок, увеличение стоимости внешних займов, волатильность международных валютных и фондовых рынков несколько повышает чувствительность финансовой системы рыночным рискам и рискам ликвидности. Вместе с тем, сокращение ликвидности банков было адекватно компенсировано мерами Национального Банка по поддержанию ликвидности. Также банки располагают более чем достаточными активами, в том числе внешними, в случае реализации которых будет обеспечена достаточная подушка ликвидности. Несмотря на концентрацию обязательств во внешних заимствованиях сохраняется достаточный уровень прибыльности и ликвидности банковский системы Уровень «нефункционирующих» кредитов не превышает критических значений. Кредитный портфель адекватно покрыт объемом сформированных провизий. Сохраняется высокая доля займов под залог недвижимости в структуре кредитного портфеля банков. Вместе с тем, учитывая, что банки ранее проводили достаточно консервативную политику оценки стоимости залогового имущества, соотношение ссудного портфеля к стоимости залогового обеспечения достаточно приемлемое. В условиях спекулятивного характера и перегрева ожидается коррекция цен на рынке недвижимости. Глубина коррекции зависит от масштаба сокращения кредитной активности на рынке кредитования, а также устойчивости финансового состояния корпоративных заемщиков и населения. Финансовое состояние заемщиков, в частности, корпоративного сектора не претерпело существенных изменений. Сохраняется адекватный уровень рентабельности, прибыльности и долгового бремени. Исключением является строительный сектор, где происходит снижение рентабельности при существенном росте левереджа, превышающего все допустимые пределы. Вместе с тем, проблемы не затрагивают весь сектор в целом, поскольку на уровне отдельных предприятий существует значительная неравномерность распределения финансовых показателей. Отмечается дальнейшее увеличение долговой нагрузки населения. Коррекция цен на рынке недвижимости, рост инфляции создают дополнительную нагрузку на кредитоспособность домашних хозяйств. Потенциальный кредитный риск также обусловлен существенным разрывом валютной позиции заемщиков, где активы не покрывают обязательства в иностранной валюте, что существенно ограничивает потенциал использования политики обменного курса для решения проблем устойчивости платежного баланса. В целом, рост рисков для финансовой стабильности не трансформировался в существенное увеличение вероятности возникновения финансового кризиса. Вместе с тем, уровень уязвимости финансовой системы значительно более высокий, что требует активных интервенций со стороны государственных органов, чтобы условия, определяющие финансовую стабильность, не были существенно подорваны. Эффективность государственного вмешательства определяется необходимостью использования форм поддержки банков, не создающих у финансовых институтов ложного представления об ее безусловности. Необходим пересмотр банками не только кредитной политики, но и в целом стратегии, в том числе экспансии на внешние рынки, чтобы более эффективно использовать внутренние источники поддержания устойчивости. Дополнительно с точки зрения финансовой стабильности необходима реализация скоординированных действий по стабилизации ситуации с текущим счетом платежного баланса, в том числе мерами денежнокредитной и фискальной политик. Отчет о финансовой стабильности Казахстана, декабрь 2007 года 3