Асимметрия информации - 3 Моральный риск в страховании и практика франшизы

реклама

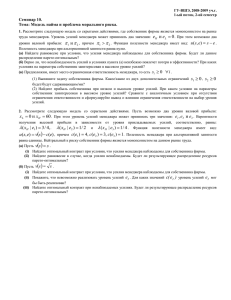

Факультет экономики НИУ ВШЭ 2014-2015 Ю.В.Автономов Асимметрия информации - 3 Моральный риск в страховании и практика франшизы Моральный риск и проблема «принципал-агент» Классификация моделей по типу скрытой информации • «Hidden type»: скрытой информацией является некая характеристика (объекта или агента) • «Hidden action»: скрытой информацией является действие Моральный риск («moral hazard») • В применении к страхованию, проблема морального риска заключается в том, что у застрахованного агента снижаются стимулы к снижению риска. • В результате, застрахованный агент начинает вести себя более беспечно, чем до покупки страхового полиса, увеличивая риск несчастного случая до большей величины чем та, на которую рассчитывала страховая компания. Моральный риск: пример Сценарий 1: Дорожная полиция выяснила (гипотетически), что при прочих равных параметрах (возраст, стаж вождения...) водители BMW статистически чаще оказываются участниками серьезных ДТП. Сценарий 2: Дорожная полиция выяснила (гипотетически), что при прочих равных параметрах (возраст, стаж вождения...) водители Volvo статистически чаще оказываются участниками серьезных ДТП. Какой из этих сценариев скорее связан с проблемой морального риска, а какой – с проблемой неблагоприятного отбора? • Франшиза – освобождение страховой компании от возмещения убытков страхователя, не превышающих заданной величины. • Пример: при любом обращении за возмещением, вы должны выплатить страховой компании определенную сумму. • Для чего существует этот механизм? Почему страховые полисы, не предусматривающие франшизы, стоят гораздо дороже? Моральный риск и франшиза: пример • Конкурентный страховой рынок, много одинаковых рискнейтральных страховых компаний, много одинаковых клиентов-рискофобов • В равновесии условия страховки актуарно справедливы (цена единицы страхового покрытия равна вероятности страхового случая, γ = p) и каждый клиент страхуется на всю сумму ущерба (x = L) • Пусть теперь страхователь может предпринимать усилия e для снижения вероятности ущерба: p = p(e), и эти усилия связаны для него с издержками с(e). Чему будет равен размер усилий в конкурентном равновесии? Моральный риск и франшиза - 2 • В равновесии, уровень усилий по предотвращению потерь будет равен нулю, e* = 0. Доказательство: • Пусть e* > 0. В силу конкуренции на рынке страховых услуг, страховка будет актуарно справедливой, γ = p(e*) и все клиенты страхуются полностью. Ожидаемая полезность типичного клиента в равновесии: U = p(e*)v(w – L + L – p(e*)L – c(e*)) + (1 – p(e*))v(w – p(e*)L – c(e*)) v(w – p(e*)L – c(e*)) < v(w – p(e*)L) • После приобретения полной страховки по цене p(e) за единицу, агенту выгодно снизить e до нуля! Моральный риск и франшиза - 3 • Как изменится выбор клиента страховой компании, если при любом обращении за возмещением он будет обязан уплачивать страховой компании F (сумму франшизы)? • Пусть e = 0. В силу конкуренции на рынке страховых услуг, страховка будет актуарно справедливой, γ = p и все клиенты страхуются полностью. Ожидаемая полезность типичного клиента в равновесии: U = p(e)v(w – pL – c(e) – F) + (1 – p(e))v(w – pL – c(e)) Захочет ли он после покупки полиса изменить e? Продифференцируем ожидаемую полезность по e и сравним результат с нулём Моральный риск и франшиза - 4 • Чтобы сделать нашу запись более компактной, будем обозначать богатство в случае ущерба как xL, а богатство в отсутствии ущерба как xNL. dU/de = p’(e)v(xL) – p(e)v’(xL)c’(e) – p’(e)v(xNL) + p(e)v’(xNL)c’(e) • Сгруппируем слагаемые: dU/de = p’(e)[v(xL) – v(xNL)] – p(e)c’(e)[v’(xL) – v’(xNL)] <0 • <0 >0 >0 Знак dU/de зависит от того, что больше – первое слагаемое или второе. Но мы видим, что он в принципе может быть положителен – франшиза может создать у страхователя стимул вести себя осторожней! Моральный риск в отношениях заказчиков и исполнителей • Проблема морального риска также хорошо известна в менеджменте, где она касается взаимоотношений начальников и подчиненных (в более общем случае – заказчиков и исполнителей) • Когда заказчик нанимает исполнителя для выполнения какой-то работы, но не может полностью его контролировать, у исполнителя возникает стимул отлынивать от работы • Проблема составления таких контрактов, которые обеспечивали бы оптимальный объем усилий со стороны исполнителя, известна как проблема «принципал- агент» Моральный риск и проблема «принципалагент»: пример Заказчик нанимает строительную компанию для возведения большого здания. Строительство займет несколько лет, и издержки частично непредсказуемы – поэтому заказчик обязуется оплатить строительной компании ее затраты плюс нормальный уровень прибыли (контракт «издержки-плюс»). Что, скорее всего, произойдет в процессе строительства? Скрытое действие и моральный риск в проблеме «принципал-агент» Принципал Агент Скрытое действие доктор пациент выполнение указаний наниматель работник усилия акционер менеджер стратегия страховщик страхователь предосторожности банк заемщик преподаватель студент финансовая дисциплина самостоятельная работа Первое и второе наилучшее • В случае полной информации, принципал мог бы предложить агенту контракт, который максимизировал бы их совокупный излишек от сделки, обеспечив агенту такое вознаграждение, чтобы ему было все равно, подписывать контракт или нет • Такой исход называется первым наилучшим (firstbest) • Если принципал сталкивается с информационными ограничениями, первый наилучший контракт недостижим и начинается поиск второго наилучшего (second-best) Моральный риск в отношениях собственника и менеджера: пример • Владелец фирмы (принципал) предлагает менеджеру контракт • Менеджер решает, принимать ли условия контракта, и какие усилия (e) прилагать • Валовая прибыль фирмы: πg = e + ε, где ε ~ N(0, σ2) – случайная величина, отражающая влияние колебаний спроса, издержек и других не зависящих от менеджера факторов • Усилия связаны для менеджера с затратами c(e) [c’(e) > 0, c”(e) > 0]. • Обозначим вознаграждение менеджера как s. Так как прибыль фирмы зависит от случайных событий, в общем случае s содержит случайную компоненту. • Если принципал нейтрален к риску (возможно, эта фирма для него – лишь часть большого, диверсифицированного портфеля), он максимизирует ожидаемую чистую прибыль: E(πn) = E(πg – s) = e – E(s) • Менеджер является рискофобом; его предпочтения представимы функцией ожидаемой полезности вида: U = E(s) – 0,5A*var(s) – c(e) где A > 0 – константа, равная коэффициенту абсолютной несклонности к риску Эрроу-Пратта Первый наилучший контракт • При совершенной информации собственник может привязать объем вознаграждения напрямую к уровню усилий менеджера • Он будет платить менеджеру s*, если тот демонстрирует оптимальный уровень усилий e*, и ничего в противном случае • Ожидаемая полезность менеджера при такой схеме должна быть положительной, чтобы он согласился принять контракт: s* – c(e*) ≥ 0 («условие участия») • Собственник выбирает минимально возможное s* = c(e*) • Ожидаемая чистая прибыль собственника: E(πn) = e* – с(e*) • Максимизация по e* дает нам условие на первый наилучший уровень усилий: c’(e*) = 1. Второй наилучший контракт: усилия ненаблюдаемы • Привязать объем вознаграждения напрямую к уровню усилий менеджера нельзя, НО это можно сделать косвенно, поставив s в зависимость от πg • Пусть собственник предлагает менеджеру следующую схему вознаграждения: s = a + bπg • Коэффициент b может быть менеджера в акциях фирмы. пропорционален доле • С одной стороны, чем больше b, тем больше менеджер ощущает себя хозяином фирмы, ответственным за результат – это хорошо. • С другой – менеджер боится риска, и может просто не согласиться на контракт с высоким b. Как выбрать оптимальные значения a и b? • Рассмотрим отношения собственника и менеджера как трехшаговую последовательную игру: – Шаг 1: Собственник устанавливает a и b – Шаг 2: Менеджер решает, соглашается ли он работать – Шаг 3: Если менеджер согласился работать, он выбирает, какой объем усилий e прикладывать • Чтобы найти совершенное в подыграх равновесие по Нэшу, воспользуемся обратной индукцией: рассмотрим менеджера, уже согласившегося работать и выбирающего свой уровень усилий Шаг 3: Выбор уровня усилий • Ожидаемая полезность менеджера: U = E(a + bπg) – 0,5A*Var(a + bπg) – c(e) • Чтобы упростить это выражение, вспомним, что: E(a + bπg) = E(a + be + bε) = a + be • Кроме того: Var(a + bπg) = Var(a + be + bε) = b2Var(ε) = b2σ2 • С учетом этого, ожидаемая полезность менеджера равна: U = a + be – 0,5Ab2σ2 – c(e) • F.O.C. для e > 0: b = c’(e) Выбор уровня усилий (иллюстрация) $ c’(e) b2 b1 e1 e2 e Шаг 2: Соглашаться ли на контракт? • Чтобы менеджер согласился принять контракт, его ожидаемая полезность должна быть неотрицательной: U = a + be – 0,5Ab2σ2 – c(e) ≥ 0 • Мы можем интерпретировать это как ограничение на минимальный уровень фиксированной части вознаграждения: a ≥ 0,5Ab2σ2 + c(e) – be • Перейдем к первому шагу, на котором собственник выбирает значения a и b Шаг 1: Выбор параметров контракта • Собственник максимизирует ожидаемую чистую прибыль: E(πn) = (1 – b)e – a • При ограничении участия менеджера: a = 0,5Ab2σ2 + c(e) – be • И условии совместимости стимулов, которое описывает то, как менеджер выбирает e: b = c’(e) • С учетом этого, ожидаемая чистая прибыль собственника равна: E(πn) = e – c(e) – 0,5A(c’(e))2σ2 Интерпретация? Оптимальный уровень усилий во втором наилучшем контракте Т.к. условие участия и условие совместимости стимулов позволяют собственнику контролировать е через a и b, он может максимизировать свою ожидаемую чистую прибыль по е, а затем найти те параметры контракта, которые его обеспечат. 1 F.O.C.: c ' (e * *) 2 1 A c" (e * *) b** • Заметим, что равновесный уровень усилий во втором наилучшем контракте меньше, чем в первом наилучшем: c' (e*) 1 1 c' (e * *) 1 A 2 c" (e * *) 1 1 e* e * * , так как с”(e) > 0 2 1 A c" (e * *)