финансовые рынки перешли на качественно новый уровень

реклама

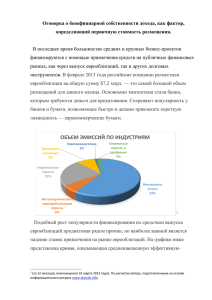

превысил объем государственных облигаций. Характерно, что в общем объеме корпоративных облигаций в обращении постоянно растет доля компаний финансового сектора. К середине 2007 г. она достигла 30%. Отличительной особенностью рынка облигаций, принципиально отличающей его от рынка акций, является небольшая концентрация объемов торговли. На долю первых 10 наиболее ликвидных корпоративных, субфедеральных и муниципальных облигации приходится немногим более 40% общего оборота. Наряду с рублевыми облигациями, Российская Федерация, субъекты РФ, муниципальные органы и российские компании привлекают средства для своего развития на зарубежных рынках путем выпуска еврооблигаций. Суверенные и корпоративные еврооблигации в последние 2,5 года демонстрируют разнонаправленные тенденции. Если объем суверенных еврооблигаций достаточно стабилен и имеет небольшую тенденцию к снижению, то объем корпоративных еврооблигаций показывает постоянный рост: в 2005 г. — на 62,49%, в 2006 г. — на 53,70%, в первой половине 2007 г. — на 35,73%. Характерно, что на фоне этих тенденций в марте—апреле 2006 г. объем корпоративных еврооблигаций впервые превысил объем суверенных еврооблигаций, и далее разница в объемах только увеличивалась. Если сравнивать объем корпоративных заимствований с помощью инструментов долгового рынка на внутреннем и внешних рынках, то во второй половине 2007 г. соотношение заимствований составило 33,9/66,1. Рынок срочных контрактов, базовым активом которых являются ценные бумаги и фондовые индексы, в 2006 г. испытал период скачкообразного роста: общий объем торгов увеличился почти в 4 раза, а число сделок — на 164%. В первой половине 2007 г. рост продолжился: за первое полугодие объем торгов срочными инструментами достиг 2229,8 млрд руб., что составило уже более 80% от итогов всего 2006 г. Следует особо подчеркнуть, что в 2007 г. срочный рынок, помимо демонстрации впечатляющих количественных показателей, перешел на иной качественный уровень. Это связано в первую очередь с существенным изменением объема открытых позиций. Если в 2005— 2006 гг. этот показатель составлял 1,8—2,1% от общего объема торгов по фьючерсам и 8,2—9,6% по опционам, то в первом полугодии 2007 г. он достиг 4,6— 5,6% по фьючерсам и 35,7—57,0% по опционам. Такой качественный сдвиг может означать, что на срочный рынок, помимо спекулянтов и «арбитражеров», пришли крупные институциональные инвесторы, заинтересованные в хеджировании рисков. Полной и достоверной статистики о количестве частных лиц, совершающих операции на рынке ценных бумаг, в России нет. По оценке НАУФОР, количество физических лиц — граждан России, проводящих операции на рынке ценных бумаг, составило 670—680 тыс. в первой половине 2007 г. В сравнении с численностью экономически активного населения страны (68,3 млн человек) это меньше 1%. По имеющимся данным на 1 июля в России насчитывалось 732 зарегистрированных ПИФа, что на 18,7% больше, чем в начале года. Учитывая, что за 2006 г. прирост числа ПИФов составил 60,7%, следует отметить, что в 2007 г. темпы увеличения количества ПИФов сокращаются. За последние 2,5 года изменилась и структура ПИФов. Если по итогам 2005 г. открытые ПИФы составляли около 52% от общего числа фондов, то в конце первого полугодия 2007 г. этот показатель составлял уже 46%. С другой стороны, с 32% до 42% увеличилась доля закрытых ПИФов, в первую очередь за счет фондов недвижимости. Постоянно уменьшается доля интервальных ПИФов — за первое полугодие 2007 г. ниша интервальных фондов сократилась до 12%. Вторичный рынок инвестиционных паев развивался слабо, однако он имеет тенденцию к росту. На ФБ ММВБ к торгам по состоянию на 1 июля допущены паи 157 различных ПИФов (в том числе 9 в котировальных списках) под управлением 58 управляющих компаний. Совокупный объем биржевых торгов составил в первом полугодии 9,9 млрд руб., что в 7 раз больше показателя за аналогичный период прошлого года. На ФБ РТС торгуются инвестиционные паи 33 фондов (в том числе 5 в котировальных списках) 14 управляющих компаний. Пенсионные резервы НПФ увеличились за первое полугодие 2007 г. незначительно — всего на 6,45% (за II кв. — на 3,29%). Большой, практически двукратный скачок пенсионных накоплений в I кв. связан с переводом из ПФР средств застрахованных лиц, рост пенсионных накоплений во II кв. совсем незначителен — 0,35%. Концентрация пенсионных резервов и накоплений среди НПФ весьма высока. Причем для пенсионных резервов она имеет тенденцию к увеличению. Так, если в конце 2006 г. на долю 10 первых НПФ приходилось 60,4% всех пенсионных резервов, то к концу второго полугодия 2007 г. этот показатель увеличился до 86,4%. Аналогичный показатель для пенсионных накоплений в конце 2006 г. — первой половине 2007 г. находился на уровне 77—79%. НАУФОР отмечает, что аналитики сознательно стремились избежать комментариев, кроме тех, которые нужны для понимания приводимых данных, а также особенностей российского рынка ценных бумаг. Тем не менее приведенные цифры свидетельствуют о значительной позитивной динамике российского фондового рынка и о его постепенном выходе в лидеры по ряду качественных показателей среди развивающихся рынков. АНАЛИЗ И ТЕНДЕНЦИИ Национальная ассоциация участников фондового рынка (НАУФОР) при участии Московской школы управления СКОЛКОВО выпустила аналитический обзор-анализ «Российский фондовый рынок: первое полугодие 2007 г. События и факты». Цель обзора — дать обобщенное представление о ключевых элементах российского фондового рынка — инструментах, институциональной структуре, системе регулирования и надзора, а также об основных событиях, происшедших в течение первого полугодия 2007 г. «Биржевое обозрение» публикует выдержки из этого обзора. Как говорится в исследовании, за последние 2,5 года капитализация рынка акций российских эмитентов выросла более чем в 3,5 раза. Причем основной рост пришелся на 2006 г. (в среднем около 200%). В первой половине 2007 г. прирост капитализации оказался незначительным — он не превысил 10% и в абсолютном выражении составил около 1,1 трлн долл. Рынок акций отличается высокой концентрацией капитализации, как с точки зрения эмитентов, так и с точки зрения отраслей, к которым эмитенты относятся. На долю 10 наиболее капитализированных эмитентов приходится, несмотря на определенное снижение, около 70% общей капитализации. При этом доля одного, наиболее капитализированного эмитента — ОАО «Газпром» превышает 25%. Несмотря на выраженную тенденцию к снижению, более половины капитализации российского рынка акций по-прежнему сосредоточено в компаниях, специализирующихся в области добычи и переработки нефти и газа. Новой позитивной тенденцией в отраслевой структуре капитализации, которая проявилась в середине 2007 г., явилось увеличение доли компаний финансовой сферы — более чем в 3 раза по сравнению с аналогичным периодом 2006 г. Это связано с проведенными в первой половине 2007 г. крупными публичными предложениями акций двух кредитных организаций — ОАО «Сбербанк России» и ОАО «Внешторгбанк». Вместе с тем в отраслевой структуре капитализации за 2,5 года не появилось новых секторов, за исключением, возможно, строительной отрасли. Существенным вопросом для российского рынка ценных бумаг является соотношение внутренних и зарубежных торговых площадок в общей структуре оборота российских акций. В конце 1990-х гг. зарубежная торговля в форме депозитарных расписок намного превосходила торговлю внутри страны. Однако с конца 2004 г. отечественные биржи восстановили паритет с зарубежными и в течение 2006 г. — первой половине 2007 г. уверенно соблюдали соотношение в среднем 70/30. Развитие рынка корпоративных облигаций за последние 2,5 года характеризовалось устойчивым увеличением количества эмитентов, выпусков новых бумаг и ростом объемов торгов. В первой половине 2007 г. объем выпуска корпоративных облигаций № 10 (48) 2007 ФИНАНСОВЫЕ РЫНКИ ПЕРЕШЛИ НА КАЧЕСТВЕННО НОВЫЙ УРОВЕНЬ 23