Aviarex Trading

реклама

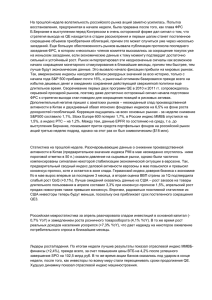

Aviarex Trading: Что стоит ожидать, если ФРС поднимет процентную ставку? Экономика США "восстановилась" после Великой рецессии, и готова продолжить рост на фоне укрепления инфляции – с таким смыслом завершилось недавнее выступление главы ФРС Джаннет Йеллен, которая со своей стороны постаралась максимально подготовить рынки к первому повышению процентной ставки (аналитики Aviarex Trading напоминают, что ставка не повышалась с 2006 года). Данный шаг подтвердит то, что в Соединённых Штатах Америки успешно избавились от последствий кризиса. Все хорошо понимают и то, что длительное откладывание нормализации политики сопряжено с риском. Внешние негативные факторы уже не столь ощутимы для американской экономики (в сентябре ФРС отложила повышение, обосновав это рисками, связанными с Китаем и состоянием финансовых рынков). Председатель ФРС Йеллен сообщила, что ее уверенность в инфляционном прогнозе выросла благодаря улучшению условий на рынке труда (она весьма прозрачно намекнула на то, что отчет по занятости за ноябрь в итоге станет контрольным для решения FOMC), также отметив долгожданные признаки увеличения темпов роста заработной платы. До заседания, на котором, возможно, будет предпринят шаг по ужесточению монетарной политики, осталась одна неделя, состоится оно с 15 по 16 декабря. Джаннет Йеллен подчеркнула свое видение того, что повышение ставки будет максимально постепенным: «Регулятор не станет делать резких движений, так как процентная ставка, необходимая для обеспечения экономической стабильности, по-прежнему находится на крайне низком уровне». Она добавила, что экономика США еще не достигла состояния полной занятости (эта позиция контрастирует с мнением некоторых более решительных коллег). Джаннет предупредила, что если ФРС будет ждать слишком долго, прежде чем поднять ставки, в последствие придется забыть о плавном повышении и делать все очень быстро, для того, чтобы не отстать от планов: "Сдерживая ставку по федеральным фондам на текущем уровне в течение длительного времени, мы провоцируем не обосновано рискованное инвестиционное поведение и, тем самым, ставим под угрозу финансовую стабильность". На фотографии председатель и глава ФРС Джаннет Йеллен История трех последних циклов ужесточения денежно-кредитной политики ФРС США 1994–1995 г. Базовая процентная ставка ФРС за этот период увеличилась на 300 базисных пунктов, до 6%. 1999–2000 г. Базовая процентная ставка ФРС увеличилась с 4,75% до 6,5%. 2004–2006 г. ФРС начала цикл ужесточения денежно-кредитной политики в июне 2004 года, в ходе которого ключевая ставка должна была повыситься с 1% до 5,25%. В течение месяца после первого повышения индекс доллара вырос на 2,29%, а золото потеряло в цене 3,35%. На графике видна зависимость процентных ставок с индексом доллара США за 10 лет (с 1994 по 2014 год) Как будет проходить цикл повышения ставок? Учитывая все факторы и комментарии представителей FED, мы с большей уверенностью можем сказать, что цикл начала повышения процентных ставок можно ожидать в ближайшее время. В Aviarex Trading говорят о том, что согласно данным по фьючерсам на ставку (CME), на настоящий момент вероятность повышения её ФРС в декабре оценивается более чем в 72% против 58% месяцем ранее. На графике наглядно видно как менялась вероятность по фьючерсам на ставку (CME), сегодня это более 72% Как же будут развиваться события, если первое повышение ставок будет в декабре текущего года. Естественно, если это произойдет, то ФРС вероятнее всего выберет взвешенный подход после массы слабых экономических показателей во втором и третьем кварталах. Медленные темпы повышения ставок ФРС в свою очередь могут привести к ограничению роста доллара в начале следующего года. Доходность казначейских облигаций, скорее всего, снизится, а курсы валют развивающихся рынков (в особенности это касается бразильского реала и турецкой лиры), начнут рост в первом полугодии 2016 года. А если ФРС примет решение повышать ставки в 2016 году? И такое вполне возможно. ФРС может принять решение о переносе сроков повышения ставок до того момента, пока экономика не наберет оптимальную для роста «скорость отрыва», в частности это касается данных по инфляции. Если дожидаться момента, когда экономика США укрепится, тогда ФРС может начать стандартный, или лучше сказать привычный, цикл повышения ставок, предполагающий последовательное повышение, отличающийся от описанного в первом сценарии цикла (который предполагает двухпозиционный подход). Последовательное повышение, по мнению экспертов из Aviarex Trading, может быть более предпочтительным для ФРС, так как это облегчает взаимоотношения с финансовыми рынками, а также вселяет доверие к ФРС. В зависимости от того, какой всетаки путь ФРС решит выбрать, зависит то, насколько серьезное влияние на финансовые рынки будет оказано влияние предстоящие месяцы. Отметим так же то, что на своем недавнем выступлении глава ФРБ Чикаго Чарльз Эванс высказался против поспешных действий в текущей ситуации: "Признаюсь, меня тревожит решение на следующем заседании. На мой взгляд, перед тем как начинать повышение ставок, нам необходимо быть более уверенными в том, что темпы инфляции действительно начинают расти. Меня тревожит перспектива того, что такие факторы, как низкие цены на энергоносители, а также укрепление доллара, будут оставаться в силе и в следующем году. Мы еще довольно долго можем не увидеть стабильного повышения показателей базовой инфляции. Когда мы повысим ставки в первый раз, мне представляется важным обеспечение уверенной и эффективной коммуникации дальнейшей стратегии ФРС по постепенному повышению ставок в дальнейшем. Если мы не сможем обеспечить такую коммуникацию, участники рынков могут подумать, что комитет не будет стремиться сохранять мягкую монетарную политику, которая бы соответствовала реализации наших мандатов в дальнейшем". На фотографии глава ФРБ Чарльз Эванс Последствия повышения процентных ставок для рынка В Aviarex Trading сообщили, что из-за долгого периода поддержания процентных ставок на нулевом уровне перспектива их повышения может привести к дестабилизации финансовых рынков. Масштабность реакции рынка будет зависеть от темпа повышения процентных ставок в последующие месяцы и годы. Посмотрев на графики и технические индикаторы индекса S&P 500, как в долгосрочной, так и краткосрочной перспективе мы сделали определенные выводы. На графике показаны изменения процентной ставки и индекса S&P 500 в период с 1990 по 2014 год. Индекс S&P 500 находится в восходящем тренде уже несколько лет. На недельном графике, приведенном ниже видно, как индекс растет в рамках бычьего диапазона с октября 2010 года. Но точно никто не знает, сколько еще он продолжит свой рост. После того как в августе текущего года была пробита линия поддержки восходящего канала, а индикаторы (RSI и MACD) показали слабость быков вероятность прекращения данного снижения увеличилась (увеличение объёмов на неделе в августе так же добавляют уверенности в снижении). На графике показаны котировки по индексу S&P 500 в период с октября 2010 года по декабрь 2015 года. Мнения экспертов о последствиях поднятия ставки ФРС Повышение процентной ставки Федеральной резервной системы не будет иметь существенного влияния на экономику развивающихся стран, если повышение будет на 25-50 базисных пунктов, так считает руководитель направления рынков акций в Aberdeen Asset Management Деван Калу. Он недавно сообщал о том, что курсы валют развивающихся рынков уже отражают повышение стоимости заимствований в США, отмечая среди группы активов индийский рупий, бразильский реал и турецкую лиру. Стивен Джен (соучредитель хедж-фонда SLJ Macro Partner) ожидает укрепления доллара к валютам развивающихся стран независимо от того, удастся ли ФРС США повысить ставки: "Сейчас сложилась странная ситуация: экономика США растет, но при риски распродаж на финансовых рынках достаточно высоки, и это наиболее благоприятные условия для доллара". По его словам, доллар будет ощущать поддержку при самых разных сценариях. А вот управляющий активами Pacific Alternative Asset Management Co. Сэм Дидрих утверждает, что хеджфонды слишком активно ставят на ослабление валют развивающихся рынков. Хедж-фонды массово рассчитывают на рост доллара к валютам развивающихся стран (особенно тех, которые уязвимы к падению цен на сырье). Из-за популярности сделок коррекция позиций хедж-фондов может привести к росту волатильности валют EM (emerging markets – развивающихся рынков). Дальнейшая девальвация юаня может негативно повлиять на азиатские валюты, а затем и на валюты других развивающихся стран, полагает Дидрих. Долгосрочные структурные ''бычьи'' позиции по доллару пока остаются актуальными. Причин для достаточно продолжительного укрепления доллара США, особенно к валютам развивающихся стран, хватает, отметил эксперт. Аналитики Aviarex Trading прогнозируют, что к концу года доллар укрепится еще к половине из 16 основных валют мира. Технический анализ недельного графика по индексу доллара США подтверждает то, что мнение экспертов совпадает с реалиями рынков. На графике показана динамика Индекса Доллара США. В завершении статьи приведем отзыв Aviarex Trading о предстоящем событии. Повышение процентной ставки в 2015 году прогнозируется уже достаточно давно, в результате чего начиная с весны, идет процесс перепрофилирования портфелей в пользу долларовых активов. Если ФРС сделает шаг назад, то доверие к банку и к его стратегии будущего развития, решительно заявленной в 2008 году, ослабнет, и это укрепит участников рынка во мнении, что решения регулятора зависят от меняющейся рыночной ситуации. Если ФРС примет решение и начнет цикл повышения процентных ставок, тогда многие участники рынков будут принимать решение о дальнейшей целесообразности удержании своих позиций. Так или иначе эксперты Aviarex Trading считают, что в скором времени мы увидим продолжающуюся повышенную активность на финансовых рынках.