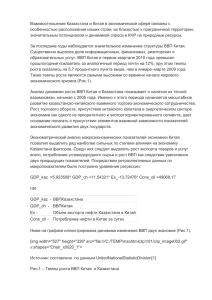

Центральная Азия: роль в перестройке мировых

реклама