Контролируемые операции: В

реклама

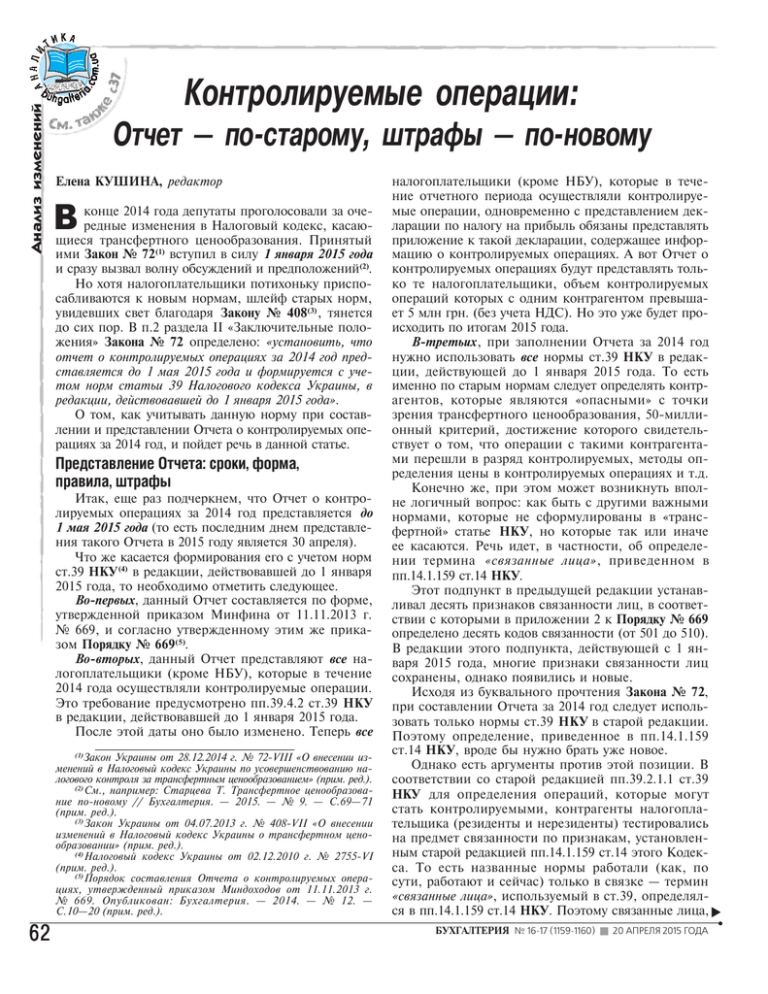

37 Анализ изменений Контролируемые операции: Отчет — по-старому, штрафы — по-новому Елена КУШИНА, редактор В конце 2014 года депутаты проголосовали за очередные изменения в Налоговый кодекс, касающиеся трансфертного ценообразования. Принятый ими Закон № 72(1) вступил в силу 1 января 2015 года и сразу вызвал волну обсуждений и предположений(2). Но хотя налогоплательщики потихоньку приспосабливаются к новым нормам, шлейф старых норм, увидевших свет благодаря Закону № 408(3) , тянется до сих пор. В п.2 раздела II «Заключительные положения» Закона № 72 определено: «установить, что отчет о контролируемых операциях за 2014 год представляется до 1 мая 2015 года и формируется с учетом норм статьи 39 Налогового кодекса Украины, в редакции, действовавшей до 1 января 2015 года». О том, как учитывать данную норму при составлении и представлении Отчета о контролируемых операциях за 2014 год, и пойдет речь в данной статье. Представление Отчета: сроки, форма, правила, штрафы Итак, еще раз подчеркнем, что Отчет о контролируемых операциях за 2014 год представляется до 1 мая 2015 года (то есть последним днем представления такого Отчета в 2015 году является 30 апреля). Что же касается формирования его с учетом норм ст.39 НКУ (4) в редакции, действовавшей до 1 января 2015 года, то необходимо отметить следующее. Во-первых, данный Отчет составляется по форме, утвержденной приказом Минфина от 11.11.2013 г. № 669, и согласно утвержденному этим же приказом Порядку № 669(5). Во-вторых, данный Отчет представляют все налогоплательщики (кроме НБУ), которые в течение 2014 года осуществляли контролируемые операции. Это требование предусмотрено пп.39.4.2 ст.39 НКУ в редакции, действовавшей до 1 января 2015 года. После этой даты оно было изменено. Теперь все (1) Закон Украины от 28.12.2014 г. № 72-VIII «О внесении изменений в Налоговый кодекс Украины по усовершенствованию налогового контроля за трансфертным ценообразованием» (прим. ред.). (2) См., например: Старцева Т. Трансфертное ценообразование по-новому // Бухгалтерия. — 2015. — № 9. — С.69—71 (прим. ред.). (3) Закон Украины от 04.07.2013 г. № 408-VII «О внесении изменений в Налоговый кодекс Украины о трансфертном ценообразовании» (прим. ред.). (4) Налоговый кодекс Украины от 02.12.2010 г. № 2755-VI (прим. ред.). (5) Порядок составления Отчета о контролируемых операциях, утвержденный приказом Миндоходов от 11.11.2013 г. № 669. Опубликован: Бухгалтерия. — 2014. — № 12. — C.10—20 (прим. ред.). 62 налогоплательщики (кроме НБУ), которые в течение отчетного периода осуществляли контролируемые операции, одновременно с представлением декларации по налогу на прибыль обязаны представлять приложение к такой декларации, содержащее информацию о контролируемых операциях. А вот Отчет о контролируемых операциях будут представлять только те налогоплательщики, объем контролируемых операций которых с одним контрагентом превышает 5 млн грн. (без учета НДС). Но это уже будет происходить по итогам 2015 года. В-третьих, при заполнении Отчета за 2014 год нужно использовать все нормы ст.39 НКУ в редакции, действующей до 1 января 2015 года. То есть именно по старым нормам следует определять контрагентов, которые являются «опасными» с точки зрения трансфертного ценообразования, 50-миллионный критерий, достижение которого свидетельствует о том, что операции с такими контрагентами перешли в разряд контролируемых, методы определения цены в контролируемых операциях и т.д. Конечно же, при этом может возникнуть вполне логичный вопрос: как быть с другими важными нормами, которые не сформулированы в «трансфертной» статье НКУ, но которые так или иначе ее касаются. Речь идет, в частности, об определении термина «связанные лица», приведенном в пп.14.1.159 ст.14 НКУ. Этот подпункт в предыдущей редакции устанавливал десять признаков связанности лиц, в соответствии с которыми в приложении 2 к Порядку № 669 определено десять кодов связанности (от 501 до 510). В редакции этого подпункта, действующей с 1 января 2015 года, многие признаки связанности лиц сохранены, однако появились и новые. Исходя из буквального прочтения Закона № 72, при составлении Отчета за 2014 год следует использовать только нормы ст.39 НКУ в старой редакции. Поэтому определение, приведенное в пп.14.1.159 ст.14 НКУ, вроде бы нужно брать уже новое. Однако есть аргументы против этой позиции. В соответствии со старой редакцией пп.39.2.1.1 ст.39 НКУ для определения операций, которые могут стать контролируемыми, контрагенты налогоплательщика (резиденты и нерезиденты) тестировались на предмет связанности по признакам, установленным старой редакцией пп.14.1.159 ст.14 этого Кодекса. То есть названные нормы работали (как, по сути, работают и сейчас) только в связке — термин «связанные лица», используемый в ст.39, определялся в пп.14.1.159 ст.14 НКУ. Поэтому связанные лица, БУХГАЛТЕРИЯ № 16-17 (1159-1160) 20 АПРЕЛЯ 2015 ГОДА упомянутые в ст.39, могут быть только такими, которые определены в пп.14.1.159 ст.14 с учетом тех редакций названных норм, которые действуют одновременно. А использование ст.39 в старой редакции и пп.14.1.159 ст.14 в новой редакции не является логичным (тем более что Отчет составляется за 2014 год — период действия всех норм в старой редакции). Такая же ситуация возникает, кстати, и с п.21 подраздела 10 раздела XX НКУ. С 1 января 2015 года он исключен, до этой даты он применялся при работе с нерезидентами, зарегистрированными в государствах (на территориях) с низконалоговой юрисдикцией. Однако то, что Отчет о контролируемых операциях составляется за 2014 год — отчетный период, в котором без каких-либо купюр действовал указанный пункт, — сводит, по мнению автора, на нет любые попытки его проигнорировать. А вот со штрафами за непредставление Отчета, представление его с опозданием или с «пропущенными» операциями ситуация совсем иная. В соответствии с п.120.3 ст.120 НКУ в редакции, действовавшей до 1 января 2015 года, непредставление налогоплательщиком Отчета о контролируемых операциях влекло за собой наложение штрафа в размере 5 процентов общей суммы контролируемых операций. При этом: ♦ никакие штрафы в части контролируемых операций, которые в представленном Отчете не нашли своего отражения, в Налоговом кодексе установлены не были. И хотя налоговики в ответе на вопрос 7 ОНК № 699(6) в редакции, действовавшей до 01.07.2014 г., утверждали, что по этим операциям якобы нужно было применять штраф в размере 5 процентов суммы неотраженной контролируемой операции, они уже передумали. Об этом свидетельствует, во-первых, отсутствие этого ответа в ОНК № 699 в действующей редакции, а, во-вторых, это прямо указано в письме ГФС от 23.03.2015 г. № 9853/7/99-99-22-01-02-17 (см. на с.37); ♦ ни о какой возможности особого («трансфертного») штрафования налогоплательщика, представившего Отчет с опозданием, в НКУ не было и речи. Хотя в ответе на вопрос 6 ОНК № 699 в редакции, действовавшей как до 01.07.2014 г., так и после этой даты, специалисты ГФС утверждали, что представление Отчета о контролируемых операциях с опозданием для целей применения штрафа в размере 5 процентов суммы всех отраженных в представленном с опозданием Отчете операций приравнивается к непредставлению такого Отчета. Что, конечно, является неправомерным. Зато в п.20 подраздела 10 раздела XX НКУ было установлено, что штрафные санкции за ошибки, допущенные при расчете «трансфертных» налого(6) Обобщающая налоговая консультация по отдельным вопросам применения норм налогового законодательства о трансфертном ценообразовании, утвержденная приказом Миндоходов от 22.11.2013 г. № 699 (в редакции приказа Миндоходов от 01.07.2014 г. № 368). Опубликована: Бухгалтерия. — 2014. — № 29. — C.9—15 (прим. ред.). БУХГАЛТЕРИЯ № 16-17 (1159-1160) 20 АПРЕЛЯ 2015 ГОДА вых обязательств (к тому же выявленные налоговым органом) за период с 1 сентября 2013 года по 31 декабря 2014 года, применяются в размере 1 грн. за каждое нарушение. Также было определено, что при самостоятельной корректировке налоговых обязательств в целях трансфертного ценообразования за этот же период штрафные санкции, предусмотренные ст.50 НКУ, не применяются. Хотя непредставление налогоплательщиком или представление с нарушением требований п.39.4 ст.39 Кодекса Отчета о контролируемых операциях либо в случае установления нарушений в ходе мониторинга такого Отчета и являлось основанием для проведения документальной внеплановой проверки (пп.78.1.15 ст.78 НКУ). На основании всех приведенных норм можно сделать следующие выводы: не стоит особо париться при составлении Отчета о контролируемых операциях, главное — представить его в сроки, указанные в Кодексе. Кстати, предельный срок представления Отчета за 2013 год (в нем отражались операции, осуществленные с 1 сентября 2013 года по 31 декабря 2013 года) был перенесен на 1 октября 2014 года (п.24 подраздела 10 раздела XX НКУ). После 1 января 2015 года в п.120.3 ст.120 НКУ установлены новые штрафы. Непредставление налогоплательщиком Отчета о контролируемых операциях либо невключение в такой Отчет информации обо всех осуществленных в течение отчетного периода контролируемых операциях влечет наложение штрафа в размере: ♦ 100 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, — в случае непредставления (несвоевременного представления) Отчета. По мнению автора, поскольку в данной норме идет речь об отчетном годе, нужно брать размер минимальной заработной платы того года, за который представляется Отчет; ♦ 5 процентов суммы контролируемых операций, незадекларированных в Отчете. При этом п.20 подраздела 10 раздела XX НКУ (о штрафе в размере 1 грн. за ошибки, допущенные с 1 сентября 2013 года по 31 декабря 2014 года) остался без изменений. Также сохранены те же основания для проведения документальной внеплановой проверки (пп.78.1.2, 78.1.15 ст.78 НКУ). Как видим, новыми штрафами покрыты все нештрафоопасные «прогалины», ранее благополучно наличествующие в названом пункте Кодекса. Поэтому актуальным сегодня является вопрос о том, какие штрафы (старые или новые) будут применяться в отношении Отчета о контролируемых операциях за 2014 год. По мнению налоговиков, изложенному в письме ГФС от 23.03.2015 г. № 9853/7/99-99-22-01-02-17, применяться будут новые штрафы. Эту позицию можно обосновать тем, что в Законе № 72 не установлены никакие переходные положения в части «штрафного» п.120.3 ст.120 или в части «проверочного» пп.78.1.15 ст.78 данного Кодекса. Переходные Приобрести издание www.blitz-press.com.ua Анализ изменений Контролируемые операции 63 Анализ изменений Контролируемые операции положения касаются лишь порядка, в соответствии с которым составляется Отчет, то есть ст.39 НКУ. А нарушать нормы Кодекса, связанные с непредставлением Отчета, представлением его позднее установленного срока или неотражением в нем некоторых контролируемых операций, налогоплательщик будет уже в 2015 году, то есть в период действия новых штрафов. Однако в п.20 подраздела 10 раздела XX НКУ попрежнему установлено, что штрафы за ошибки, допущенные при расчете «трансфертных» налоговых обязательств (к тому же выявленные налоговым органом) за период с 1 сентября 2013 года по 31 декабря 2014 года, применяются в размере 1 грн. за каждое нарушение. То есть получается, что и в 2015 году при представлении Отчета о контролируемых операциях за 2014 год не стоит нарушать сроки, зато нет смысла ограничиваться коротким списком отраженных в нем операций. Сам Отчет представляется в центральный орган ГФС по средствам электронной связи в электронной форме с соблюдением требований законодательства об электронном документообороте и электронной цифровой подписи. Это требование, сформулированное в пп.39.4.2 ст.39 НКУ в старой редакции, продублировано в п.1.2 раздела I Порядка № 669. Структура Отчета: пределы не обозначены Отчет состоит из заглавной и основной части, а также приложений и информации к приложениям. В заглавной части Отчета приводятся данные о налогоплательщике, который представляет этот Отчет. В основной части Отчета в таблице «Общие сведения о контролируемых операциях» налогоплательщик должен отразить данные о контрагентах, с которыми он осуществляет контролируемые операции, а по каждому контрагенту указать, какой была общая сумма всех операций, осуществляемых с этим контрагентом, а также сумма контролируемых операций в составе всех операций. Таблица содержит столько строк, сколько таких контрагентов у налогоплательщика. Приложения состоят из двух разделов «Сведения о лице, принимающее участие в контролируемых операциях» и «Сведения о контролируемых операциях». Они служат для раскрытия информации по каждому контрагенту, с которым налогоплательщик в течение отчетного периода осуществлял контролируемые операции. Количество приложений в Отчете соответствует количеству контрагентов — сторон контролируемых операций, а количество строк во втором разделе каждого приложения равно количеству контролируемых операций, осуществленных с тем или иным контрагентом. Информация о связанности лиц раскрывает данные о том, по каким критериям определяется связанность того или иного контрагента и налогоплательщика. Эта информация прилагается ко всем 64 приложениям, заполненным в разрезе тех контрагентов налогоплательщика, которые являются связанными лицами. Основная часть: печка, от которой танцует Отчет В основной части Отчета содержатся общие сведения о контролируемых операциях. И для того, чтобы заполнить таблицу этой части Отчета, налогоплательщик может осуществить следующие действия. Вначале нужно определить, проводились ли с 1 января 2014 года по 31 декабря этого же года операции с «опасными» (с точки зрения трансфертного ценообразования) контрагентами. Для этого всех контрагентов придется проверить на предмет их соответствия положениям пп.39.2.1.1— 39.2.1.2 ст.39 НКУ в редакции, действовавшей до 1 января 2015 года. Например, налогоплательщик в 2014 году продавал товары резидентам, стандартным плательщикам налога на прибыль и НДС. Один из резидентов, который является владельцем 25% доли в уставном капитале налогоплательщика, по результатам 2013 года был убыточным, другой резидент, 50% доли в уставном капитале которого принадлежит самому налогоплательщику, за 2013 год задекларировал прибыль. Контролируемыми операциями могут стать только операции с первым из резидентов. Причем, по мнению налоговиков, на отчетный период должна приходиться дата перехода права собственности на товар или дата составления акта о выполнении работ (предоставлении услуг) (см. ответ на вопрос 5 в ОНК № 699 и п.4.19 раздела IV Порядка № 669). Затем налогоплательщик должен выяснить, приобретают ли операции с «опасными» контрагентами статус контролируемых. Для этого по каждому из избранных контрагентов нужно подсчитать общую сумму операций по приобретению и продаже товаров (работ, услуг) (без НДС). Это делается для сравнения полученной суммы с критерием, установленным в пп.39.2.1.4 ст.39 НКУ в редакции, действовавшей до 1 января 2015 года. Согласно названному подпункту «операции, предусмотренные в подпунктах 30.2.1.1 и 39.2.1.2 этой статьи, признаются контролируемыми при условии, что общая сумма осуществленных операций налогоплательщика с каждым контрагентом равна или превышает 50 миллионов гривен (без учета налога на добавленную стоимость) за соответствующий календарный год». Обращаем внимание на то, что при определении стоимостного критерия: ♦ учитываются как операции по продаже, так и операции по приобретению (см., например, ответ на вопрос 4 в ОНК № 699); ♦ используются договорные цены (ответ на вопрос 3 в ОНК № 699); ♦ суммы кредита, депозита, возвратной финансовой помощи, дивидендов, инвестиций и т.п., то есть объемы операций, которые не являются опеБУХГАЛТЕРИЯ № 16-17 (1159-1160) 20 АПРЕЛЯ 2015 ГОДА рациями по купле-продаже, не учитываются. Это, наконец, признали и сами налоговики, что следует из ответа на вопрос 2 в ОНК № 699 в действующей редакции. Сама же таблица «Общие сведения о контролируемых операциях» основной части Отчета заполняется следующим образом. В графе 1 таблицы автоматически проставляется порядковый номер записи в таблице. Каждая запись соответствует одному контрагенту, а указываются они в произвольном порядке. В графах 2—4 приводятся наименование (Ф.И.О.) контрагента в контролируемой операции (так, как это указано в договоре), его код и статус (резидент — Р, нерезидент — Н). Таблица заполняется по следующему принципу: один контрагент — одна строка, поэтому в случае если с одним контрагентом осуществляется не одна операция, сведения о них все равно попадают в одну строку, соответствующую тому или иному контрагенту. Графа 5 в соответствии с п.3.5 раздела II Порядка № 669 нужна для отражения общей суммы операций, осуществленных налогоплательщиком с каждым из контрагентов в течение года (подчеркнем, что этот показатель никакой роли не играет). В графе 6 согласно пп.3.6 этого Порядка отражается сумма контролируемых операций, осуществленных налогоплательщиком с каждым из контрагентов в течение отчетного периода. Разумеется, что если осуществляется не одна контролируемая операция, то в графе отражается общая сумма таких операций, осуществленных с каждым из контрагентов. Конечно, последовательность действий для определения того, подпадает ли налогоплательщик под «трансфертное» прокрустово ложе, может быть самая разная. К примеру, можно сначала вспомнить, осуществлялись ли какие-то операции с лицами, имеющими опасные с точки зрения трансфертного ценообразования признаки. Если таких операций не было вообще, то на этом можно остановиться. Или, например, сперва имеет смысл определить, составлял ли общий объем операций в отчетном году в стоимостном выражении хоть с каким-то лицом сумму, которая равна или больше 50 млн грн. Если нет, то независимо от того, с кем осуществлялись операции, применять принципы трансфертного ценообразования и, соответственно, представлять Отчет налогоплательщику тоже не нужно. Приложение к Отчету: вспомнить все Приложение является неотъемлемой частью Отчета и заполняется отдельно по каждому контрагенту, принимающему участие в контролируемых операциях. Порядковый номер приложения должен совпадать с соответствующим этому контрагенту порядковым номером, указанным в графе 1 таблицы «Общие сведения о контролируемых операциях» основной части Отчета. Количество приложений БУХГАЛТЕРИЯ № 16-17 (1159-1160) 20 АПРЕЛЯ 2015 ГОДА должно быть равно последнему порядковому номеру лица — стороны контролируемых операций. Приложение содержит сведения о лице, принимающем участие в контролируемых операциях, и детальную информацию о контролируемых операциях, общая сумма которых отражена в той же строке графы 6 названной таблицы. В первом разделе приложения «Сведения о лице, принимающем участие в контролируемой операции» указываются реквизиты контрагента (наименование или Ф.И.О., местонахождение и т.п.). Некоторые из реквизитов отражаются в виде кодов, значение которых приведено в приложениях к Порядку № 669. Так, в строке «Код операции, отнесенной к контролируемой» указывается код в соответствии с приложением 1 к Порядку № 669, а в строке «Код связанности лица» — код из приложения 2 к этому же Порядку. Есть также реквизиты, которые заполняются на основе статистических классификаций. Следует обратить внимание на то, что Классификация стран мира, утвержденная приказом Госстата Украины от 05.09.2012 г. № 373, на которую содержится ссылка в пп.2 и 3 п.4.4 раздела II Порядка № 669, утратил силу. Вместо нее действует Классификация стран мира, утвержденная приказом Госстата Украины от 30.12.3013 г. № 426. Во втором разделе приложения размещена таблица «Сведения о контролируемых операциях». Как предусмотрено в п.4.5 раздела IV Порядка № 669, в этом разделе «указываются детализированные сведения» обо всех контролируемых операциях, проведенных с лицом, информацию о котором содержит первый раздел приложения. Графа 1 таблицы заполняется автоматически, поскольку в ней проставляется всего-навсего порядковый номер контролируемой операции. В графе 2 указывается код наименования операции в соответствии с приложением 3 к Порядку № 669. Графы 3—7 нужны для описания предмета контролируемой операции. Например, в графе 3 описывается предмет операции в соответствии с первичными документами, в графе 4 указывается код типа предмета операции в соответствии с приложением 4 к Порядку № 669. В графе 5 приводится код предмета операции по Государственному классификатору продукции и услуг, утвержденному приказом Государственного комитета Украины по вопросам технического регулирования от 11.10.2010 г. № 457. В графах 8 и 9 отражается дата и номер договора, в соответствии с которым осуществлялась контролируемая операция, а в графах 10—14 — некоторые ее особенности. В частности, в графе 10 указываются код стороны и название операции в соответствии с приложением 5 к Порядку № 669. Следует отметить, что это приложение называется «Код стороны и названия операции», а построено оно таким образом, что код стороны привязан к коду наименования операции из приложения 3 к указанноПриобрести издание www.blitz-press.com.ua Анализ изменений Контролируемые операции 65 Анализ изменений Контролируемые операции му Порядку. Например, если исполнялся агентский договор (код 001), то в графе 10, в зависимости от того, кем по договору является другая сторона контролируемой операции, проставляется: если это агент, то код 001, а если субъект, которого представляет агент, — код 002. По договору поручения (код 002) такими сторонами могут быть поверенный (код 003) и доверитель (код 004). Соответственно, если исполнялся договор комиссии (код 006), то указывается либо код 012 (если другой стороной контролируемой операции был комиссионер), либо 013 (если такой стороной был комитент). В графах 15—16 указывается одинаковая дата осуществления операции (дата перехода права собственности на товары или дата составления акта выполненных работ (предоставленных услуг)). Если операции осуществляются периодически, в этих графах приводятся даты начала и окончания операций. Графы 17—22 служат для отражения показателей, в соответствии с которыми определяется договорная стоимость контролируемой операции (без НДС). Суммарная договорная стоимость всех контролируемых операций с контрагентом, по которому заполняется приложение (графа 22), должна быть равна показателю графы 6 основной части Отчета. В следующих графах содержится квинтэссенция всего Отчета — информация об обычной цене, то есть цене, по которой контролируемая операция отражена в налоговом учете налогоплательщика. В графах 23—25 указываются: ♦ код основания для определения договорной цены в качестве обычной (приложение 6 к Порядку № 669); ♦ код (коды) метода определения цены в контролируемых операциях (приложение 7 к Порядку № 669); ♦ код источника информации для определения обычной цены (приложение 8 к Порядку № 669). Наконец, в графе 26 отражается обычная цена, на которую равняется налоговый учет (если договорная цена такая же, как обычная, этот показатель равен показателю, указанному в графе 17). Заполнение Отчета: все на своих местах На примере покажем, как заполняется Отчет о контролируемых операциях. В апреле 2014 года ООО «Десна», занимающееся торговлей автомобилями, увеличило уставный капитал, приняв в число участников ЧАО «Вершигора». При этом доля ЧАО «Вершигора» составила 25% уставного капитала ООО «Десна» (в стоимостном выражении — 4000000 грн.). В октябре 2014 года ООО «Десна» продало ЧАО «Вершигора» грузовые автомобили. Цена одного автомобиля составила 1200000 грн. (НДС — 200000 грн.). Всего было продано 50 автомобилей. Кроме того, ООО «Десна» арендовало нежилое помещение, принадлежащее ЧАО «Вершигора», под офис. Арендная плата за 5 месяцев 2014 года (с августа по декабрь) составила 180000 грн. (НДС — 30000 грн.). По состоянию на начало 2014 года ЧАО «Вершигора» являлось плательщиком фиксированного сельскохозяйственного налога. Далее приведен пример заполнения Отчета ООО «Десна» с учетом положений Порядка № 669. Образец. Заполнение Отчета о контролируемых операциях (фрагмент) Загальні відомості про контрольовані операції № з/п Повне найменування особи — сторони контрольованої операції Kод Статус особи Загальна сума операцій з контрагентом Загальна сума контрольованих операцій з контрагентом 1 2 3 4 5 6 1 Приватне акціонерне товариство «Вершигора» 22222222 Р 54150000 50150000 <…> Відомості про особу, яка бере участь у контрольованих операціях Повне найменування (П.І.Б.) Приватне акціонерне товариство «Вершигора» ___________________________________________________________________________ Назва країни, в якій зареєстрована особа Україна Kод країни Місцезнаходження (місце проживання) м.Бровари, пр.Перемоги, 15, офіс 17_________ Адреса, зазначена в договорі (контракті) м.Бровари, пр.Перемоги, 15, офіс № 17_________________ Kод 2 66 2 2 2 2 2 2 2 Kод операції, віднесеної до контрольованої Kод пов’язаності особи БУХГАЛТЕРИЯ № 16-17 (1159-1160) 8 0 4 0 2 1 5 0 1 20 АПРЕЛЯ 2015 ГОДА БУХГАЛТЕРИЯ № 16-17 (1159-1160) 20 АПРЕЛЯ 2015 ГОДА 0 20 2 1 3 Не житлове прим іщен ня, п лощ а 1 00 0 к в. м 6 8.2 0.1 2 2 9.1 0.4 2 5 0 0 6 0 0 7 9 0 1/08 / 15 2 01 4 2 4/10 / 34 2 01 4 8 дата 8 04 1 12 11 0 0 12 0 МАЗ 13 2 2 2 безпосередньо Х опосередковано відсоток володіння корпоративними правами: У разі заповнення коду 501 або 502 пов’язаності осіб Kод 15 з 16 по Д ата здійсн ен ня о перації 17 0 01/08/ 31/12/ 3 00 00 2014 2014 володіє платник 2 2 м іс. ш т. 19 2 UAN UAN 20 1 1 21 2 2 1 50 00 0 50000000 22 2 01 0 23 5 3 03 3 01 24 володіє особа, що бере участ ть у контрольованій операції 2 5 50 18 4 08 4 04 25 Х 3 00 00 1100000 26 Ц іна (таK од K од риф ) K од джеме за о дипідрел а то ду ницю стави З вивизн а- інф орЗ ага льО ди- K од K урс виміру для чайн а ченн я мації на сум а K іль- ниця ва- ва(без визціна за для ціни у о перації ПД В) кіст ь вимі- лю- люна ння о дико нт- визн а(без ти ти ру (у ціни ницю рол ьо - ченн я ПД В) валю ті звизвиван ій дого чайо пе- чайн ої во ру / но ю ціни рації ко нтракту ) Мін ський авто - 26/10/ 26/10/ 1000000 мобіль- 2014 2014 ний завод 14 Виробник пре дме та о перації (за на явно сті у то варосу провідних та ко ме рційн их док уме нтах ) Інформація про пов’язаність осіб 0 29 0 18 10 K од країни K од по хо дсто же ння рон и пре до пеме та рації о пе№ рації То рго вел ьна марк а пре дме та о перації (за У мо ви на явпо ставк и но сті у (Ін ко - то вате рм с) росу провідних та ко ме рційн их док уме нтах ) Приобрести издание www.blitz-press.com.ua Анализ изменений Из Отчета, представленного ООО «Десна», видно, что операция по продаже товаров и операция оперативной аренды признаны контролируемыми. Однако обычная цена отличается от договорной цены только по договору продажи автомобилей. 3 2 1 4 3 Авто мо біль ван тажн ий МАЗ -63 12 08 -0 20 0 10 ко д по сл уги згідко д за но з Д ержавко д K лако д ним типу пре д- кл асифі- то вару сифіме та ка тором за У KТ ка цією зовЗ ЕД о пе- про дукніш ції та рації ньо по сл уг ек он омічних по сл уг Д оговір (ко нтракт) Повне найменування (П. І. Б.) особи, що є стороною контрольованої операції Приватне акціонерне товариство «Вершигора» 0 09 1 <…> 2 1 K од на й№ ме ну з/п ван ня о пео пис рації пре дм ета о перації Предм ет к он тро льова но ї о пе рації Відомості про контрольовані операції Контролируемые операции 67