Проблемы оценки в целях кредитования

реклама

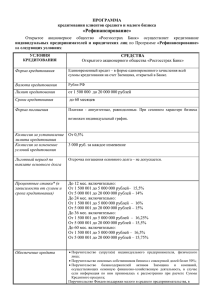

Оценка для целей кредитования: состояние и проблемы Р.К. Ромашкина к.э.н., доцент кафедры банковского дела НГУЭУ– НИНХ По мере развития ипотеки и других видов кредитования, все большую актуальность приобретает такое направление оценочной деятельности как оценка залога. Независимая оценка стоимости залога создает основу для дальнейшего взаимодействия кредитора и заемщика и сейчас, как правило, является обязательной для подавляющего большинства кредитных организаций. Определение рыночной стоимости залогового имущества необходимо для установления максимального размера кредита по данному залогу, а также предотвращения разногласий при обращении взыскания на предмет залога. В зарубежной практике оценочной деятельности оценка в целях кредитования является самым востребованным направлением оценочных услуг. Состояние оценки для целей кредитования Актуальность данного направления оценочной деятельности в настоящее время отмечают данные рейтинга оценочных компаний России за 2010 г. По результатам рейтинга, наиболее емким сегментом по-прежнему остается оценка недвижимости, на его долю в 2010 году пришлось 41% всех доходов оценочных компаний – участников рейтинга (диаграмма 1). Диаграмма 1. Распределение выручки участников рейтинга по видам оценки в 2010 г. Источник: «Эксперт РА» В 2010 году потребность в оценке чаще всего возникала в целях определения стоимости залогового имущества, кредитования, а также аренды. На долю услуг для обеспечения этих целей приходится 47% суммарных доходов оценщиков (Диаграмма 2). Диаграмма 2. Распределение выручки участников рейтинга по целям оценки в 2010 г. Источник: «Эксперт РА» В 2010г по сравнению с данными рейтинга оценочных компаний за 2009г доля оценочных услуг для целей залога, кредитования, аренды и страхования в выручке компаний выросла почти на 30% (в 2009г доля этого сегмента оценки составляла 36,24%). Увеличение спроса на оценочные услуги в целях кредитования в 2010 году по мнению аналитиков «Эксперт РА» вызвано следующими обстоятельствами. 1. Оживление строительного бизнеса и спроса на недвижимость. Вследствие этого наиболее активный интерес к оценочным услугам проявили компании строительного и девелоперского сектора и структуры государственного управления. Доля оценки недвижимости и инвестиционных проектов составила по данным рейтинга половину выручки оценочных компаний в 2010г (49%). По результатам рейтинга оценочных компаний за 2009 год доля этого сектора оценки составляла 43% (оценка недвижимости – 38%, оценка инвестиционных проектов – 5%). 2. Возвращение к реализации замороженных строительных объектов. Вместе с этим у новых или старых собственников возникает необходимость в определении стоимости незавершенного строительства, стоимости его достройки и обоснования величины кредитного финансирования. 3. Спрос на оценку был связан с отсутствием у банков в 2010 году проблем с ликвидностью и появлением проблем с формированием кредитного портфеля. Д. Слуцкий считает, что «снижение ставок по кредитам, упрощение процедуры рассмотрения заявок, повышение лимитов кредитования повлекли за собой спрос на оценку рыночной стоимости объектов залогов со стороны юридических лиц. В свою очередь, появление новых кредитных продуктов, таких как ломбардное кредитование под залог имеющейся недвижимости, дало увеличение спроса на оценку со стороны физических лиц». 4. Потребность в оценке и стоимостном консультировании у банков возникала при переходе кредитов в разряд проблемных. «От оценщика требуется более глубокий анализ оцениваемого предприятия. Нужна не только оценка активов, но и прогноз возможности восстановления платежеспособности предприятия, оценка прав требования по кредитным договорам и так далее», — поясняет генеральный директор фирмы «Лаборатория независимой оценки “Болари”» Л. Гусь. Проблемы оценки в целях кредитования Специфика оценки имущества в целях кредитования вызвана в большей мере сложностью оценки залога. Оценка стоимости залогового имущества, несмотря на множество написанных по этой теме работ и принятых банками инструкций и рекомендаций, до сих пор не имеет единого методического инструментария и вызывает много споров. Во-первых, сложность оценки стоимости залогового имущества обусловлена участием в процессе кредитования под залог трёх сторон: банка, заемщика и оценщика. Для адекватного проведения работ по определению стоимости оценщику необходимо знать особенности кредитного процесса, понимать роль оценки в снижении кредитных рисков банка, а также учитывать влияние тарифов на оценку на общую стоимость привлечения заемных средств для заемщика. Необходимо также отметить особое значение независимости оценщика, так как две других стороны (банк и заемщик) всегда совершенно объективно заинтересованы в разнонаправленных результатах оценки залога и неверная оценка может привести как к потерям для банка, так и к излишним расходам по кредитованию для заемщика. Во-вторых, трудности оценки залога связаны с отсутствием единства в понимании вида стоимости, определяемого для данной цели оценки. Сегодня понятие «залоговая стоимость» неоднозначно воспринимается как в рамках российского законодательства, так и в существующей практике кредитования. В связи с тем, что в российском законодательстве понятие «залоговая стоимость» четко не прописано, основным источником информации о понятии и порядке исчисления залоговой стоимости являются банковские инструкции залоговых подразделений, а также методики оценочных компаний. При этом методики расчета залоговой стоимости могут существенно различаться, хотя все опираются либо на рыночную стоимость, либо на ликвидационную стоимость. Все это приводит к тому, что амплитуда колебания залоговой стоимости одного и того же имущества в различных банках может достигать 20% от его стоимости в зависимости от политики, проводимой коммерческим банком. В-третьих, как правило, банки не доверяют результатам оценки залога, проведенной оценочными компаниями, не аккредитованными у них, и требуют проведения повторной экспертизы стоимости имущества, передаваемого в залог. Банки, как правило, устанавливают собственные жесткие требования и ограничивают перечень рекомендуемых оценочных компаний, чьи отчеты об оценке рыночной стоимости соответствующего имущества они принимают. Можно предположить, что в таких условиях оценщики в некоторых случаях могут определять величину стоимости залога, более удобную банку, нежели клиенту-заемщику. В- четвертых, современный финансовый кризис привел к возрастанию и усложнению рисков, связанных с оценкой залогового имущества. Вызванное кризисом значительное изменение стоимости недвижимости, машин и оборудования, других залоговых активов привели к уменьшению размера обеспечения выданных кредитов, что, в свою очередь, обусловило необходимость переоценки залоговых активов и приведения в соответствие стоимости обеспечения и сумм выданных кредитов. В – пятых, сложность оценки в целях кредитования связана с тем, что предметом залога при кредитовании может быть любое имущество (за исключением имущества, изъятого из оборота), которое в соответствии с законодательством России может быть отчуждено залогодателем, а также ценные бумаги и имущественные права, кроме требований, неразрывно связанных с личностью кредитора. Кредитор-залогодержатель приобретает право обращения взыскания на предмет залога, если в момент наступления срока исполнения обязательства, обеспеченного залогом, оно не будет исполнено. По словам респондентов, принявших участие в опросе АССА (The Association of Chartered Certified Accountants), в России охотнее всего в качестве обеспечения в последнее время банки соглашались на залог недвижимости – об этом заявили 35% всех опрошенных, на залог оборудования – 23%, на залог земельных участков – 14% (диаграмма 3). Наименее желательные, с точки зрения кредитных организаций, предметы залога – товар в обороте и сырье на складе. Диаграмма 3. Предпочтения банков при выборе предмета залога при кредитовании Источник: Данные опроса АССА в России по заказу журнала «Финансовый директор» Таким образом, в целях кредитования чаще всего может производиться: оценка стоимости недвижимости; оценка стоимости земельных участков; оценка стоимости машин и оборудования; оценка стоимости ценных бумаг; оценка товаров в обороте и сырья на складе. Также может осуществляться и оценка стоимости имущественных комплексов. Данные сегменты оценки, хотя и опираются на общепринятые принципы, технологию, подходы и методы оценки, имеют свою специфику, касающуюся многих аспектов оценки, что создает дополнительные проблемы и требования к оценке в целях кредитования. В – шестых, при оценке стоимости залогового имущества при кредитовании оценщику необходимо рассматривать его как «объект требования» и учитывать специфические риски, которые берет на себя банк, включая данное имущество в состав своего залогового портфеля. За счет заложенного имущества залогодержатель вправе удовлетворить свои требования в полном объеме, определяемом к моменту фактического удовлетворения (включая проценты, убытки, причиненные просрочкой исполнения, неустойку, издержки по содержанию заложенного имущества, а также судебные расходы, связанные с осуществлением требования, обеспеченного залогом). Стоимостное выражение рисков, которые на себя принимает банк при залоге, представлено залоговым дисконтом (ставкой дисконтирования) (таблица 1). Таблица 1. Размер залогового дисконта в разрезе видов залогового имущества При этом уровень информированности, порядок и сроки реализации, необходимые для расчета залогового дисконта, могут отличаться от общепринятых нормативов для данного вида имущества, так как каждый залоговый объект является уникальным. В-седьмых, при оценке для целей кредитования преимущество отдаётся сравнительному подходу - в процессе оценки анализируются данные о сделках и предложения о продажах аналогичных объектов, в цены вносятся необходимые корректировки. Для расчета залоговой стоимости имущества основное значение имеет определение скидки на торг и методов расчета корректировок. Единственным ограничением применения сравнительного подхода при оценке в этих целях является наличие активного рынка продажи для объекта оценки, для которого имеется достаточное количество сделок для подбора объектов-аналогов. Заключение. Оценка в целях кредитования под залог является одной из самых востребованных услуг на рынке. Оценочные компании сотрудничают с крупными банками, выступая консультантами банков по определению рыночной и ликвидационной стоимости залогового обеспечения. Оценка закладываемого в качестве обеспечения кредита имущества должна быть объективной и соотносимой с рыночной стоимостью данного имущества. Для этого необходима выработка единой нормативно-методической базы в данной отрасли с учетом международного опыта такой оценки. Литература 1. Оценка для целей залога: теория, практика, рекомендации / М. А. Федотова [и др.]. – М. : Финансы и статистика, 2008. – 380 с. 2. Методические рекомендации «Оценка имущественных активов для целей залога». Рекомендованы к применению решением Комитета Ассоциации Российских Банков по оценочной деятельности (Протокол от 25 ноября 2011 г.) 3. http:// www.cbr.ru 4. http:// www.bankir.ru 5. http://www.raexpert.ru/ratings/appraising_potential /2010 6. http://www.ocenchik.ru/docs/497.html 7. http://www.fd.ru 8. http:// www.avenue.siberia.net/k-ipotek.php?d=ipoteka_0.htm