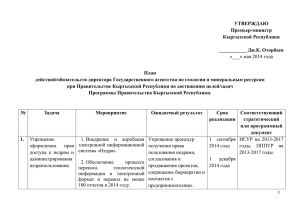

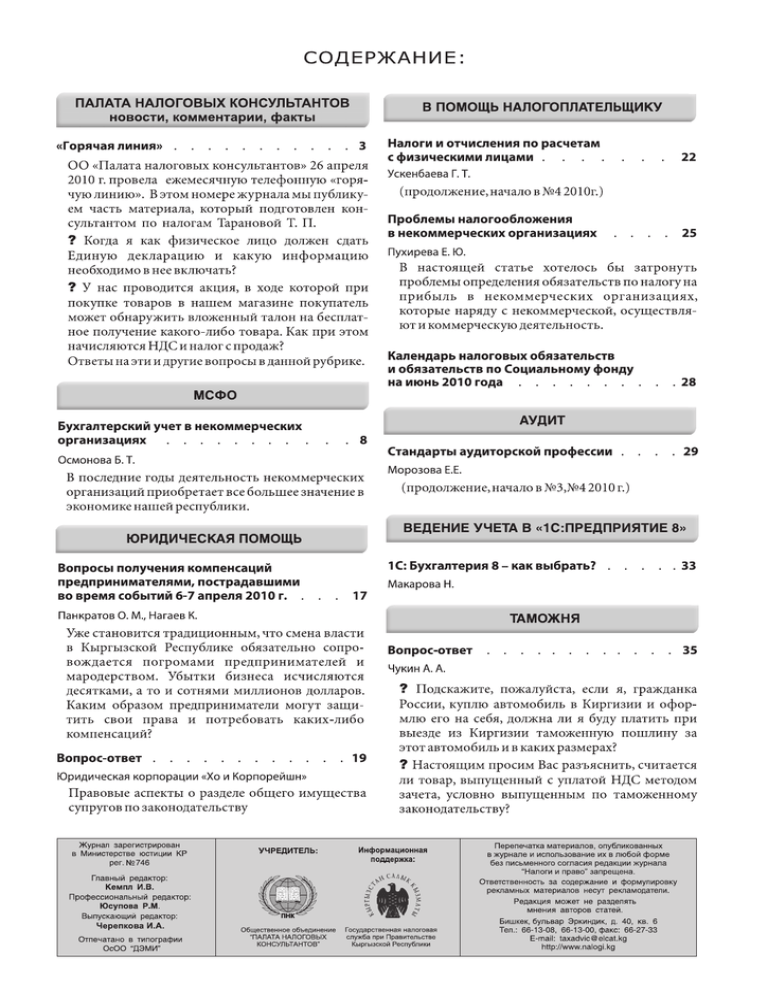

Архив журнала

реклама