11.9. СОБСТВЕННЫЙ КАПИТАЛ И ОБОСНОВАНИЕ ЕГО ЦЕНЫ

реклама

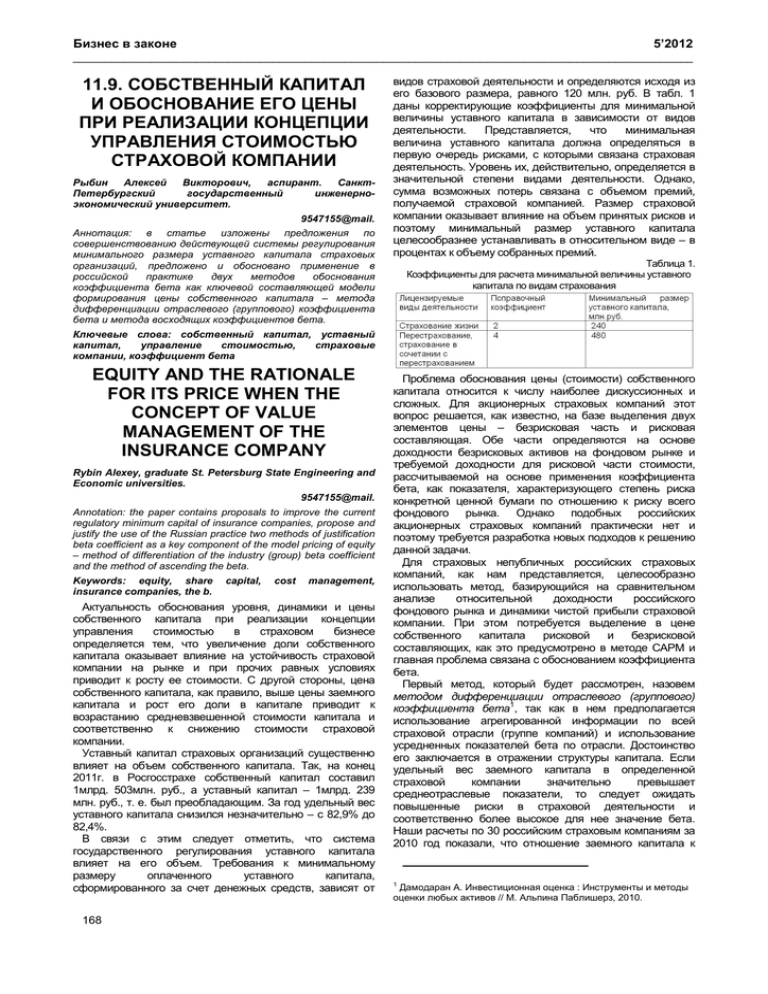

Бизнес в законе 5’2012 ________________________________________________________________________________________________ 11.9. СОБСТВЕННЫЙ КАПИТАЛ И ОБОСНОВАНИЕ ЕГО ЦЕНЫ ПРИ РЕАЛИЗАЦИИ КОНЦЕПЦИИ УПРАВЛЕНИЯ СТОИМОСТЬЮ СТРАХОВОЙ КОМПАНИИ Рыбин Алексей Викторович, аспирант. СанктПетербургский государственный инженерноэкономический университет. 9547155@mail. Аннотация: в статье изложены предложения по совершенствованию действующей системы регулирования минимального размера уставного капитала страховых организаций, предложено и обосновано применение в российской практике двух методов обоснования коэффициента бета как ключевой составляющей модели формирования цены собственного капитала – метода дифференциации отраслевого (группового) коэффициента бета и метода восходящих коэффициентов бета. видов страховой деятельности и определяются исходя из его базового размера, равного 120 млн. руб. В табл. 1 даны корректирующие коэффициенты для минимальной величины уставного капитала в зависимости от видов деятельности. Представляется, что минимальная величина уставного капитала должна определяться в первую очередь рисками, с которыми связана страховая деятельность. Уровень их, действительно, определяется в значительной степени видами деятельности. Однако, сумма возможных потерь связана с объемом премий, получаемой страховой компанией. Размер страховой компании оказывает влияние на объем принятых рисков и поэтому минимальный размер уставного капитала целесообразнее устанавливать в относительном виде – в процентах к объему собранных премий. Таблица 1. Коэффициенты для расчета минимальной величины уставного капитала по видам страхования Ключевые слова: собственный капитал, уставный капитал, управление стоимостью, страховые компании, коэффициент бета EQUITY AND THE RATIONALE FOR ITS PRICE WHEN THE CONCEPT OF VALUE MANAGEMENT OF THE INSURANCE COMPANY Rybin Alexey, graduate St. Petersburg State Engineering and Economic universities. 9547155@mail. Annotation: the paper contains proposals to improve the current regulatory minimum capital of insurance companies, propose and justify the use of the Russian practice two methods of justification beta coefficient as a key component of the model pricing of equity – method of differentiation of the industry (group) beta coefficient and the method of ascending the beta. Keywords: equity, share insurance companies, the b. capital, cost management, Актуальность обоснования уровня, динамики и цены собственного капитала при реализации концепции управления стоимостью в страховом бизнесе определяется тем, что увеличение доли собственного капитала оказывает влияние на устойчивость страховой компании на рынке и при прочих равных условиях приводит к росту ее стоимости. С другой стороны, цена собственного капитала, как правило, выше цены заемного капитала и рост его доли в капитале приводит к возрастанию средневзвешенной стоимости капитала и соответственно к снижению стоимости страховой компании. Уставный капитал страховых организаций существенно влияет на объем собственного капитала. Так, на конец 2011г. в Росгосстрахе собственный капитал составил 1млрд. 503млн. руб., а уставный капитал – 1млрд. 239 млн. руб., т. е. был преобладающим. За год удельный вес уставного капитала снизился незначительно – с 82,9% до 82,4%. В связи с этим следует отметить, что система государственного регулирования уставного капитала влияет на его объем. Требования к минимальному размеру оплаченного уставного капитала, сформированного за счет денежных средств, зависят от 168 Проблема обоснования цены (стоимости) собственного капитала относится к числу наиболее дискуссионных и сложных. Для акционерных страховых компаний этот вопрос решается, как известно, на базе выделения двух элементов цены – безрисковая часть и рисковая составляющая. Обе части определяются на основе доходности безрисковых активов на фондовом рынке и требуемой доходности для рисковой части стоимости, рассчитываемой на основе применения коэффициента бета, как показателя, характеризующего степень риска конкретной ценной бумаги по отношению к риску всего фондового рынка. Однако подобных российских акционерных страховых компаний практически нет и поэтому требуется разработка новых подходов к решению данной задачи. Для страховых непубличных российских страховых компаний, как нам представляется, целесообразно использовать метод, базирующийся на сравнительном анализе относительной доходности российского фондового рынка и динамики чистой прибыли страховой компании. При этом потребуется выделение в цене собственного капитала рисковой и безрисковой составляющих, как это предусмотрено в методе САРМ и главная проблема связана с обоснованием коэффициента бета. Первый метод, который будет рассмотрен, назовем методом дифференциации отраслевого (группового) 1 коэффициента бета , так как в нем предполагается использование агрегированной информации по всей страховой отрасли (группе компаний) и использование усредненных показателей бета по отрасли. Достоинство его заключается в отражении структуры капитала. Если удельный вес заемного капитала в определенной страховой компании значительно превышает среднеотраслевые показатели, то следует ожидать повышенные риски в страховой деятельности и соответственно более высокое для нее значение бета. Наши расчеты по 30 российским страховым компаниям за 2010 год показали, что отношение заемного капитала к 1 Дамодаран А. Инвестиционная оценка : Инструменты и методы оценки любых активов // М. Альпина Паблишерз, 2010. Рыбин А. В. СОБСТВЕННЫЙ КАПИТАЛ ПРИ РЕАЛИЗАЦИИ КОНЦЕПЦИИ УПРАВЛЕНИЯ СТОИМОСТЬЮ СТРАХОВОЙ КОМПАНИИ ________________________________________________________________________________________________ собственному значительно колеблется – от 0,3 до 7,2. При этом среднее значение этого показателя по всем обследуемым компаниям составило 3,15. Таким образом, структура капитала должна оказывать существенное влияние на стоимость страховых компаний. Отраслевой метод достаточно сложен и его реализация осуществляется поэтапно. В начале определяется среднеотраслевой рычаговый коэффициент бета. Он называется так, поскольку ориентируется на среднюю по отрасли структуру капитала. Расчеты производятся на основе корреляционного уравнения: ∆ дск = а + β ∆ дфр (1), где: ∆ дск – годовой прирост доходности группы страховых компаний; а – расчетный параметр корреляционного уравнения; βио –рычаговый коэффициент бета; ∆ дфр –годовой прирост фондового рынка. компания является менее рискованной, чем фондовый рынок, так как бета коэффициент меньше 1. Вместе с тем, только по 12 страховым компаниям из 30 нам удалось рассчитать надежные коэффициенты бета. В связи с этим была исследована возможность использования второго метода, основанного на корреляционном соотношении (1), на базе применения отчетных поквартальных данных отдельной страховой компании и биржевых поквартальных данных по ММВБ. Этот метод был назван А. Дамодараном «восходящие коэффициенты бета». Таблица 2. Динамика поквартальной динамики чистой прибыли компании «ИНГОССТРАХ» доходности фондового рынка за 2007- 2011гг. Затем определяется безрычаговый коэффициент бета (βб) для отрасли страхования или для группы страховых компаний по формуле: βб = βио ⁄ [1 + ( 1- Н )* Кдсо ], где: βио – среднеотраслевой рычаговый коэффициент бета; Кдсо – среднеотраслевой или среднегрупповой коэффициент «долг ⁄ собственный капитал». На завершающем этапе коэффициента бета определяется по отдельной компании с учетом целевого коэффициента «долг ⁄ собственный капитал». Расчетная 2 формула Р. Хамады имеет следующий вид: βи = βб * [1 + ( 1- н )* Кдс ] ( 1 ), где: βи – рыночный рычаговый коэффициент бета отдельной страховой компании; βб – безрычаговый коэффициент бета для отрасли страхования; н – ставка налога на прибыль; Кдс – целевой коэффициент «долг ⁄ собственный капитал» для страховой компании. В приведенном соотношении используется укрупненный безрычаговый коэффициент бета, характерный для отрасли страхования или группы страховых компаний в целом. Интересно также, что для оценки коэффициента бета применяется не действующее, а целевое для компании соотношение долга и собственного капитала. Вопрос о целевой структуре капитала остается нерешенной в научном плане для страховых компаний и в связи с этим в расчетах используется прогнозируемая структура капитала. Стоит также отметить, что при увеличении страховых резервов и соответственно заемного капитала (долга) снижается налогооблагаемая прибыль страховой компании и в результате действия налогового щита риск уменьшается. Именно это обстоятельство учитывается в представленной выше формуле. Показатели отдельных страховых компаний отличались значительной волотильностью и наличием значительных неестественных приростов чистой прибыли по отдельным кварталам. Например, по компании «РЕСО-ГАРАНТИЯ» в двух кварталах он превысил1500%. После исключения «выбросов» из исходных данных коэффициент бета составил 0,89, что соответствует нормальному уровню (прежде он был равен 32). Следовательно, доходность «РЕСО-ГАРАНТИИ» не превосходит среднюю рыночную доходность (рост индекса ММВБ) и, соответственно, 2 Теплова Т.В., Григорьева Т.И. Ситуационный финансовый анализ// М. ГУ ВШЭ, 2006 В табл.2 представлены исходные данные для определения параметра бета по страховой компании «ИНГОССТРАХ». Коэффициент бета для страховой компании «ИНГОССТРАХ» составил 1,39, а R-квадрат – 0,83. Аналогичный показатель для компании «РОСНО» составил 2,1. Можно сделать предварительный вывод о применимости и эффективности данного метода при определении бета для крупных страховых организаций. Реализация данного подхода при расчете коэффициента бета для страховых компаний связана с рядом трудностей. Во-первых, с недостаточным количеством данных для проведения статистической оценки и выявления связи между признаками. Во-вторых, с большим разбросом данных, отличающихся от средней величины внутри каждой отдельной страховой компании, которые приходится исключать и проводить выборку. В данном случае целесообразно ввести некий диапазон пределов колебаний темпов прироста, значения которых будут учитываться при расчете коэффициента бета. В связи с этим произойдет усреднение итогового значения показателя бета и его приближение к объективным значениям. В-третьих, на прибыль компании, как и на любой другой признак – результат всегда оказывают влияние сразу несколько признаков – факторов, и поэтому зависимость не всегда может быть линейной, что и объясняет иногда слабую связь между динамикой чистой прибыли страховых компаний и индекса ММВБ. В-четвертых, модель расчета рычагового и безрычагового коэффициентов бета составлялась западными учеными и соответственно ориентирована в большей степени на зарубежный рынок, где доля или 169 Бизнес в законе 5’2012 ________________________________________________________________________________________________ удельный весь страховых компаний является достаточно весомой, так как зарубежные страховые компании имеют огромные капиталы и котируясь на бирже влияют на значение соответствующих индексов. Коэффициент бета измеряет систематический риск, в то время как частный владелец страховой компании может владеть ею единолично, или иметь в собственности другие объекты. Только путем использования комплекса методов можно надежно обосновать цену собственного капитала страховой компании. Цена собственного капитала должна учитывать также возможность неплатежеспособности (банкротства) страховщиков. Для отражения этого фактора можно использовать рейтинговую оценку российских страховых компаний по методике «Эксперт РА», учитывающую уровень платежеспособности и финансовой устойчивости. Рейтинговые классы изменяются от высших А1, А2,А3,В1,В2,В3,С, до низшего D. Статистических данных о банкротстве российских страховых компаний по классам пока нет, но в дальнейшем их можно будет использовать, как это делается за рубежом. В странах ЕС за трехлетний период разорилось 2,2% компаний, имеющих рейтинг В и 3 ниже . Определяя требуемую доходность инвестиций в собственный капитал страховых компаний, следует учитывать страновой риск инвестирования в России. При инвестировании в страховой бизнес следует принимать во внимание не только такие общегосударственные факторы риска, как централизация политической системы и президентской власти, слабость общественных институтов, но и факторы риска финансовой системы, к которым можно отнести: - несоблюдение в ряде случаев законодательства и требований, связанных с государственным регулированием, в том числе страховой деятельности; - концентрация структуры экономики, фондового и страхового рынков; - слабость и недостаточная развитость банковской и страховой систем. На основе полученных данных по корреляционным соотношениям были рассчитаны надежные показатели бета и определена стоимость по четырем страховым компаниям. После расчета стоимости были получены результаты, представленные в табл.3. Таблица 3. Соотношение собственного капитала и стоимости страховых компаний в 2010 году. По 1-ой и 3-ей компании стоимость превышает собственный капитал. В связи с этим перед ними стоит задача по реализации потенциальных источников увеличения стоимости. С другой стороны, для 2-ой и 3-ей компаний требуется изучить причины возможных завышенных оценок собственного капитала на основе создания новой системы управления, направленной на рост стоимости компании. 3 Страхование: учебник / под ред. Т.А.Федоровой. – 3-е изд., перераб. и доп. // М.: Магистр, 2008. 170 Для реализации концепции ценностно-ориентированного менеджмента в страховом бизнесе требуется изменение методики формирования страховых тарифов. Сейчас она ориентируется прежде всего на обеспечение сбалансированности страховых взносов и выплат. Между тем стоимость страховой компании формируется на базе учета объема и цен собственного и заемного капиталов. Следовательно, для отражения факторов стоимости в планировании, прогнозировании и учете финансовых результатов страховой компании требуется, чтобы страховые тарифы были сформированы на основе отражения объема и цен собственного и заемного капиталов. Список литературы: 1. Гилева О.Ю. Обзор конкурентноспособности страховых компаний России // Дискуссия. 2010. № 6. С. 11-13. 2. Дамодаран А. Инвестиционная оценка : Инструменты и методы оценки любых активов // М. Альпина Паблишерз, 2010. 3. Страхование: учебник / под ред. Т.А.Федоровой. – 3-е изд., перераб. и доп. // М.: Магистр, 2008. 4. Теплова Т.В., Григорьева Т.И. Ситуационный финансовый анализ// М. ГУ ВШЭ, 2006. Reference list: 1. Gileva O. Overview of competitive insurance companies in Russia / / Discussion. 2010. № 6. Pp. 11-13. 2. Damodaran A. Investment Valuation: Tools and techniques for the evaluation of any assets / / M. Alpina Publishers, 2010. 3. Insurance: the textbook / ed. T.A.Fedorovoy. – 3rd ed., Rev. and add. / / M: Master, 2008. 4. Teplov T.V., T.I. Grigorieva Situational financial analysis / / M. HSE, 2006. РЕЦЕНЗИЯ на статью Рыбина А. В. «Собственный капитал и обоснование его цены при реализации концепции управления стоимостью страховой компании» Концепция управления стоимостью страховыми организациями является принципиально новой для российских страховых компаний. При этом проблема обоснования цены капитала, в том числе собственного, относится к числу наиболее актуальных и сложных. В статье содержаться предложения по совершенствованию действующей системы регулирования минимального размера уставного капитала страховых организаций, предложено и обосновано применение в российской практике страхового бизнеса двух методов обоснования коэффициента бета как ключевой составляющей модели формирования цены собственного капитала – метода дифференциации отраслевого (группового) коэффициента бета и метода восходящих коэффициентов бета. Представляет интерес также предложение о целесообразности и метода учета странового риска при оценке стоимости собственного капитала. Автором выполнены экспериментальные расчеты стоимости собственного капитала по 30 ведущим страховым компаниям, которые подтвердили необходимость использования комплекса методов длят решения данной сложной задачи. Исключительный интерес представляют содержащиеся в статье рекомендации о коренном изменении применяемой методики обоснования тарифов в рисковых видах страхования при реализации концепции управления стоимостью, связанные с обоснованной оценкой стоимости собственного капитала по отдельным видам страхования. Статья является актуальной, содержит новые научные результаты и может быть рекомендована к печати. Заведующая кафедрой финансов и кредита Санкт-Петербургского государственного Университета водных коммуникаций Д.э.н., профессор Скобелева И. П.