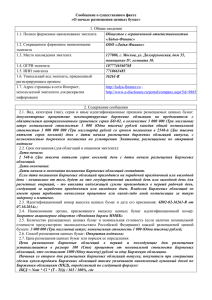

РЕШЕНИЕ О ВЫПУСКЕ ЦЕННЫХ БУМАГ ПЕРВАЯ ЧАСТЬ

реклама