Введение в МСФО. МСФО (IAS) 23 «Затраты по - DipIFR-rus

реклама

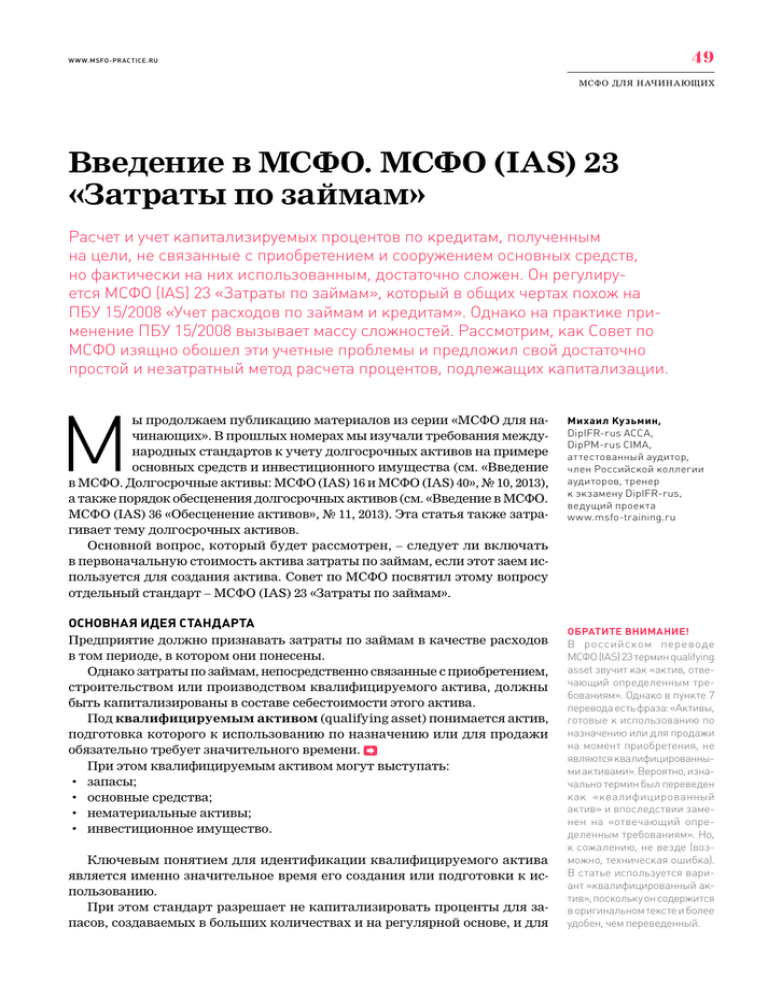

49 w w w.msfo-practice.ru мсфо д ля начинающих Введение в МСФО. МСФО (IAS) 23 «Затраты по займам» Расчет и учет капитализируемых процентов по кредитам, полученным на цели, не связанные с приобретением и сооружением основных средств, но фактически на них использованным, достаточно сложен. Он регулируется МСФО (IAS) 23 «Затраты по займам», который в общих чертах похож на ПБУ 15/2008 «Учет расходов по займам и кредитам». Однако на практике применение ПБУ 15/2008 вызывает массу сложностей. Рассмотрим, как Совет по МСФО изящно обошел эти учетные проблемы и предложил свой достаточно простой и незатратный метод расчета процентов, подлежащих капитализации. М ы продолжаем публикацию материалов из серии «МСФО для начинающих». В прошлых номерах мы изучали требования международных стандартов к учету долгосрочных активов на примере основных средств и инвестиционного имущества (см. «Введение в МСФО. Долгосрочные активы: МСФО (IAS) 16 и МСФО (IAS) 40», № 10, 2013), а также порядок обесценения долгосрочных активов (см. «Введение в МСФО. МСФО (IAS) 36 «Обесценение активов», № 11, 2013). Эта статья также затрагивает тему долгосрочных активов. Основной вопрос, который будет рассмотрен, – следует ли включать в первоначальную стоимость актива затраты по займам, если этот заем используется для создания актива. Совет по МСФО посвятил этому вопросу отдельный стандарт – МСФО (IAS) 23 «Затраты по займам». Основная идея стандарта Предприятие должно признавать затраты по займам в качестве расходов в том периоде, в котором они понесены. Однако затраты по займам, непосредственно связанные с приобретением, строительством или производством квалифицируемого актива, должны быть капитализированы в составе себестоимости этого актива. Под квалифицируемым активом (qualifying asset) понимается актив, подготовка которого к использованию по назначению или для продажи обязательно требует значительного времени. При этом квалифицируемым активом могут выступать: • запасы; • основные средства; • нематериальные активы; • инвестиционное имущество. Ключевым понятием для идентификации квалифицируемого актива является именно значительное время его создания или подготовки к использованию. При этом стандарт разрешает не капитализировать проценты для запасов, создаваемых в больших количествах и на регулярной основе, и для Михаил Кузьмин, DipIFR-rus ACCA, DipPM-rus CIMA, аттестованный аудитор, член Российской коллегии аудиторов, тренер к экзамену DipIFR-rus, ведущий проекта www.msfo-training.ru Обратите внимание! В российском переводе МСФО (IAS) 23 термин qualifying asset звучит как «актив, отвечающий определенным требованиям». Однако в пункте 7 перевода есть фраза: «Активы, готовые к использованию по назначению или для продажи на момент приобретения, не являются квалифицированными активами». Вероятно, изначально термин был переведен как «квалифицированный актив» и впоследствии заменен на «отвечающий определенным требованиям». Но, к сожалению, не везде (возможно, техническая ошибка). В статье используется вариант «квалифицированный актив», поскольку он содержится в оригинальном тексте и более удобен, чем переведенный. 50 мсфо д ля начинающих биологических активов, учитываемых по справедливой стоимости, даже если для них выполняются требования идентификации в качестве квалифицируемых активов. Естественно, что активы, готовые к использованию или продаже на момент приобретения, не могут являться квалифицируемыми. Под затратами по займам понимаются: • расходы по процентам, рассчитываемые с использованием эффективной ставки процента; • финансовые затраты по финансовой аренде в соответствии с МСФО (IAS) 17 «Аренда»; • курсовые разницы, возникающие в результате привлечения займов в иностранной валюте. Разберемся, почему проценты по займу рассчитываются на основе эффективной ставки процента, а не процентов, предусмотренных в договоре. Эффективная ставка процента – это математически рассчитываемая процентная ставка, при которой будущие денежные платежи, дисконтированные по этой ставке, равны балансовой стоимости обязательства. Необходимость в эффективной ставке процента связана с тем, что в соответствии с действующим МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» в редакции МСФО (IFRS) 9 «Финансовые инструменты» в первоначальную стоимость займов включаются затраты на их привлечение. Нередко вызывает удивление, что в международных стандартах затраты на привлечение займа не относятся на расходы. Однако следует напомнить, что и российский аналог допускает возможность постепенного включения в расходы дополнительных затрат, связанных с получением займа. Пункт 8 ПБУ 15/2008 «Учет расходов по займам и кредитам» разрешает равномерно, на протяжении срока действия договора займа, признавать в расходах дополнительные затраты, связанные с получением займа. Международные стандарты для включения в расходы дополнительных затрат на привлечение займа используют механизм эффективной ставки процента. Рассмотрим действие эффективной ставки процента на примере. Пример 1 января 2013 года предприятие получило от банка кредит на пополнение оборотных средств в размере 20 млн долл. США сроком на три года. Процентная ставка по договору составляет 10 процентов годовых, проценты подлежат оплате в конце каждого года. Тело кредита в сумме 20 млн долл. США подлежит погашению 31 декабря 2015 года. В соответствии с условиями договора банк взимает комиссию за оформление кредита в размере 1,5 процента от суммы кредита. Кроме того, предприятие оплатило специализированные услуги финансовой компании, связанные с подготовкой документов на получение кредита, в размере 200 тыс. долл. США. Требуется определить расходы на финансирование, признаваемые в прибылях и убытках, за 2013, 2014 и 2015 годы. Решение. Затраты, связанные с получением кредита в виде комиссии за оформление кредита в размере 300 тыс. долл. США (20 млн долл. США � 1,5%) мсфо на практике №12 дек абрь 2013 51 w w w.msfo-practice.ru мсфо д ля начинающих и услугами финансовой компании в сумме 200 тыс. долл. США, не относятся на расходы периода, а включаются в первоначальную стоимость кредита. Первоначальная стоимость кредита равна 19 500 тыс. долл. США (20 000 тыс. – – 300 тыс. – 200 тыс.). Эффективная ставка процента составляет 11,023 процента годовых. Обратите внимание, что эффективную ставку процента практически невозможно найти вручную. Для ее расчета используется, в частности, встроенная функция ВСД (внутренняя ставка доходности) пакета Microsoft Excel. Расчет процентных расходов, признаваемых в прибылях и убытках, с использованием эффективной ставки процента в размере 11,023 процента годовых приведен в таблице 1. Таблица 1. Расчет процентных расходов, тыс. долл. США Год Сальдо кредита Проценты по ставке на начало года 11,023% 2013 2014 2015 19 500 19 649 19 815 Итого 2149 (19 500 � 11,023%) 2166 (19 649 � 11,023%) 2185 (19 815 � 11,023%) 6500 Платежи по кредиту (2000) (2000) (22 000) Сальдо кредита на конец года 19 649 19 815 0 Таким образом, проценты за пользование кредитом в размере 6000 тыс. долл. США, а также первоначальные затраты, связанные с получением кредита, в размере 500 тыс. долл. США (300 тыс. + 200 тыс.) на систематической основе признаны в прибылях и убытках в качестве расходов на финансирование за 2013–2015 годы. Для сравнения расходы на финансирование, признаваемые согласно ПБУ 15/2008, составили бы: 2013 год – 2167 тыс. долл. США (2000 тыс. проценты + 1/3 � 500 тыс. затраты на привлечение кредита); 2014 год – 2167 тыс. долл. США; 2015 год – 2166 тыс. долл. США. Итого: 6500 тыс. долл. США. · · · Сроки капитализации процентов Капитализация процентов начинается с момента, когда выполняются одновременно следующие условия: • понесены затраты по квалифицируемому активу; • понесены затраты по займу; • начаты работы по подготовке квалифицируемого актива к использованию по назначению или к продаже. Капитализация процентов приостанавливается, когда работа над квалифицируемым активом прерывается на продолжительное время. При этом капитализация процентов продолжается, если остановка связана с особенностями актива. Пример Приостановка строительства здания, связанная с откачкой воды из котлована, не останавливает капитализацию процентов, так как особенности грунта были 52 мсфо на практике №12 дек абрь 2013 мсфо д ля начинающих заранее известны на стадии привязки проекта к местности и появление воды в котловане являлось ожидаемым событием. Капитализация процентов прекращается, когда завершены практически все работы по подготовке квалифицируемого актива к использованию или продаже. Под термином «завершены практически все работы» подразумевается окончание физического сооружения квалифицированного актива, хотя административная работа по его финальному оформлению может продолжаться. Для того чтобы капитализировать проценты на квалифицируемый актив, предприятие должно идентифицировать вид займа, который используется для финансирования создания квалифицируемого актива. Займы для этих целей подразделяются на два типа: • специальные займы – займы, привлекаемые исключительно с целью финансирования создания квалифицируемого актива; • займы общего назначения – займы, привлеченные предприятием для общих целей, но фактически используемые полностью или частично для финансирования создания квалифицируемого актива. Рисунок. структура и основные положения МСФО (ias) 23 Определение Затраты по займам: • расходы по процентам, на основе эффективной ставки процента; • финансовые затраты по финансовой аренде (IAS 17 «Аренда»); • курсовые разницы по займам в иностранной валюте Определение Ставка капитализации – средневзвешенное значение затрат по займам, не погашенным в течение периода (за исключением специальных займов) Определение Квалифицируемый актив – актив, подготовка которого к использованию или продаже обязательно требует значительного времени МСФО (IAS) 23 «Затраты по займам» Займы общего назначения (привлечены для общих целей) Тест на использование займа для квалифицируемого актива: привлечения займа можно было бы избежать, если бы квалифицируемый актив не создавался. Капитализированные затраты по займу = = Ставка капитализации � Затраты на актив (но не более фактических затрат по займу) Основная идея cтандарта • затраты по займам, непосредственно связанные с созданием квалифицируемого актива, должны быть капитализированы в составе себестоимости этого актива; • затраты по остальным зай­ мам признаются в качестве расходов в том периоде, в котором они понесены Сроки начала и окончания капитализации Капитализация % начинается (все условия): понесены затраты на актив; понесены затраты по займу; выполняются работы по подготовке актива к использованию либо продаже. Капитализация % приостанавливается на продолжительный период, когда разработка актива приостанавливается. Капитализация % прекращается, когда завершены практически все работы по подготовке актива Специальные займы (исключительно для целей финансирования Квалифицируемого актива) Все затраты по займам за минусом инвестиционного дохода подлежат капитализации в составе себестоимости квалифицируемого актива w w w.msfo-practice.ru 53 мсфо д ля начинающих Специальные займы Специальные займы достаточно легко идентифицировать. Их назначение прямо указывается в кредитном договоре (или договоре займа). Все проценты по специальным займам (с учетом требований начала и окончания капитализации) за минусом инвестиционного дохода подлежат капи­тализации в составе первоначальной стоимости квалифицируемого актива. Под инвестиционным доходом понимается инвестиционный доход от временно инвестированных заемных средств. Предприятиям – получателям специального займа зачастую приходится инвестировать полученные заемные средства в связи с тем, что создание квалифицируемого актива требует постепенного финансирования, тогда как банк (или заимодавец) предоставляют сразу всю сумму займа. Пример Предприятие планирует в течение 2013 года изготовить и произвести монтаж новой производственной линии. Затраты на изготовление и монтаж оцениваются в размере 10 млн долл. США. Для финансирования этого проекта планируется использовать как собственные средства предприятия, так и специальный банковский кредит в сумме 6 млн долл. США. Банк предоставил предприятию кредит 1 января 2013 года по ставке 10 процентов годовых со сроком погашения 31 декабря 2014 года. Проценты уплачиваются в конце каждого года, тело кредита в размере 6 млн долл. США подлежит погашению 31 декабря 2014 года. 1 января 2013 года предприятие из средств полученного кредита сделало предоплату поставщикам в размере 2 млн долл. США. Оставшуюся сумму кредита (4 млн долл. США) предприятие разместило на депозит в том же банке по ставке 6 процентов годовых до 31 марта 2013 года. Фактические работы по изготовлению и монтажу производственной линии начались 1 февраля 2013 года. 1 декабря 2013 года работы по созданию и монтажу производственной линии были завершены, и она была готова к эксплуатации. Административные работы по оформлению производственной линии были окончены к 31 декабря 2013 года, и с 1 января 2014 года предприятие приступило к выпуску продукции. Требуется определить первоначальную стоимость основного средства, сумму затрат на финансирование и сумму инвестиционного дохода, отражаемые в отчетности за 2013 год. Решение. Кредит банка является специальным займом, так как привлекался исключительно с целью изготовления и монтажа новой производственной линии. Затраты по займу подлежат капитализации с 1 февраля 2013 года (как самая поздняя из дат): даты начала понесения затрат по займу (1 января 2013 года); даты начала затрат по квалифицируемому активу (предоплата поставщикам осуществлена 1 января 2013 года); даты начала работ по изготовлению производственной линии (1 февраля 2013 года). · · · Срок окончания капитализации процентов по займу – 1 декабря 2013 года, когда практически все работы по созданию производственной линии завершены. 54 мсфо на практике №12 дек абрь 2013 мсфо д ля начинающих Проценты по кредиту, начисленные с февраля по ноябрь 2013 года (10 месяцев), равны 500 тыс. долл. США (6000 тыс. долл. США � 10% � 10 / 12). Инвестиционные доходы: за январь 2013 года равны 20 тыс. долл. США (4000 тыс. долл. США � 6% � � 1 / 12); за февраль–март 2013 года равны 40 тыс. долл. США (4000 тыс. долл. США � � 6% � 2 / 12). · · Итого инвестиционный доход равен 60 тыс. долл. США. Проценты по кредиту, подлежащие капитализации в составе основного средства, равны 460 тыс. долл. США (500 тыс. – 40 тыс.). Итого первоначальная стоимость производственной линии составит 10 460 тыс. долл. США (10 000 тыс. + 460 тыс.). Обратите внимание, что из начисленных процентов вычитается не весь инвестиционный доход, а только доход, полученный в течение срока, ограниченного началом и окончанием капитализации процентов (то есть с февраля 2013 года по ноябрь 2013 года включительно). Общая сумма процентов, начисленная за 2013 год, равна 600 тыс. долл. США (6000 тыс. долл. США � 10%). Итого общая сумма процентов, отражаемая в качестве расходов в отчете о прибылях и убытках за 2013 год, составит 140 тыс. долл. США (600 тыс. – 460 тыс.). Инвестиционный доход, отражаемый в прибылях и убытках за 2013 год, равен 60 тыс. долл. США. Займы общего назначения Основную сложность представляет определение взаимосвязи между займами, полученными на общие цели финансирования деятельности компании, и затратами на создание квалифицируемого актива. Использовались ли средства займов общего назначения для оплаты затрат на создание квалифицированного актива, и если «да», то в какой степени? Совет по МСФО признает, что эти вопросы являются непростыми и требуют профессионального суждения. Для определения того, существует ли связь между займами общего назначения и квалифицируемым активом, МСФО (IAS) 23 вводит следующую формулу: затраты по займам относятся к приобретению, строительству и созданию квалифицируемого актива в том случае, если можно было бы избежать осуществления этих затрат в отсутствие самого квалифицируемого актива. Таким образом, ответ на вопрос о том, связан ли заем общего назначения с квалифицируемым активом, сводится к оценке необходимости финансирования деятельности компании при условии, что решение о создании квалифицируемого актива не принято. Если потребности в финансировании нет (при отсутствии квалифицированного актива), то можно сделать вывод, что заем используется для создания квалифицированного актива. И проверить это можно путем анализа отчета о финансовом положении. Пример Компании «А» и «Б» испытывают потребность в финансировании. Для этих целей они привлекли краткосрочные займы в I квартале 2013 года. Известно, что в течение 2013 года обе компании занимались строительством новых производственных линий и на 31 декабря 2013 года их строительство еще не Рекомендация Для обеспечения единых подходов и сопоставимости данных за прошлые периоды желательно, чтобы методика оценки потребности в финансировании создания квалифицированного актива за счет средств займов общего назначения была закреплена в учетной политике предприятия. 55 w w w.msfo-practice.ru мсфо д ля начинающих закончилось. Выручка компаний «А» и «Б» увеличилась в 2013 году по сравнению с 2012 годом на 50 и 20 процентов соответственно. Для обеспечения бесперебойного процесса производства и продажи продукции потребовалось соответственное увеличение вложений в оборотные активы (за минусом торговой кредиторской задолженности). Требуется определить, использовались ли средства краткосрочных активов для финансирования строительства квалифицируемых активов (производственных линий) на основании приведенных ниже данных отчета о финансовом положении на 31 декабря 2012 и 2013 годов (см. табл. 2 и 3). Таблица 2. Отчет о финансовом положении компании «А» на 31 декабря (млн долл. США) Актив 2012-й Долгосрочные активы Основные средства Квалифицируемый актив Итого Краткосрочные активы (за минусом торговой кредиторской задолженности) Итого баланс 100 – 100 2013-й Изменение Пассив 2012-й 2013-й Изменение Собственный 150 190 40 капитал 100 – Долгосрочные 70 70 – 30 30 обязательства 130 30 120 180 60 Краткосрочные займы – 50 50 220 310 90 Итого баланс 220 310 90 Таблица 3. Отчет о финансовом положении компании «Б» на 31 декабря (млн долл. США) Актив 2012-й Долгосрочные активы Основные средства 65 Квалифицируемый актив – Итого Краткосрочные активы (за минусом торговой кредиторской задолженности) Итого баланс 65 2013-й Изменение Пассив 2012-й 2013-й Изменение Собственный 110 114 4 капитал 65 – Долгосрочные 50 50 – 25 25 обязательства 90 25 95 114 19 Краткосрочные займы – 40 40 160 204 44 Итого баланс 160 204 44 Если бы компания «А» не занималась созданием производственной линии (квалифицируемого актива), то потребность в финансировании возникала бы только из-за потребности в финансировании увеличения оборотных средств. Обороты компании выросли на 50 процентов, что потребовало увеличения вложений в оборотные средства в размере 60 млн долл. США. Это увеличение оборотных средств финансируется за счет краткосрочного займа в размере 50 млн долл. США и собственных средств компании в сумме 10 млн долл. США. Вывод: средства краткосрочного займа не использовались для финансирования создания квалифицируемого актива (производственной линии). Если бы компания «Б» не занималась созданием производственной линии (квалифицируемого актива), то потребность в финансировании возникала бы только из-за потребности в финансировании увеличения оборотных средств. Обороты компании выросли на 20 процентов, что потребовало увеличения вложений в оборотные средства в размере 19 млн долл. США. Эта потребность 56 мсфо на практике №12 дек абрь 2013 мсфо д ля начинающих в увеличении оборотных средств полностью финансируется за счет краткосрочного займа в размере 40 млн долл. США. Очевидно, что средства займа в размере 21 млн долл. США (40 млн – 19 млн) сверх необходимых для финансирования оборотного капитала направлены компанией на финансирование вложений в квалифицируемый актив. Вывод: средства краткосрочного займа в размере 21 млн долл. США использованы для целей финансирования создания квалифицируемого актива (производственной линии). Стоит отметить, что в отличии от международных стандартов ПБУ 15/2008 вообще не указывает, каким образом предприятие должно определять, использовались ли средства займов общего назначения для создания квалифицированного актива (инвестиционного актива в терминологии ПБУ 15/2008). Следствием этого является формальный подход предприятий, когда средства займа выводятся на отдельный счет для осуществления выплат поставщикам за приобретаемое сырье, материалы и услуги либо (если средства займа попадают на текущий расчетный счет предприятия) приостанавливаются все инвестиционные платежи, пока сумма займа не будет полностью использована на расчеты с поставщиками по операционной деятельности. В результате «на руках» у предприятия остаются документы о том, что заем был потрачен исключительно на цели пополнения оборотного капитала, однако подобный подход никак не отражает реальную экономическую цель привлечения и использования займа. Формальный подход ПБУ 15/2008 ярко виден на следующем примере. Пример Предприятие ведет строительство инвестиционного актива, и это строительство будет продолжаться в течение года. Затраты на строительство составляют 1 млн долл. США и могут быть потрачены единовременно в начале строительства (единовременная закупка материалов и предоплата подрядчикам). Предприятие берет краткосрочный шестимесячный заем на пополнение оборотных средств в размере 1 млн долл. США и фактически использует его для финансирования строительства. Через полгода заем возвращается и берется новый заем на тех же условиях и на ту же сумму (1 млн долл. США). С экономической точки зрения это один заем, который просто пролонгирован на 6 месяцев, и естественно, что все проценты по займу подлежат капитализации в течение года строительства. Однако с формальной точки зрения ПБУ 15/2008 второй заем никак не связан со строительством объекта (ведь все затраты осуществлены в начале строительства), и проценты по второму займу в соответствии с ПБУ 15/2008 должны быть признаны в качестве расходов периода. Капитализируемые проценты. Каким же образом МСФО (IAS) 23 определяет сумму затрат по займам общего назначения, которые необходимо капитализировать в составе квалифицируемого актива? Совет по МСФО предложил очень изящное решение данного вопроса. Не нужно определять, какие конкретно займы общего назначения и в какой мере были использованы для создания квалифицируемого актива, как, например, требует ПБУ 15/2008. Достаточно первоначальной идентификации Обратите внимание! Важно помнить, что при подготовке отчетности в соответствии с МСФО важную роль играет принцип приоритета экономического содержания над юридической формой. Отчетность должна отражать экономическую сущность операции, поэтому юридический подход, который применяется российскими предприятиями в рамках пбу 15/2008 для формального доказательства того, что займы не использовались для финансирования инвестиционного актива, неприемлем с точки зрения международных стандартов. 57 w w w.msfo-practice.ru мсфо д ля начинающих того, что займы (или один заем) общего назначения использовались для финансирования создания квалифицируемого актива. В этом случае формула следующая: Капитализируемые затраты по займам = Ставка капитализации � � Затраты на актив Капитализируемые затраты по займам ≤ Фактически начисленные затраты по займам Ставка капитализации равна средневзвешенному значению затрат по займам, остающимся непогашенными в течение периода (за исключением специальных займов, предназначенных для финансирования создания актива). Под периодом в международных стандартах по умолчанию понимается годовой отчетный период. Однако если компания представляет промежуточную финансовую отчетность в соответствии с МСФО (IAS) 34 «Промежуточная финансовая отчетность», периодом в целях капитализации будет выступать промежуточный отчетный период (месяц, квартал или полугодие). Не будет также противоречить требованиям МСФО, если в учетной политике для целей применения МСФО (IAS) 23 компания установит свой (допустим, месячный) период определения ставки капитализации. Порядок определения затрат на актив стандартом не установлен. На практике обычно используются средние затраты на актив в течение периода. Естественно, что порядок определения затрат на актив должен быть также закреплен в учетной политике предприятия. Пример Предприятие готовит отчетность за год, заканчивающийся 31 декабря 2013 года. В течение отчетного периода предприятие также представляет квартальную промежуточную отчетность. 1 апреля 2013 года предприятие начало строительство очистных сооружений. Ожидается, что на их строительство потребуется один год. По данным промежуточной финансовой отчетности и предварительного варианта годовой финансовой отчетности за 2013 год, инвестиции в строительство очистных сооружений (без учета капитализированных процентов) составили: на 30 июня 2013 года – 5000 тыс. долл. США; на 30 сентября 2013 года – 15 000 тыс. долл. США; на 31 декабря 2013 года – 20 000 тыс. долл. США. · · · 1 мая 2013 года предприятие получило краткосрочный банковский кредит в сумме 5 млн долл. США сроком на 6 месяцев по ставке 12 процентов годовых (здесь и далее процентная ставка предоставленного кредита совпадает с эффективной ставкой процента). 1 ноября 2013 года предприятие получило годовой банковский кредит в сумме 6 млн долл. США сроком на 1 год по ставке 11 процентов годовых. Анализ показал, что средства обоих кредитов использовались для финансирования строительства очистных сооружений. Обратите внимание! Затратами на актив считаются общие затраты на актив, а не просто понесенные в течение периода. 58 мсфо д ля начинающих Кроме того, в течение всего 2013 года предприятие пользовалось банковским овердрафтом, остаток которого на конец каждого месяца составлял 3 млн долл. США. Овердрафт предоставлялся банком по ставке 14 процентов годовых. Требуется определить сумму расходов, которую предприятие обязано капитализировать в составе затрат на очистные сооружения. Решение. Очистные сооружения являются квалифицируемым активом, так как требуют длительного времени для строительства. В связи с тем что займы общего назначения были использованы на финансирование строительства очистных сооружений, необходимо капитализировать соответствующие затраты по займам общего назначения в составе затрат на очистные сооружения. Расчет фактических затрат по займам общего назначения во II квартале 2013 года: по овердрафту в размере 3 млн долл. США – 105 тыс. долл. США (3000 тыс. � � 14% � 3 мес. / 12 мес.); по кредиту в размере 5 млн долл. США – 100 тыс. долл. США (5000 тыс. � � 12% � 2 мес. / 12 мес.). Итого затраты по займам во II квартале 2013 года – 205 тыс. долл. США. Расчет фактических затрат по займам общего назначения в III квартале 2013 года: по овердрафту в размере 3 млн долл. США – 105 тыс. долл. США (3000 тыс. долл. США � 14% � 3 мес. / 12 мес.); по кредиту в размере 5 млн долл. США – 150 тыс. долл. США (5000 тыс. долл. США � � 12% � 3 мес. / 12 мес.). Итого затраты по займам в III квартале 2013 года – 255 тыс. долл. США. Расчет фактических затрат по займам общего назначения в IV квартале 2013 года: по овердрафту в размере 3 млн долл. США – 105 тыс. долл. США (3000 тыс. долл. США � 14% � 3 мес. / 12 мес.); по кредиту на сумму 5 млн долл. США – 50 тыс. долл. США (5000 тыс. долл. США � � 12% � 1 мес. / 12 мес.); по кредиту на сумму 6 млн долл. США 110 тыс. долл. США (6000 тыс. долл. США � � 11% � 2 мес. / 12 мес.). Итого затраты по займам в IV квартале 2013 года – 265 тыс. долл. США. Расчет ставки капитализации по непогашенным кредитам на конец II, III и IV кварталов 2013 года: ставка капитализации во II квартале – 13,0% ((105 + 100) / (3000 � 3 мес. / 12 мес. + 5000 � 2 мес. / 12 мес.)); ставка капитализации в III квартале – 12,8% ((105 + 150) / (3000 � 3 мес. / 12 мес. + 5000 � 3 мес. / 12 мес.)); ставка капитализации в IV квартале – 12,3% ((105 +110) / (3000 � 3 мес. / 12 мес. + 6000 � 2 мес. / 12 мес.)). Обратите внимание, что в IV квартале ставка капитализации рассчитывается только с учетом затрат по непогашенным займам на конец отчетного периода (31.12.2013). Расчет затрат (средних) на строительство очистных сооружений во II, III и IV кварталах 2013 года: затраты на строительство во II квартале – 2500 тыс. долл. США ((5000 + + 0) / 2); затраты на строительство в III квартале – 10 000 тыс. долл. США ((15 000 + + 5 000) / 2); · · · · · · · · · · · · мсфо на практике №12 дек абрь 2013 59 w w w.msfo-practice.ru мсфо д ля начинающих на строительство в IV квартале – 17 500 тыс. долл. США ((20 000 + ·затраты + 15 000) / 2). Расчет капитализированных затрат по кредитам в составе затрат на строительство очистных сооружений в 2013 году приведен в таблице 4. Таблица 4. Расчет капитализированных затрат по кредитам в составе затрат на строительство Период 2013 год II квартал III квартал IV квартал Расчет затрат по кредитам, подлежащих капитализации, тыс. долл. США 81 (2500 � 13% � � 3 мес. / 12 мес.) 320 (10 000 � 12,8% � � 3 мес. / 12 мес.) 538 (17 500 � 12,3% � � 3 мес. / 12 мес.) Проверка на соответствие фак- Итого затраты по кредитам, тически начисленным затратам подлежащие капитализации, тыс. долл. США по кредитам Не превышает фактически на81 численные проценты (205 тыс.) Превышает фактически начисленные проценты (255 тыс.) 255 Превышает фактически начисленные проценты (265 тыс.) 265 Итого На конец 2013 года в составе затрат на строительство очистных сооружений необходимо капитализировать затраты по займам общего назначения в сумме 601 тыс. долл. США. В прибылях и убытках в качестве расходов по займам будет отражена сумма 124 тыс. долл. США (205 тыс. – 81 тыс.). Заключение Мы рассмотрели базовые положения МСФО (IAS) 23 «Затраты по займам» и выяснили, что основная идея стандарта заключается в том, что если займы используются для финансирования создания квалифицируемых активов, они обязаны капитализироваться в составе затрат на актив. Все остальные затраты по займам признаются в качестве расходов отчетного периода. Совет по МСФО предложил простые и удобные способы капитализации затрат по займам в зависимости от природы займа. Если заем специально получен на финансирование создания квалифицируемого актива, то капитализации подлежат все проценты за минусом инвестиционного дохода. Если для финансирования создания квалифицированного актива используются займы общего назначения, то расчет затрат по займам, подлежащих капитализации, тоже достаточно прост – это произведение ставки капитализации на сумму затрат на квалифицируемый актив (но не более фактически начисленных затрат по займам). При этом расчет не зависит ни от того, какие конкретно займы общего назначения использовались для финансирования квалифицированного актива, ни в какой доле это происходило. Предприятию необходимо утвердить в своей учетной политике: • методику определения того, используются ли займы общего назначения для финансирования создания квалифицируемых активов; • используемый период для расчета ставки капитализации; • порядок определения затрат на квалифицируемый актив (средний или на отчетную дату). 601 электронный журнал о международных стандартах финансовой отчетности Читайте в следующих выпусках Расчет и отражение налога на прибыль: основные ошибки Работа с отложенными налогами является завершающим и достаточно трудоемким этапом подготовки отчетности по МСФО. И составители часто допускают ошибки в этой части отчетности, поскольку такая работа является комплексной и требует определенных навыков и опыта. В статье обобщен опыт проверок отложенных налогов по МСФО и рассмотрены основные моменты, на которые нужно обратить внимание при расчете отложенных налогов и их отражении. Особенности автоматизации – взгляд изнутри Для сотрудника компании процесс автоматизации учета – весьма значимое в его деловой жизни событие. И нередко ошибки, допущенные на различных этапах автоматизации, обнаруживаются только после внедрения учетной программы. На что нужно обратить внимание перед тем, как начинать автоматизацию, и как основательно подготовиться к этому процессу, чтобы не жалеть о потраченных времени и средствах? Введение в МСФО. МСФО (IAS) 38 «Нематериальные активы» Требования МСФО (IAS) 38 к отражению приобретенных нематериальных активов практически не отличаются от требований МСФО (IAS) 16 «Основные средства». Однако сложность вызывают внутренне созданные нематериальных активов. Их признание в составе долгосрочных активов возможно только в том случае, если этапы создания можно разделить на исследование и разработку. Вспомним простые и разберем сложные моменты учета нематериальных активов. Оформить подписку Вы можете по тел. (495) 225-23-95 или на сайте www.msfo-practice.ru