Годовой отчет 2009

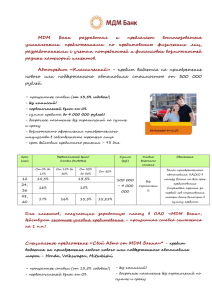

реклама