78 ДИАГНОСТИКА РИСКА БАНКРОТСТВА ПРЕДПРИЯТИЙ

реклама

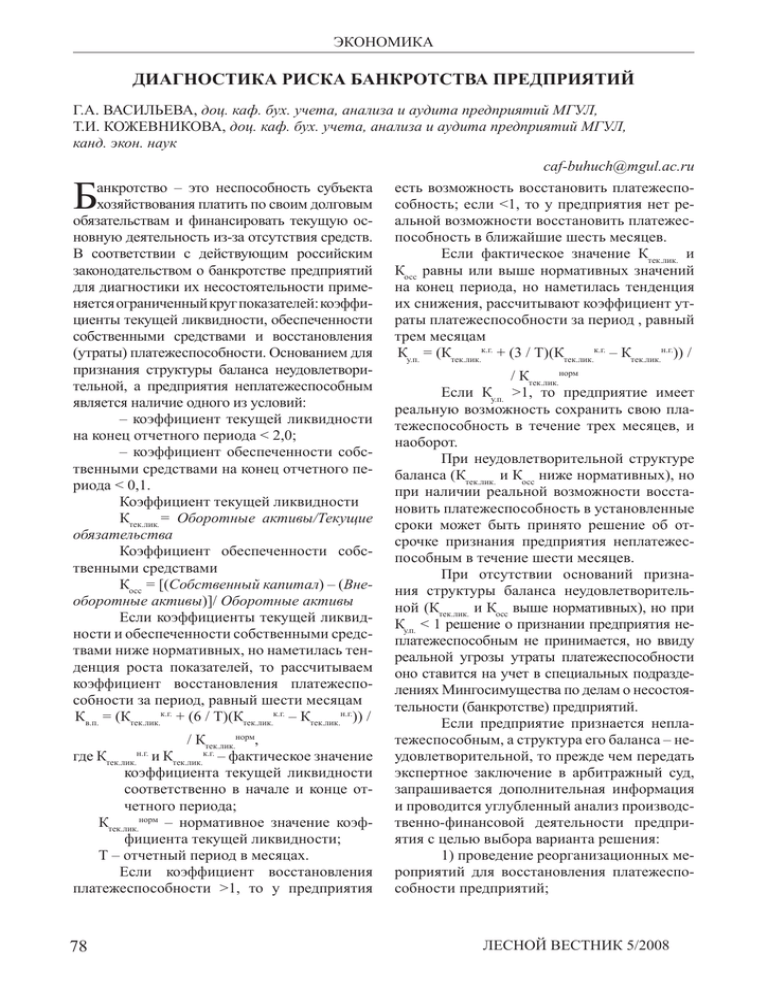

ЭКОНОМИКА ДИАГНОСТИКА РИСКА БАНКРОТСТВА ПРЕДПРИЯТИЙ Г.А. ВАСИЛЬЕВА, доц. каф. бух. учета, анализа и аудита предприятий МГУЛ, Т.И. КОЖЕВНИКОВА, доц. каф. бух. учета, анализа и аудита предприятий МГУЛ, канд. экон. наук Б анкротство – это неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую ос­ новную деятельность из-за отсутствия средств. В соответствии с действующим российским законодательством о банкротстве предприятий для диагностики их несостоятельности приме­ няется ограниченный круг показателей: коэффи­ циенты текущей ликвидности, обеспеченности собственными средствами и восстановления (утраты) платежеспособности. Основанием для признания структуры баланса неудовлетвори­ тельной, а предприятия неплатежеспособным является наличие одного из условий: – коэффициент текущей ликвидности на конец отчетного периода < 2,0; – коэффициент обеспеченности собс­ твенными средствами на конец отчетного пе­ риода < 0,1. Коэффициент текущей ликвидности Ктек.лик.= Оборотные активы/Текущие обязательства Коэффициент обеспеченности собс­ твенными средствами Косс = [(Собственный капитал) – (Внеоборотные активы)]/ Оборотные активы Если коэффициенты текущей ликвид­ ности и обеспеченности собственными средс­ твами ниже нормативных, но наметилась тен­ денция роста показателей, то рассчитываем коэффициент восстановления платежеспо­ собности за период, равный шести месяцам Кв.п. = (Ктек.лик.к.г. + (6 / Т)(Ктек.лик.к.г. – Ктек.лик.н.г.)) / / Ктек.лик.норм, где Ктек.лик.н.г. и Ктек.лик.к.г. – фактическое значение коэффициента текущей ликвидности соответственно в начале и конце от­ четного периода; Ктек.лик.норм – нормативное значение коэф­ фициента текущей ликвидности; Т – отчетный период в месяцах. Если коэффициент восстановления платежеспособности >1, то у предприятия 78 caf-buhuch@mgul.ac.ru есть возможность восстановить платежеспо­ собность; если <1, то у предприятия нет ре­ альной возможности восстановить платежес­ пособность в ближайшие шесть месяцев. Если фактическое значение Ктек.лик. и Косс равны или выше нормативных значений на конец периода, но наметилась тенденция их снижения, рассчитывают коэффициент ут­ раты платежеспособности за период , равный трем месяцам Ку.п. = (Ктек.лик.к.г. + (3 / Т)(Ктек.лик.к.г. – Ктек.лик.н.г.)) / / Ктек.лик.норм Если Ку.п. >1, то предприятие имеет реальную возможность сохранить свою пла­ тежеспособность в течение трех месяцев, и наоборот. При неудовлетворительной структуре баланса (Ктек.лик. и Косс ниже нормативных), но при наличии реальной возможности восста­ новить платежеспособность в установленные сроки может быть принято решение об от­ срочке признания предприятия неплатежес­ пособным в течение шести месяцев. При отсутствии оснований призна­ ния структуры баланса неудовлетворитель­ ной (Ктек.лик. и Косс выше нормативных), но при Ку.п. < 1 решение о признании предприятия не­ платежеспособным не принимается, но ввиду реальной угрозы утраты платежеспособности оно ставится на учет в специальных подразде­ лениях Мингосимущества по делам о несостоя­ тельности (банкротстве) предприятий. Если предприятие признается непла­ тежеспособным, а структура его баланса – не­ удовлетворительной, то прежде чем передать экспертное заключение в арбитражный суд, запрашивается дополнительная информация и проводится углубленный анализ производс­ твенно-финансовой деятельности предпри­ ятия с целью выбора варианта решения: 1) проведение реорганизационных ме­ роприятий для восстановления платежеспо­ собности предприятий; ЛЕСНОЙ ВЕСТНИК 5/2008 ЭКОНОМИКА Таблица 1 Показатели для оценки вероятности банкротства предприятий Значение показателей Группа 1 Группа 2 Группа 3 Наименование Расчет (нормальные (среднее неустой­ (кризисное показателей финансовые чивое финансовое финансовое положения) положение) положение) 1. Коэффициент От 0,16 до (Чистая прибыль + Амортизация Более 0,35 От 0,17 до 0,3 Бивера –0,15 ф № 5) / Заемный капитал 2. Коэффициент теку­ Оборотные активы/Текущие обяза- 2 ≤ Ктек.лик. ≤ 3,2 1 ≤ Ктек.лик.≤ 2 ≤1 щей ликвидности и более тельства 3. Экономическая Чистая прибыль / Баланс × 100 % 6ч8 и более 5ч2 От 1 до –22 рентабельность 4. Финансовый леве­ Заемный капитал / Баланс × 100 % Менее 35 40ч60 80 и более ридж (рычаг), % 5. Коэффициент обес­ Менее 0,1 (или (Собственный капитал – Внеоборотпеченности собствен­ 0,4 и более 0,3÷1 отрицательное ные активы) / Оборотные активы ными средствами значение) 2) проведение ликвидационных ме­ роприятий в соответствии с действующим законодательством. Проведем диагностику банкротства с использованием названных показателей кон­ кретного предприятия, а именно мебельного комбината ООО «Сторосс-офис» за 2006 г. Ктек.лик.н.г. = 69121/56483 = 1,224, Ктек.лик.к.г. = 74101/64849 = 1,143, н.г. Косс. = (6185 – 7463) / 69121 = –0,018, Косс.к.г. = (18868 – 17092) / 74101 = +0,024. Рассчитанные коэффициенты теку­ щей ликвидности и обеспеченности собс­ твенными средствами имеют значения ниже нормативных, т.е. предприятие является не­ платежеспособным, поэтому рассчитывается коэффициент восстановления платежеспо­ собности Кв.п = [1,143 + 6/12(1,143 – 1,224)]/2 = 0,551. Так как Кв.п. <1, то у предприятия нет реальной возможности восстановить платежеспособность в ближайшие шесть месяцев. Данная система критериев оценки ве­ роятности банкротства предприятий является несовершенной и подвергается обоснован­ ной критике. Во-первых, в качестве критери­ ев взято слишком ограниченное количество показателей, характеризующих финансовое состояние предприятия. Во-вторых, норма­ тивные значения этих показателей слишком высокие. Так, в других странах с рыночной экономикой нормативное значение коэффи­ ЛЕСНОЙ ВЕСТНИК 5/2008 циента текущей ликвидности допускается равным от 1 до 1,5. Несовершенство данной методики видно и на полученных результа­ тах ООО «Сторосс-офис». Это предприятие давно и стабильно работает на рынке мебели, оно прибыльно и рентабельно, а рассчитан­ ные коэффициенты текущей ликвидности и обеспеченности собственными средствами позволяют сделать вывод о его неплатежес­ пособности. В зарубежной практике диагностики вероятности банкротства используются дру­ гие показатели. Американский финансовый аналитик У. Бивер предложил следующие показатели, предсказывающие банкротство (табл. 1). Коэффициенты по системе Бивера, рассчитанные для ООО «Сторосс-офис» на конец отчетного года, составили: 1. Коэффициент Бивера = (3793 + 16292)/77745 = 0,258. Коэффициент чуть меньше норматива группы 2 (неустойчивое финансовое состоя­ ние). 2. Коэффициент текущей ликвидности = 1,143. Коэффициент попадает в группу 2. 3. Экономическая рентабельность = 3793/95003 × 100 % = 4,0 %. Коэффициент попадает во 2 группу. 4. Финансовый леверидж = 77745/95003× 100 % = 81,8 %. Коэффициент попадает в группу 3. 79 ЭКОНОМИКА 5. Коэффициент обеспеченности собс­ твенными средствами – 0,024 (соответствует нормативу группы 3). Таким образом, по системе диагности­ ки риска банкротства У. Бивера нельзя одно­ значно оценить ситуацию. Но все же по боль­ шинству показателей ООО «Сторосс-офис» можно отнести ко второй группе – «неустойчи­ вое (среднее) финансовое положение», а не од­ нозначно кризисное, как это показали преды­ дущие расчеты. Для оценки риска банкротства предприятий в зарубежной практике широко используются дискриминантные факторные модели. Часто используют пятифакторную модель американского ученого Э.Альтмана. ZA = 0,717x1 + 0,847x2 + 3,107x3 + 0,42x4 + 0,995x5 где x1 – коэффициент обеспеченности собственными средствами; x2 – экономическая рентабельность, рас­ считанная по чистой прибыли; x3 – отношение прибыли до налогообло­ жения и величина активов предпри­ ятия, коэффициент; x4 – отношение величины собственного капитала и величины заемного капи­ тала предприятия, коэффициент; x5 – отношение выручки от продажи про­ дукции и величины активов предпри­ ятия, т.е. ресурсоотдача, коэффициент. Если значение показателя Z <1, 2, 3, то вероятность банкротства очень высока. Если Z >1, 2, 3, то банкротство предприятию в бли­ жайшее время не грозит. Показатель ZA на конец отчетного пе­ риода для ООО «Сторосс-офис» составил: ZA = 0,717 × 0,024 + 0,847 × 0,04 + + 3,107 × 8642/95003 + 0,42 × 17092/77745 + + 0,995 × 47863/95003 = 5,37. Таким образом, рассчитанное значе­ ние показателей ZA по модели Э.Альтмана позволяет сделать вывод, что банкротство ООО «Сторосс-офис» в ближайшее время не грозит. Лисс (Великобритания) получил сле­ дующую формулу ZЛ = 0,063(Оборотный капитал/Сумма активов) + 0,092(Прибыль от продаж/ Сумма активов) + 0,057(Чистая прибыль/ Сумма активов) + 0,001(Собственный капитал/Заемный капитал) 80 Здесь критическое значение составля­ ет 0,037. Для ООО «Сторосс-офис» значение Zл по формуле Лисса будет равно 0,0625. Полученно по модели Лисса значение Z подтверждает ранее сделанный вывод о том, что в ближайшее время ООО «Стороссофис» банкротство не грозит. Таффлер получил следующую формулу ZТ = 0,53(Прибыль от продаж/Краткосрочные обязательства) + 0,13(Оборотные активы/Сумма обязательств) + 0,18(Краткосрочные обязательства/Сумма активов) + 0,16(Выручка от продаж/Сумма активов) Если величина ZТ больше 0,3, то у предприятия неплохие долгосрочные перс­ пективы; если меньше 0,2, то банкротство предприятия весьма вероятно. ZТ = 1,128. Из приведенного расчета у ООО «Сто­ росс-офис» неплохие долгосрочные перспек­ тивы. В республике Беларусь также разрабо­ тана дискриминантная факторная модель диа­ гностики риска банкротства предприятия: ZБ = 0,111x1 + 13,239x2 + 1,676x3 + 0,515x4 + 3,8x5 где x1 – коэффициент обеспеченности собс­ твенными средствами; x2 – отношение оборотных активов к величи­ не внеоборотных активов предприятия; x3 – ресурсоотдача; x4 – экономическая рентабельность по чистой прибыли; x5 – коэффициент финансовой независи­ мости. Если ZБ >8, то предприятию банкротство не грозит; 5 < ZБ < 8, то риск банкротства есть, но небольшой; 3 < ZБ < 5, то финансовое состояние сред­ нее, риск банкротства имеется при определенных обстоятельствах; 1 < ZБ < 3, то финансовое состояние неус­ тойчивое, существует реальная угро­ за банкротства в ближайшее время; Б Z < 1, то такое предприятие банкрот. Показатель ZБ на конец 2006 г. для ООО «Сторосс-офис» равен 66,428. По белорусской модели банкротство ООО «Сторосс-офис» не грозит. ЛЕСНОЙ ВЕСТНИК 5/2008

![Finale 2005 - [Великий Бог(HowGreatThouArt).MUS]](http://s1.studylib.ru/store/data/002079517_1-9fbf11fada5b3ea3792a10d2529a1a45-300x300.png)