Учебно-методический комплекс Инвестирование (инвестиции)

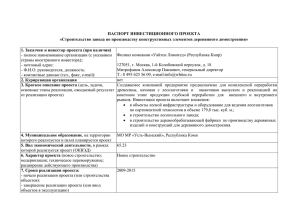

реклама