Лекция 1 - Томский политехнический университет

реклама

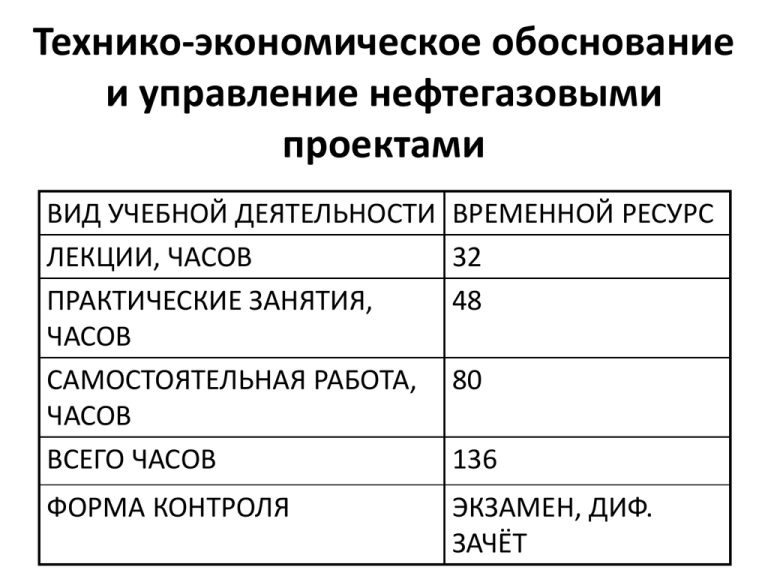

Технико-экономическое обоснование и управление нефтегазовыми проектами ВИД УЧЕБНОЙ ДЕЯТЕЛЬНОСТИ ЛЕКЦИИ, ЧАСОВ ПРАКТИЧЕСКИЕ ЗАНЯТИЯ, ЧАСОВ САМОСТОЯТЕЛЬНАЯ РАБОТА, ЧАСОВ ВСЕГО ЧАСОВ ВРЕМЕННОЙ РЕСУРС 32 48 ФОРМА КОНТРОЛЯ ЭКЗАМЕН, ДИФ. ЗАЧЁТ 80 136 Структура дисциплины Аудиторная работа (час.) Название раздела / темы практ. лекции занятия Раздел I. Основы организации проектирования работ Тема 1. Организация инвестиционной и проектной деятельности 2 4 Тема 2. Руководство проектами как особый вид управления 2 2 Тема 3. Обоснование затрат на производство продукции НГП 4 6 Раздел II. Функциональный комплекс проектирования работ Тема 4. Эффективность затрат на производство продукции 2 4 Тема 5. Планирование производственной программы 2 2 Тема 6. Расчёт показателей эффективности реализации проектов 4 6 Раздел III. Функциональный комплекс управления проектами Тема 7. Управление временем проекта 4 6 Тема 8. Маркетинг проекта 2 4 Тема 9. Проектное финансирование и управление рисками 4 4 нефтегазовых проектов Раздел IV. Менеджмент персонала в управлении проектами Тема 10. Управление командой проекта 4 6 Тема 11. Завершение проекта и роспуск команды 2 4 Итого 32 48 ЛИТЕРАТУРА • Управление проектами : учебник / А. А. Дульзон; Национальный исследовательский Томский политехнический университет (ТПУ). — Томск: Изд-во ТПУ, 2013. — 334 с. • Управление проектами : учебное пособие / И. И. Мазур [и др.]. — 6-е изд., стер.. — Москва: Омега-Л, 2010. — 960 с. • Управление проектами : учебник для бакалавров / А. И. Балашов [и др.]; Высшая школа экономики (ВШЭ), Национальный исследовательский университет (НИУ) ; под ред. Е. М. Роговой. — Москва: Юрайт, 2014. — 383 с. • Управление проектом. Основы проектного управления : учебник / кол, авт.; под ред. проф. М.Л. Разу. — М. : КНОРУС, 2006. — 768 с. • Управление проектами : учебник и практикум для академического бакалавриата / А. Т. Зуб; Московский государственный университет им. М. В. Ломоносова (МГУ). — Москва: Юрайт, 2014. — 423 с. Тема 1. Организация инвестиционной и проектной деятельности 1. Общие понятия об инвестиционной деятельности. 2. Циклы инвестиционного проекта. 3. Основные технико-экономические показатели проектного решения Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1998 г. № 39-ФЗ (в редакции от 2 февраля 2006 г.). ОБЩИЕ ПОНЯТИЯ ОБ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ Основные понятия: • инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта; • инвестиционная деятельность - вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта; • капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектноизыскательские работы и другие затраты; • инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с законодательством РФ, а также описание практических действий по осуществлению инвестиций (бизнес-план); • приоритетный инвестиционный проект - инвестиционный проект, суммарный объем капитальных вложений в который соответствует требованиям законодательства РФ, включенный в перечень, утверждаемый Правительством РФ; • срок окупаемости инвестиционного проекта - срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение; • совокупная налоговая нагрузка - расчетный суммарный объем денежных средств, подлежащих уплате в виде федеральных налогов (за исключением акцизов, налога на добавленную стоимость на товары, производимые на территории РФ) и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд РФ) инвестором, осуществляющим инвестиционный проект, на день начала финансирования инвестиционного проекта. Инвестиционный проект – комплекс взаимосвязанных мероприятий по вложению капитала, направленных на извлечение дохода в течение ограниченного периода времени. Виды инвестиционных проектов: • Обусловленные необходимостью решения социальных, экологических и других задач. • Связанные со снижением текущих затрат. • Направляемые на обновление (на замену выбытия) основного капитала. • Обусловленные необходимостью повышения качества продукции. • Связанные с расширением и обновлением ассортимента продукции. • Инвестиции в научно-исследовательские и опытно-конструкторские работы (НИОКР). ЦИКЛЫ ИНВЕСТИЦИОННОГО ПРОЕКТА Инвестиции – динамический процесс смены форм капитала, последовательного преобразования первоначальных ресурсов и ценностей в инвестиционные затраты и превращение вложенных средств в прирост капитальной стоимости в форме дохода или социального эффекта. Инвестиционный цикл – движение инвестиций, в процессе которого они последовательно проходят все фазы воспроизводства от момента мобилизации инвестиционных ресурсов до получения дохода (эффекта) и возмещения вложенных средств, выступает как кругооборот инвестиций Рис. Движение инвестиций Две основные стадии движения инвестиций 1. «инвестиционные ресурсы – вложение средств» – является собственно инвестиционная деятельность. 2. «вложение средств – результат инвестирования» – предполагает окупаемость осуществленных затрат и получение дохода в результате использования инвестиций. Классификация субъектов инвестиционной деятельности Классификационный признак Вид субъекта 1. Роль в осуществлении 1.1. Инвестор инвестиционной деятельности 1.2. Заказчик 1.3. Подрядчик 1.4. Пользователи объектов инвестиционной деятельности и др. 2. Цели инвестирования 2.1. Стратегические инвесторы 2.2. Портфельные инвесторы 3. Форма организации 3.1. Индивидуальные (физические) лица 3.2. Институциональные (юридические) лица 4. Принадлежность к резидентам 4.1. Субъекты Российской Федерации 4.2. Иностранные субъекты Инвестор – главный субъект инвестиционной деятельности. Инвестор: • осуществляет самостоятельный выбор объектов инвестирования, • определяет направления, объемы и эффективность инвестиций, • контролирует их целевое использование, • является собственником созданного объекта инвестиционной деятельности. Типы инвесторов • Стратегические инвесторы имеют целью приобретение контроля над собственностью для обеспечения реального управления предприятием. • Портфельные инвесторы в меньшей степени интересуются оперативным управлением предприятием, в большей – получением финансовых результатов от осуществления инвестиций (высокого текущего дохода или прироста капитала в будущем). Они в основном ориентированы на приобретение небольшой доли ценных бумаг предприятия. ОСНОВНЫЕ ТЕХНИКОЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ПРОЕКТНОГО РЕШЕНИЯ Наиболее важные характеристики инвестиционных проектов: • период реализации, срок окупаемости PP (Payback Period), • объем инвестиционных затрат I (Investment), • социальный эффект, социальная значимость, • экономическая эффективность – IRR (Internal Rate of Return), NPV (Net Present Value), Р (Profitability), PI (Profitability Index), • порог рентабельности – ВЕР (Break-even Point), • объем потенциальных выгод от реализации проекта, • ликвидационная стоимость Пример Пример Показатели нефтегазовых проектов: • выручка от реализации – Ro, • капитализация затрат – Ik, • средний уровень капитализации геологоразведочных работ по отрасли – s, • прирост доказанных запасов нефти – Q, • отношение стартовой цены лицензионного участка к расчётным извлекаемым запасам, руб./тонну; • отношение объёма финансирования к приросту извлекаемых запасов, руб./тонну. Спасибо за внимание!