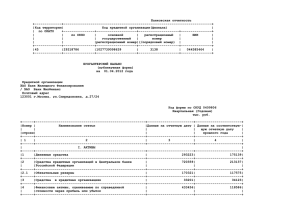

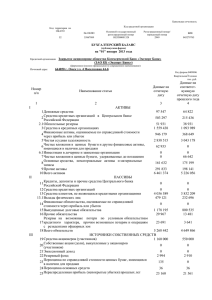

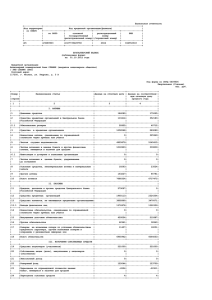

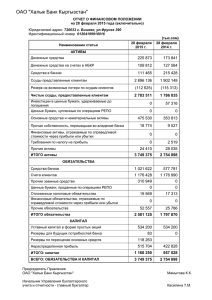

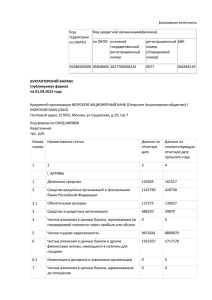

Годовой отчет АО КБ

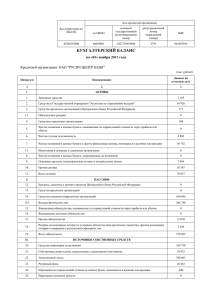

реклама