ПРОГНОЗНАЯ ДИНАМИКА РЫНОЧНОЙ СТОИМОСТИ АКЦИЙ

реклама

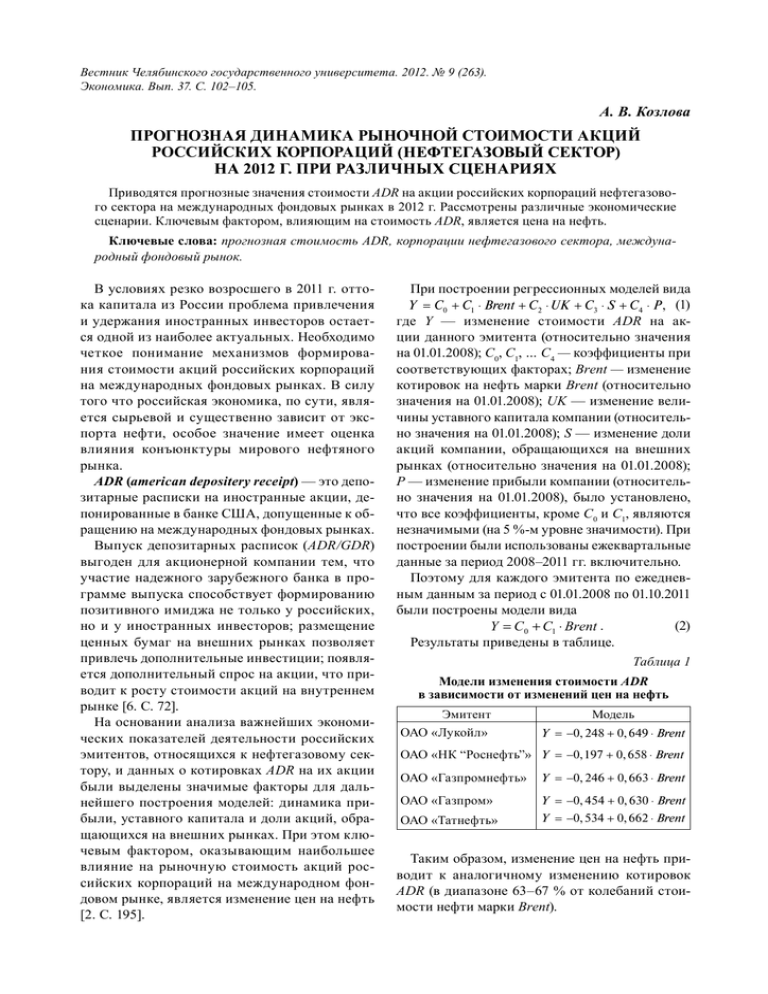

Вестник Челябинского государственного университета. 2012. № 9 (263). Экономика. Вып. 37. С. 102–105. А. В. Козлова ПРОГНОЗНАЯ ДИНАМИКА РЫНОЧНОЙ СТОИМОСТИ АКЦИЙ РОССИЙСКИХ КОРПОРАЦИЙ… Приводятся прогнозные значения стоимости ADR на акции российских корпораций нефтегазового сектора на международных фондовых рынках в 2012 г. Рассмотрены различные экономические сценарии. Ключевым фактором, влияющим на стоимость ADR, является цена на нефть. Ключевые слова: прогнозная стоимость ADR, корпорации нефтегазового сектора, международный фондовый рынок. В условиях резко возросшего в 2011 г. оттока капитала из России проблема привлечения и удержания иностранных инвесторов остается одной из наиболее актуальных. Необходимо четкое понимание механизмов формирования стоимости акций российских корпораций на международных фондовых рынках. В силу того что российская экономика, по сути, является сырьевой и существенно зависит от экспорта нефти, особое значение имеет оценка влияния конъюнктуры мирового нефтяного рынка. ADR (american depositery receipt) — это депозитарные расписки на иностранные акции, депонированные в банке США, допущенные к обращению на международных фондовых рынках. Выпуск депозитарных расписок (ADR/GDR) выгоден для акционерной компании тем, что участие надежного зарубежного банка в программе выпуска способствует формированию позитивного имиджа не только у российских, но и у иностранных инвесторов; размещение ценных бумаг на внешних рынках позволяет привлечь дополнительные инвестиции; появляется дополнительный спрос на акции, что приводит к росту стоимости акций на внутреннем рынке [6. С. 72]. На основании анализа важнейших экономических показателей деятельности российских эмитентов, относящихся к нефтегазовому сектору, и данных о котировках ADR на их акции были выделены значимые факторы для дальнейшего построения моделей: динамика прибыли, уставного капитала и доли акций, обращающихся на внешних рынках. При этом ключевым фактором, оказывающим наибольшее влияние на рыночную стоимость акций российских корпораций на международном фондовом рынке, является изменение цен на нефть [2. С. 195]. При построении регрессионных моделей вида Y = C0 + C1 ⋅ Brent + C 2 ⋅ UK + C3 ⋅ S + C 4 ⋅ P , (1) где Y — изменение стоимости ADR на акции данного эмитента (относительно значения на 01.01.2008); С0, C1, … C4 — коэффициенты при соответствующих факторах; Brent — изменение котировок на нефть марки Brent (относительно значения на 01.01.2008); UK — изменение величины уставного капитала компании (относительно значения на 01.01.2008); S — изменение доли акций компании, обращающихся на внешних рынках (относительно значения на 01.01.2008); P — изменение прибыли компании (относительно значения на 01.01.2008), было установлено, что все коэффициенты, кроме С0 и С1, являются незначимыми (на 5 %-м уровне значимости). При построении были использованы ежеквартальные данные за период 2008–2011 гг. включительно. Поэтому для каждого эмитента по ежедневным данным за период с 01.01.2008 по 01.10.2011 были построены модели вида (2) Y = C0 + C1 ⋅ Brent . Результаты приведены в таблице. Таблица 1 Модели изменения стоимости ADR в зависимости от изменений цен на нефть Эмитент ОАО «Лукойл» Модель Y = −0, 248 + 0, 649 ⋅ Brent ОАО «НК “Роснефть”» Y = −0,197 + 0, 658 ⋅ Brent ОАО «Газпромнефть» Y = −0, 246 + 0, 663 ⋅ Brent ОАО «Газпром» Y = −0, 454 + 0, 630 ⋅ Brent ОАО «Татнефть» Y = −0, 534 + 0, 662 ⋅ Brent Таким образом, изменение цен на нефть приводит к аналогичному изменению котировок ADR (в диапазоне 63–67 % от колебаний стоимости нефти марки Brent). 103 Прогнозная динамика рыночной стоимости акций российских корпораций… Для анализа были выбраны эмитенты, ADR на акции которых наиболее ликвидны. В качестве базы котировок взяты результаты торгов (ежедневные) на Лондонской фондовой бирже (LSE, London Stock Exchange), потому что именно на этой бирже обращается большая часть депозитарных расписок российских эмитентов и объем торгов по российским ADR здесь наибольший. По оценкам экспертов, существует несколько сценариев развития экономической ситуации в 2012 г. С помощью построенных моделей рассчитаем прогнозные изменения цен на акции российских корпораций нефтегазового сектора в зависимости от изменения цен на нефть. В докладе Всемирного банка о глобальных экономических перспективах предусмотрено, что в базовом сценарии цена на нефть может снизиться до 98 долл. за баррель (на 5,5 % относительно значения на начало года), а в негативном сценарии снижение цен на нефть составляет уже 20 % (до 83 долл. США за баррель) [1]. Прогноз Центрального банка РФ далек от катастрофичных сценариев — ожидаемая цена на нефть составляет около 100 долл. за баррель [5]. Негативный сценарий Минэкономразвития России предусматривает возможность падения цены нефти до 60 долл. за баррель. При этом ожидаемое снижение курса рубля может составить до 40 р. за долл. [7]. А. Осин, главный экономист УК «Финам Менеджмент», отмечает, что в любом случае американское энергетическое агентство (EIA) ожидает роста спроса на нефть на 1,4 %. По его словам, цены на нефть «поддержаны и монетарными факторами, и политикой ОПЕК, и тем, что мировой спрос эластичен по отношению к динамике финансовых рынков», поэтому цена на нефть может достичь $ 120–125. С ним соглашается В. Брагин, директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал», и в качестве еще одного аргумента в пользу дорогой нефти называет напряженность на Ближнем Востоке. По его оценке, во втором полугодии цена барреля может вырасти до $ 120–140 (среднегодовая составит около $ 120). По мнению экспертов из других финансовых компаний («Открытие», «ВТБ Капитал», «Райффайзенбанк», «Ренессанс Капитал», «Грандис Капитал»), цена на нефть в 2012 г. составит от 90 до 106,8 долл. за баррель [4]. Ректор Высшей школы экономики (НИУ ВШЭ) Я. Кузьминов считает минимально возможным уровнем цен на нефть 50–60 долл. за баррель, но при этом отмечает, что у России есть средства, для того чтобы существовать от трех месяцев до полугода, пока будут действовать эти обстоятельства. Дольше нефть дешевой не будет. Такой длительной рецессии не произойдет [3]. Вычислим прогнозные значения стоимости ADR российского нефтегазового сектора при реализации описанных сценариев: негативного, базового и позитивного. Базовый сценарий: цены на нефть не опустятся ниже 98 долл. за баррель. В среднем цена сохранится примерно на уровне 110 долл. за баррель. Курс рубля по отношению к доллару не будет значительно меняться. В данной ситуации российская экономика будет стабильной, без потрясений и острых кризисных моментов. Колебания нефтяных котировок относительно значений на начало 2012 г. будут находиться в диапазоне [–9 %; +9 %]. Прогнозный диапазон изменения стоимости российских ADR приведен в табл. 2 (по каждому эмитенту). По всем рассмотренным депозитарным распискам при реализации базового сценария в 2012 г. ожидается снижение рыночной стоимости. Данный факт соответствует текущей ситуации, когда даже при повышательном тренде нефтяных котировок наблюдается некоторое снижение (в среднем) по стоимости ADR российских компаний нефтегазового сектора. Таблица 2 Динамика стоимости российских ADR в 2012 г. (базовый сценарий) Эмитент ОАО «Лукойл» ОАО «НК “Роснефть”» ОАО «Газпромнефть» ОАО «Газпром» ОАО «Татнефть» Изменение стоимости относительно начала 2012 г. [–30,64 %; –18,96 %] [–25,62 %; –13,78 %] [–30,57 %; –18,63 %] [–51,07 %; –39,73 %] [–59,36 %; –47,44 %] Прогнозная цена, долл. США [36,73; 42,91] [4,91; 5,69] [16,32; 19,12] [5,22; 6,42] [12,03; 15,56] 104 А. В. Козлова Например, сравнительную динамику стоимости ADR на акции ОАО «Лукойл» и барреля нефти иллюстрирует график. Негативный сценарий: цены на нефть опустятся до 50–60 долл. за баррель. Рубль заметно ослабнет по отношению к доллару. Для российской экономики это будет сильным потрясением, сопоставимым с окончанием 2008 и началом 2009 г. Колебания нефтяных котировок относительно значений на начало 2012 г. будут находиться в диапазоне [–53 %; –44 %]. Прогнозный диапазон изменения стоимости российских ADR приведен в табл. 3 (по каждому эмитенту). Несмотря на более резкое снижение нефтяных котировок, падение стоимости акций российских эмитентов на международном фондовом рынке не так велико по сравнению с базовым сценарием. Связано это с тем, что большая часть операционных издержек номинирована в рублях, а значит, при снижении курса рубля нефтяные компании получают определенную выгоду, падение стоимости нефти будет частично компенсировано. Однако снижение стоимости российских ADR все же опередит снижение нефтяных котировок, что объясняется в том числе страновыми рисками — инвесторы считают инвестиции в российскую экономику высокорискованными. Позитивный сценарий: повышение стоимости барреля нефти до 120–140 долл. США, сопровождающееся укреплением рубля по отношению к бивалютной корзине. Колебания нефтяных котировок относительно значений на начало 2012 г. будут находиться в диапазоне [+12 %; + 30%]. Прогнозный диапазон изменения стоимости российских ADR приведен в табл. 4 (по каждому эмитенту). Несмотря на позитивную динамику цен на нефть, ни по одной из рассмотренных компаний не ожидается роста рыночной стоимости ADR. Это объясняется тем, что сопутствующее стоимость барреля Brent Crude Oil стоимость ADR на акции ОАО «ЛУКОЙЛ» Изменение стоимости ADR ОАО «Лукойл» на LSE и нефти марки Brent (в долл. США) Таблица 3 Динамика стоимости российских ADR в 2012 г. (негативный сценарий) Эмитент ОАО «Лукойл» ОАО «НК “Роснефть”» ОАО «Газпромнефть» ОАО «Газпром» ОАО «Татнефть» Изменение стоимости относительно начала 2012 г. [–59,20 %; –53,36 %] [–54,57 %; –48,65 %] [–59,74 %; –53,77 %] [–78,79 %; –73,12 %] [–88,49 %; –82,53 %] Прогнозная цена, долл. США [21,61; 24,70] [3,00; 3,39] [9,46; 10,86] [2,26; 2,87] [3,41; 5,17] 105 Прогнозная динамика рыночной стоимости акций российских корпораций… Таблица 4 Динамика стоимости российских ADR в 2012 г. (позитивный сценарий) Эмитент ОАО «Лукойл» ОАО «НК “Роснефть”» ОАО «Газпромнефть» ОАО «Газпром» ОАО «Татнефть» Изменение стоимости относительно начала 2012 г. [–17,01 %; –5,33 %] [–11,80 %; +0,04 %] [–16,64 %; –4,71 %] [–37,84 %; –26,50 %] [–45,46 %; –33,54 %] укрепление курса рубля оказывает негативное влияние на экспортируемые товары, снижает рентабельность добычи и переработки нефти (вследствие повышения операционных издержек), дополнительное негативное влияние оказывает пропорциональное увеличение экспортных пошлин. Таким образом, полученный прогноз по каждому из сценариев в целом соответствует ожидаемой экономической ситуации. Список литературы 1. Всемирный банк ожидает вторую волну мирового кризиса в 2012 г. [Электронный ресурс]. Режим доступа: www.vedomosti.ru/finance/ news/1479209/budet_huzhe_chem_bylo. Прогнозная цена, долл. США [43,94; 50,13] [5,82; 6,60] [19,59; 22,39] [6,63; 7,84] [16,15; 19,67] 2. Козлова, А. В. Система рейтинговой оценки акций российских корпораций на международном фондовом рынке // Наука и бизнес: пути развития. 2011. № 6. С. 191–196. 3. Мы не Греция [Электронный ресурс]. Режим доступа: www.kommersant.ru/doc/1821428 4. Островок стагнации [Электронный ресурс]. Режим доступа: www.kommersant.ru/doc/1846643. 5. Россию ждет долгий, но мягкий кризис [Электронный ресурс]. Режим доступа: www. rbcdaily.ru/2011/11/18/focus/562949982076163 6. Рынок ценных бумаг : учебник / под ред. Е. Ф. Жукова. М. : ЮНИТИ-ДАНА, 2009. 567 с. 7. Скрытая угроза: мир замер в ожидании неминуемого кризиса [Электронный ресурс]. Режим доступа: top.rbc.ru/economics/14/10/2011/620189. shtml.