Анализ финансового состояния предприятия

реклама

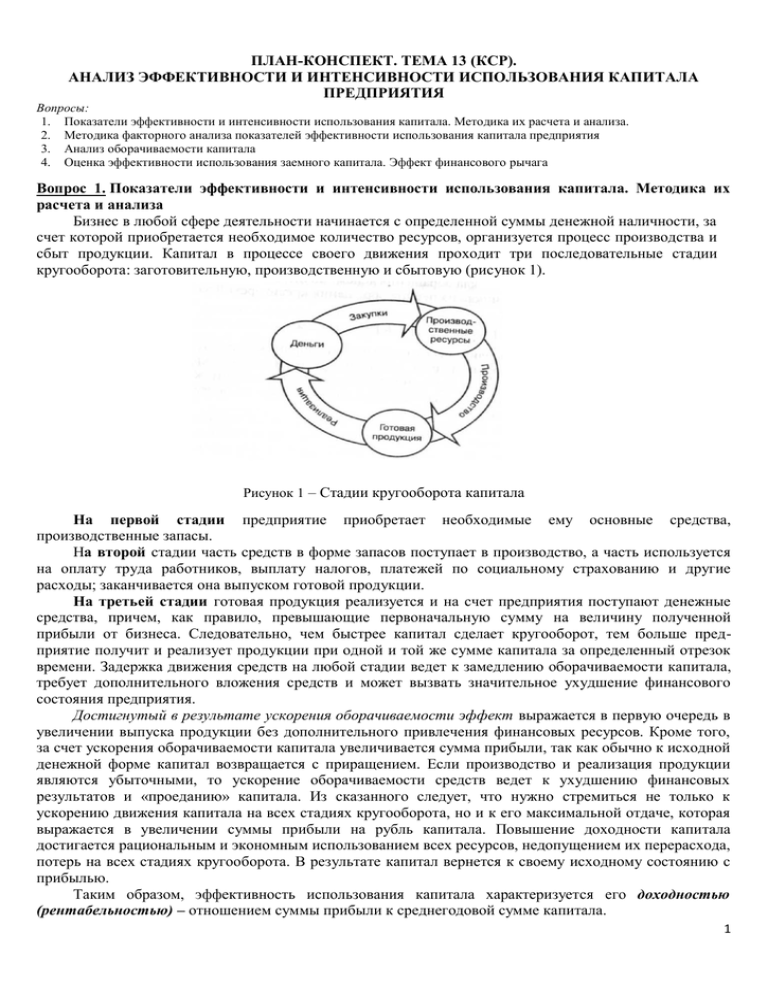

ПЛАН-КОНСПЕКТ. ТЕМА 13 (КСР). АНАЛИЗ ЭФФЕКТИВНОСТИ И ИНТЕНСИВНОСТИ ИСПОЛЬЗОВАНИЯ КАПИТАЛА ПРЕДПРИЯТИЯ Вопросы: 1. Показатели эффективности и интенсивности использования капитала. Методика их расчета и анализа. 2. Методика факторного анализа показателей эффективности использования капитала предприятия 3. Анализ оборачиваемости капитала 4. Оценка эффективности использования заемного капитала. Эффект финансового рычага Вопрос 1. Показатели эффективности и интенсивности использования капитала. Методика их расчета и анализа Бизнес в любой сфере деятельности начинается с определенной суммы денежной наличности, за счет которой приобретается необходимое количество ресурсов, организуется процесс производства и сбыт продукции. Капитал в процессе своего движения проходит три последовательные стадии кругооборота: заготовительную, производственную и сбытовую (рисунок 1). Рисунок 1 – Стадии кругооборота капитала На первой стадии предприятие приобретает необходимые ему основные средства, производственные запасы. На второй стадии часть средств в форме запасов поступает в производство, а часть используется на оплату труда работников, выплату налогов, платежей по социальному страхованию и другие расходы; заканчивается она выпуском готовой продукции. На третьей стадии готовая продукция реализуется и на счет предприятия поступают денежные средства, причем, как правило, превышающие первоначальную сумму на величину полученной прибыли от бизнеса. Следовательно, чем быстрее капитал сделает кругооборот, тем больше предприятие получит и реализует продукции при одной и той же сумме капитала за определенный отрезок времени. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия. Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала увеличивается сумма прибыли, так как обычно к исходной денежной форме капитал возвращается с приращением. Если производство и реализация продукции являются убыточными, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов и «проеданию» капитала. Из сказанного следует, что нужно стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к его максимальной отдаче, которая выражается в увеличении суммы прибыли на рубль капитала. Повышение доходности капитала достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию с прибылью. Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью) – отношением суммы прибыли к среднегодовой сумме капитала. 1 В зависимости от того, с чьих позиций оценивается деятельность предприятия, существуют разные подходы к расчету показателей рентабельности капитала. С позиции всех заинтересованных лиц (государства, собственников и кредиторов) общая оценка эффективности использования совокупных ресурсов производится на основе показателя рентабельности совокупного капитала, который определяют отношением общей суммы бруттоприбыли до выплаты налогов и процентов к средне сумме совокупных активов предприятия за отчетный период: Данный показатель рентабельности показывает, сколько прибыли зарабатывает предприятие на рубль совокупного капитала, вложенного в его активы. Он характеризует доходность всех активов, вверенных руководству, независимо от источника их формирования. С позиции собственников и кредиторов определяют рентабельность капитала отношением чистой прибыли и процентов за кредиты с учетом налоговой экономии к средней сумме совокупных активов за отчетный период: или Если в составе совокупных активов значительную часть занимают финансовые вложения, то целесообразно определить доходность капитала отдельно по основной и инвестиционной деятельности. Рентабельность операционного капитала (ROK, return on capital), непосредственно задействованного в основной (операционной) деятельности предприятия, рассчитывается следующим образом: В состав операционного капитала не включают основные средства непроизводственного назначения, неустановленное оборудование, остатки незаконченного капитального строительства, долгосрочные и краткосрочные финансовые вложения, ссуды для работников предприятия и т.д. Рентабельность финансовых инвестиций определяется отношением суммы прибыли, полученной от инвестиционной деятельности, к средней сумме долгосрочных и краткосрочных финансовых вложений: При отсутствии финансовых инвестиций величина ВЕР и ROK будет совпадать. С позиции собственников предприятия определяют рентабельность собственного капитала (return on equity) как отношение чистой прибыли (ЧП) к средней сумме собственного капитала за период (СК): Держателей обыкновенных акций и потенциальных инвесторов интересуют и такие показатели: прибыль на акционерный капитал: прибыль на одну обыкновенную акцию (earning per ordinary share): 2 По уровню этих показателей можно судить, насколько эффективно используется капитал акционеров, вложенный в предприятие, и является ли данное предприятие привлекательным для вложения капитала. Если уровень приведенных показателей рентабельности капитала рассчитывается не за календарный год, а за месяц, квартал, полугодие и т.д., то его нужно привести к годовому эквиваленту, для чего числитель надо умножить на 12 мес., а знаменатель – на число месяцев в отчетном периоде (n): ; ; ; ٌ Следует отметить, что в мировой практике все большее распространение получает подход, предусматривающий более широкое понимание финансового результата как прироста чистых активов. Темп прироста чистых активов служит одним из основных показателей эффективности функционирования предприятия и его инвестиционной привлекательности: Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости (отношение выручки от реализации продукции к среднегодовой стоимости капитала). Связь между показателями рентабельности капитала, его оборачиваемостью и прибыльностью продукции показана на рисунке 2. Прибыль на одну акцию (EPS) Рентабельность собственного капитала (ROE) Уровень процентного изъятия прибыли (1-КПИ) Текущая цена одной акции (P) Рентабельность совокупного капитала (ROA) Коэффициент налогового изъятия прибыли (1-КН) Отношение общей суммы бруттоприбыли к прибыли от операционной деятельности (Wn) Мультипликатор капитала (отношение общей суммы активов к собственному капиталу) (МК) Рентабельность совокупного капитала (BEP) Рентабельность операционного капитала (ROK) Коэффициент оборачиваемости операционного капитала (Коб) Доля прибыли в марже покрытия Удельный вес операционного капитала в общей сумме капитала (УДОК) Рентабельность оборота (Rоб) Маржинальная рентабельность (MR) Рисунок 2 – Взаимосвязь показателей рентабельности капитала и факторов, формирующих их уровень 3 В процессе анализа необходимо изучить динамику показателей рентабельности капитала (таблица 1), установить тенденции их изменения, провести межхозяйственный сравнительный анализ их уровня с целью более полной оценки эффективности работы предприятия и поиска резервов ее повышения. Таблица 1 – Показатели эффективности использования капитала предприятия Прошлый период Показатель Выручка (нетто) от реализации продукции (ВРП), тыс. руб. Общая сумма брутто-прибыли до выплаты процентов и налогов (БП), тыс. руб. Прибыль от реализации продукции (ПРП), тыс. руб. Отношение брутто-прибыли к операционной прибыли (Wn) Чистая прибыль (ЧП), тыс. руб. Доля чистой прибыли в общей сумме брутто-прибыли Средняя сумма совокупного капитала (KL), тыс. руб. Средняя сумма собственного капитала (СК), тыс. руб. Мультипликатор капитала (МК) Средняя сумма операционного капитала (ОК), тыс. руб. Доля операционного капитала в общей его сумме (Удок) Рентабельность оборота (Ro6), % Коэффициент оборачиваемости операционного капитала (Коб ) Рентабельность операционного капитала (ROK), % Рентабельность совокупного капитала (ВЕР), % Рентабельность собственного капитала (ROE), % Чистая прибыль на одну акцию (EPS), руб. 83 414 18 260 15 477 1,18 11 870 0,65 40 200 27 420 1,466 33 365 0,83 18,55 2,5 46,4 45,4 43,3 1187 Отчетный период 97 120 22 250 18 597 1,1964 14 685 0,66 53 955 36 500 1,478 40 460 0,75 19,15 2,4 46,0 41,2 40,2 1468,5 После этого следует провести факторный анализ изменения уровня данных показателей, который поможет выявить сильные и слабые стороны предприятия. Вопрос 2. Методика факторного анализа показателей эффективности использования капитала предприятия В первую очередь необходимо изучить факторы изменения рентабельности операционного капитала, поскольку она лежит в основе формирования остальных показателей доходности капитала. Как видно из рисунка 2, его величина непосредственно зависит от скорости оборота капитала в операционном процессе и от уровня рентабельности продаж: Рентабельность совокупного капитала (ВЕР) по уровню своего синтеза является более сложным показателем. Его величина, как это видно из рисунка 2, зависит не только от рентабельности операционного капитала (ROK) и факторов, формирующих его уровень, но и доли в нем операционного капитала (Удок), а также от структуры прибыли (WП – соотношение общей суммы брутто-прибыли и операционной прибыли): Факторную модель рентабельности совокупного капитала можно представить и таким образом: ∑ где УдОК, УдФН, УдПК – удельный вес соответственно операционного капитала, финансовых инвестиций, прочих активов в общей сумме капитала; ROK, RI, RПК – рентабельность соответственно операционного капитала, финансовых инвестиций, прочих активов. 4 Для расчета влияния факторов на изменение уровня доходности совокупного капитала по данной модели необходимо иметь данные об изменениях в структуре активов и их доходности (табл. 2). Таблица 2 – Исходные данные для факторного анализа рентабельности совокупного капитала Виды вложения капитала Операционная деятельность Финансовые инвестиции Неработающие активы Итого Структура капитала t0 0,83 0,10 0,07 1,00 t1 0,75 0,12 0,13 1,00 Доходность капитала, % –0,08 +0,02 +0,06 – t0 46,4 68,9 – 45,4 t1 46,0 55,8 – 41,2 –0,4 –13,1 – –4,7 Влияние на доходность совокупных активов Удi Ri –3,71 –0,30 +1,38 –1,57 – – –2,33 –1,87 Расчет можно произвести методом абсолютных разниц: ∑ ∑ ; Показатель ROA кроме данных факторов зависит еще и от уровня налогового изъятия прибыли: . Получение достаточно высокой прибыли на средства, вложенные в предприятие, зависит главным образом от изобретательности, мастерства и мотивации руководства. Следовательно, показатели рентабельности совокупных активов (ВЕР и ROA) являются хорошим средством для оценки качества управления. Эти показатели намного надежнее других показателей оценки финансовой устойчивости предприятия, основанных на соотношении отдельных статей баланса, поэтому они представляют большой интерес для всех субъектов хозяйствования. Именно по уровню данных показателей можно сравнивать эффективность работы предприятий разных отраслей, а не по уровню окупаемости затрат или рентабельности оборота. К примеру, торговое предприятие, где высокая скорость оборота капитала, может успешно функционировать при уровне рентабельности оборота, равном 2–3%, чего нельзя сказать о сельскохозяйственных предприятиях, на которых коэффициент оборачиваемости совокупного капитала составляет примерно 0,3–0,5. Для того чтобы заработать 30 коп. прибыли на рубль совокупного капитала, ему необходима рентабельность оборота как минимум 60 %. Предприятие Торговое Сельскохозяйственное Коб 10 0,5 Уровень показателя Rоб, % 3 60 ВЕР, % 30 30 Рентабельность собственного капитала замыкает всю пирамиду показателей эффективности функционирования предприятия, вся деятельность которого должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности. Рентабельность собственного капитала (ROE) и рентабельность совокупного капитала (ВЕР) связаны между собой следующим образом: или где ДЧП – доля чистой прибыли в общей сумме брутто-прибыли до выплаты процентов и налогов; КН – коэффициент налогового изъятия прибыли; КПИ – уровень процентного изъятия прибыли; ВЕР – рентабельность совокупного капитала; МК – мультипликатор капитала, т.е. объем активов, опирающихся на фундамент собственного капитала. 5 Данная модель отражает зависимость между степенью финансового риска и прибыльностью собственного капитала. Углубить факторный анализ собственного капитала можно за счет разложения рентабельности совокупного капитала на его составляющие, используя следующую модель: или Данная модель позволяет увязать все факторы и показатели рентабельности, отраженные на рисунке 2. С ее помощью можно установить, как изменилось значение ROE за счет уровня налогового и процентного изъятия прибыли, структуры источников ее формирования, структуры активов и пассивов предприятия, а также рентабельности и скорости оборота капитала. Рентабельность оборота (Ro6) характеризует эффективность управления затратами и ценовой политики предприятия. Коэффициент оборачиваемости капитала отражает интенсивность его использования и деловую активность предприятия, а мультипликатор капитала – политику в области финансирования. Чем выше его уровень, тем выше степень финансового риска предприятия, но вместе с тем выше доходность собственного (акционерного) капитала при положительном эффекте финансового рычага. Увеличение доли заемных средств способствует повышению доходности собственного капитала при условии, что доходность активов выше реальной ставки процента по кредитным ресурсам. К примеру, возьмем два предприятия с разной структурой капитала и рассчитаем рентабельность собственного капитала по модели: Если ориентироваться только на показатель ROE, то предпочтительнее вкладывать средства в предприятие А. Но при этом нужно учитывать, что данное предприятие ведет более рисковый бизнес, поскольку более высокий уровень доходности собственного капитала обеспечивается исключительно за счет высокой доли заемного капитала при относительно более низком уровне рентабельности продаж и скорости оборота капитала. Следовательно, инвесторы, которые не хотят рисковать своим капиталом, отдадут предпочтение второму предприятию, где заемный капитал в общей сумме активов занимает всего 33,3%. Для оценки эффективности работы акционерных предприятий и их инвестиционной привлекательности в качестве основного показателя принято использовать показатель чистой прибыли, приходящейся на одну акцию (EPS), уровень которого непосредственно зависит от доходности собственного капитала (ROE) и текущей стоимости одной акции (Р): Если на предприятии имеются привилегированные акции, по которым выплачивается фиксированный процент, то факторная модель прибыли на одну акцию будет иметь следующий вид: где ЧП – сумма чистой прибыли отчетного периода после выплаты процентов и налогов; Д ПА – сумма выплаченных дивидендов по привилегированным акциям; Коа –количество обыкновенных акций; СК – средняя сумма собственного капитала; ПК –капитал, сформированный за счет выпуска привилегированных акций; ДЧПоа – доля чистой прибыли, принадлежащая держателям обыкновенных акций; ФР – финансовый рычаг, характеризующий соотношение собственного капитала, сформированного за счет обыкновенных и привилегированных акций; Р – текущая стоимость обыкновенной акции. 6 Углубить факторный анализ можно за счет разложения уровня доходности собственного капитала. Тогда факторная модель прибыли на одну акцию примет следующий вид: Отсюда видно, что прибыль на одну обыкновенную акцию зависит не только от доходности инвестированного капитала, цены заемных средств, уровня налогообложения прибыли, но и от финансовой структуры капитала (соотношения собственного и заемного, обыкновенного и привилегированного капитала). Если в структуре собственного капитала значительную долю составляют вклады держателей привилегированных акций с фиксированной выплатой дивидендов, то существует большой риск что владельцам обыкновенных акций ничего не останется. Но в то же время при высокой доходности инвестированного капитала и относительно невысоком уровне дивидендных выплат по привилегированным акциям доходность обыкновенного акционерного капитала может значительно повыситься за счет увеличения финансового рычага. Для определения эффекта финансового рычага можно использовать следующую формулу: где УДВПА – уровень дивидендных выплат по привилегированным акциям; СК ПА – величина собственного капитала, сформированного за счет привилегированных акций; СКоа – величина собственного капитала, сформированного за счет обыкновенных акций. Таким образом, оценивая доходность акционерного капитала необходимо учитывать всевозможные ситуации и оптимизировать структуру капитала не только по критерию максимизации прибыли на одну обыкновенную акцию, но и по критерию минимизации финансовых рисков. Вопрос 3. Анализ оборачиваемости капитала Поскольку оборачиваемость капитала тесно связана с его рентабельностью и является одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность, в процессе анализа необходимо более детально изучить скорость оборота капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств. Скорость оборачиваемости капитала характеризуется следующими показателями: • коэффициент оборачиваемости (Коб); • продолжительность одного оборота капитала (Поб). Коэффициент оборачиваемости капитала рассчитывается по формуле: Показатель, обратный капиталоемкостью (Ке): коэффициенту оборачиваемости капитала, называется Продолжительность оборота капитала: или где Д – количество календарных дней в анализируемом периоде (год - 360 дней, квартал – 90, месяц – 30 дней). 7 Средние остатки всего капитала и его составных частей рассчитываются по средней хронологической: '/2 суммы на начало периода, плюс остатки на начало каждого следующего месяца, плюс '/2 остатка на конец периода; результат делится на количество месяцев в отчетном периоде. Источники информации – бухгалтерский баланс и отчет о финансовых результатах. Таблица 3 – Анализ продолжительности оборота капитала Показатель Прошлый Отчетный Изменение период период Выручка (нетто) от реализации продукции, тыс. руб. 83 414 97 120 + 13 706 Среднегодовая стоимость операционного капитала, тыс. руб. 33 365 40 460 + 7 095 В том числе оборотного капитала Коэффициент оборачиваемости операционного капитала В том числе оборотного капитала Продолжительность оборота операционного капитала, дни В том числе оборотного капитала 16 040 21 150 + 5 110 2,5 2,4 5,2 4,6 144 69,2 150 78,4 – 0,1 – 0,6 + 6,0 + 9,2 В процессе последующего анализа необходимо изучить изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов оборотных активов нужно разделить на сумму однодневного оборота по реализации. Таблица 4 – Анализ продолжительности оборота оборотного капитала Прошлый Отчетный Показатель Общая сумма оборотного капитала В том числе: в запасах дебиторской задолженности денежной наличности и краткосрочных финансовых вложениях (КФВ) Однодневная выручка от реализации продукции, тыс. руб. Общая продолжительность оборота оборотного капитала, дни В том числе: в запасах дебиторской задолженности денежной наличности и КФВ период период Измене ние 16 040 21 150 + 5 110 8 890 2 980 4 170 231,7 69,2 10 920 4 800 5 430 270 78,4 + 2 030 + 1 820 + 1 260 + 38,3 + 9,2 38,4 12,8 18,0 40,4 17,8 20,1 + 2,0 + 5,0 + 2,2 Продолжительность оборота капитала неодинакова в различных отраслях – она во многом зависит от продолжительности производственного цикла и процесса обращения; время производства обусловлено технологическим процессом, техникой, организацией производства. Ускорить оборачиваемость капитала можно путем интенсификации производства, более полного использования трудовых и материальных ресурсов, недопущения сверхнормативных запасов товарно-материальных ценностей, отвлечения средств в дебиторскую задолженность и т.д. Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением оборачиваемости капитала (–Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости капитала определяется умножением однодневного оборота по реализации на изменение продолжительности оборота (Поб): В нашем примере в связи с замедлением оборачиваемости оборотного капитала на 9,2 дня дополнительно привлечено в оборот капитала на сумму 2482 тыс.руб. Если бы капитал оборачивался в отчетном году не за 78, а за 69,2 дня, то для обеспечения фактической выручки в размере 97120 тыс. руб. потребовалось бы иметь в обороте не 21 150 тыс. руб. оборотного капитала, а 18 668 тыс. руб., т.е. на 2482 тыс. руб. меньше. 8 Если прибыль представить в виде произведения среднегодовой суммы капитала, коэффициента его оборачиваемости и рентабельности оборота: то изменение ее величины за счет коэффициента оборачиваемости капитала можно определить умножением прироста последнего на базовый уровень коэффициента рентабельности продаж и на фактическую среднегодовую сумму оборотного капитала: В нашем примере за счет замедления оборачиваемости капитала в отчетном году предприятие недополучило прибыли на сумму 2354 тыс. руб. В заключение анализа разрабатывают мероприятия по ускорению оборачиваемости оборотного капитала. Основные пути ускорения оборачиваемости капитала: • сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейших технологий, механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.); • улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах; • ускорение процесса отгрузки продукции и оформления расчетных документов; • сокращение времени нахождения средств в дебиторской задолженности. Вопрос 4. Оценка эффективности использования заемного капитала. Эффект финансового рычага Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР): ( ) или где ВЕР – экономическая рентабельность совокупного капитала до уплаты налогов и процентов за кредит, %; ROA – рентабельность совокупного капитала после уплаты налогов, %; К – номинальная цена заемного капитала; УК – уточненная цена заемных ресурсов (с учетом налоговой экономии), %; КН — уровень налогового изъятия из прибыли (отношение налогов из прибыли к сумме прибыли после уплаты процентов); ЗК – средняя сумма заемного капитала; СК – средняя сумма собственного капитала. ЭФР показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный ЭФР возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов, т.е. если ROA > ЦЗК. Например, рентабельность совокупного капитала после уплаты налога составляет 15%, в то время как цена заемных ресурсов равна 10%. Разность между стоимостью заемных средств и доходностью совокупного капитала позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала. 9 Если ROA < ЦЗК, создается отрицательный ЭФР (эффект «дубинки»), в результате чего происходит «проедание» собственного капитала, что может стать причиной банкротства предприятия. Механизм формирования ЭФР наглядно просматривается на следующем примере (таблица 5). Таблица 5 – Механизм формирования ЭФР Показатель Предприятие 1 2 3 Средняя сумма капитала 1000 1000 1000 В том числе заемного капитала – 500 500 Прибыль до выплаты процентов и налогов 200 200 200 Рентабельность совокупного капитала, % 20 20 20 Проценты за кредит (при ставке 10%) 50 75 – Налогооблагаемая прибыль 200 150 125 Налог (24%) 48 36 30 Чистая прибыль 152 114 95 Рентабельность собственного капитала, % 15,2 22,8 38,0 Эффект финансового рычага, % – +7,6 +22,8 Как показывают приведенные данные, при одинаковом уровне экономической рентабельности совокупного капитала в 20% получается разная рентабельность собственного капитала. Предприятие 2, сформировав свои активы на 50% за счет собственных средств и на 50% за счет заемных средств, увеличило рентабельность собственного капитала на 7,6% за счет того, что за кредитные ресурсы оно платит с учетом налоговой экономии 7,6% [10(1 – 0,24)], а рентабельность совокупного капитала после уплаты налогов (ROA) составляет 15,2%. Используя данные таблицы 6, рассчитаем ЭФР за прошлый и отчетный периоды на анализируемом нами предприятии и факторы изменения его уровня: Таблица 6 – Исходные данные для расчета ЭФР Показатель Прибыль до уплаты налогов и процентов, тыс. руб. Проценты к уплате, тыс. руб. Прибыль отчетного периода после уплаты процентов за кредиты, тыс. руб. Налоги из прибыли, тыс. руб. Уровень налогообложения, коэффициент Среднегодовая сумма активов, тыс. руб. Собственный капитал Заемный капитал Плечо финансового рычага Прошлый период 18 260 2 220 16 040 4 170 0,26 40 200 27 420 12 780 0,466 Отчетный период 22 250 2 585 19 665 4 980 0,2532 53 955 36 500 17 455 0,478 45,4 17,37 9,66 41,2 14,8 9,41 (отношение заемного капитала к собственному) Рентабельность совокупного капитала, % Средневзвешенная номинальная цена заемных ресурсов, % Эффект финансового рычага, % 10 Отсюда общее изменение ЭФР составляет 9,41 – 9,66 = – 0,25%, в том числе за счет: уровня рентабельности инвестированного капитала: 8,44 – 9,66 = – 1,22 % ставки ссудного процента: 9,10 – 8,44 = + 0,66 % уровня налогообложения: 9,20 – 9,10 = + 0,10 % плеча финансового рычага: 9,41 – 9,2 = + 0,21 % Эффект финансового рычага можно рассчитывать не только в целом по всему заемному капиталу, но и по каждому его источнику (долгосрочным, краткосрочным кредитам банка, займам, товарным кредитам, кредиторской задолженности, беспроцентным заемным ресурсам и др.). Тогда в вышеприведенную формулу нужно подставлять не средневзвешенную цену заемного капитала, а цену конкретного его источника, например среднюю ставку процента за краткосрочные кредиты банка или средний процент купонных выплат по облигациям и др. В таблице 7 представлены результаты расчетов ЭФР по всем видам заемных ресурсов предприятия. Полученные результаты позволяют оценить долю каждого вида заемных средств в формировании уровня ЭФР. Таблица 7 – ЭФР по видам заемных ресурсов за отчетный год Источник Сумма, Доля, Цена, Сумма процентов, тыс. руб. % коп. тыс. руб. Долгосрочные кредиты 5 500 31,5 16,0 880 Краткосрочные кредиты 9 500 54,4 17,95 1 705 Беспроцентные ресурсы 2 455 14,1 – – Итого 17 455 100 14,8 2 585 ЭФР, % 2,83 4,51 2,07 9,41 Таким образом, привлекая заемные ресурсы, предприятие может увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. 11