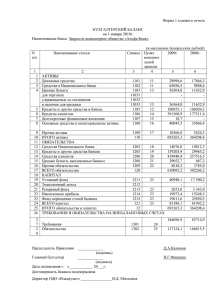

Финансовая отчетность по МСФО за 2008 год - Дом-Банк

реклама