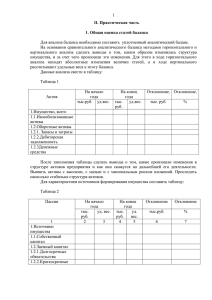

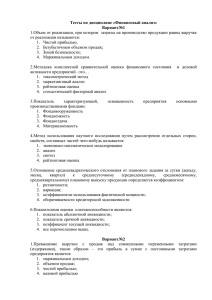

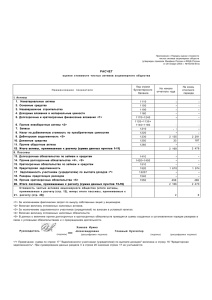

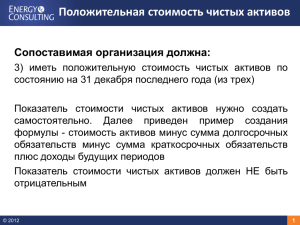

ГБПОУ Уфимский торгово-экономический колледж «Утверждаю» Зам. директора по УПР ___________________ К.Д. Пашкова ДНЕВНИК-ОТЧЁТ учебной практики по профессиональному модулю ПМ 04 Составление и использование бухгалтерской отчетности МДК 04.01 Технология составления бухгалтерской отчетности МДК.04.02. Основы анализа бухгалтерской отчетности Студентки III курса группы 2103 Специальность: 38.02.01 Экономика и бухгалтерский учет (по отраслям) Ивановой Инны Ивановны (Ф.И.О.) База практики: Межрайонная инспекция ФНС России №40 по Республике Башкортостан Руководитель практики: Любина О.Е., преподаватель (Ф.И.О., должность) Оценка: ______________________ Уфа – 2024 г. Дневник по производственной практике ПМ 04 Составление и использование бухгалтерской отчетности в период с «11» апреля по «24» апреля 2024 г. Во время прохождения учебной практики выполнял (а) ДАТА Задание Задание 1. Отражение нарастающим итогом на счетах бухгалтерского учета данных за отчетный период. Ознакомиться: 1) с порядком отражения в течение года нарастающим итогом на счетах бухгалтерского учета данных об имущественном и финансовом положении организации; 2) закрытием учетных регистров и заполнением форм бухгалтерской отчетности в установленные законодательством сроки; 3) изучить инвентаризационные ведомости и сверки с контрагентами; 4) обобщением информации о хозяйственных операциях организации за отчетный период; 5) порядком составления шахматной таблицы и оборотно - сальдовой ведомости. 13.04.2024- Задание 2. Составлять формы бухгалтерской отчетности в 16.04.2024 установленные законодательством сроки. Ознакомиться: 1) с методами группировки и перенесения обобщенной учетной информации из оборотно-сальдовой ведомости в формы бухгалтерской отчетности; 2) с методами определения результатов хозяйственной деятельности за отчетный период; 3) составом и содержанием форм бухгалтерской отчетности. 4) уметь устанавливать идентичность показателей бухгалтерских отчетов; 5) с процедурой составления пояснительной записки к бухгалтерскому балансу; 6) порядком отражения изменений в учетной политике в целях бухгалтерского учета; 7) сроками представления бухгалтерской отчетности; 8) правилами внесения исправлений в бухгалтерскую отчетность в случае выявления неправильного отражения хозяйственных операций. 9) порядком организации получения аудиторского заключения в случае необходимости. 17.04.2024 - Задание 3. Произвести анализ ликвидности платёжеспособности. 19.04.2024 1) Анализ ликвидности (Коэффициент абсолютной ликвидности, Коэффициент критической ликвидности, Коэффициент текущей ликвидности) 2) Анализа платежеспособности (Коэффициент общей ликвидности, Коэффициент маневренности функционирующего капитала, Коэффициент быстрой ликвидности, Коэффициент обеспеченности собственными оборотными средствами, Коэффициент 11.04.202412.04.2024 Оценка и подпись руководителя практики от колледжа 20.04.202423.04.2024 23.04.2024 24.04.2024 восстановления платежеспособности, Коэффициент утраты платежеспособности). Задание 4. Произвести анализ финансовой устойчивости и рентабельности. 1)Анализа финансовой устойчивости (Коэффициент финансовой независимости, Коэффициент финансовой зависимости, Коэффициент концентрации заемного капитала, Чистые активы, Коэффициент финансовой зависимости, Коэффициент соотношения заемных и собственных средств, Коэффициент концентрации заемного капитала, Коэффициент обеспеченности оборотных активов собственными оборотными средствами, Коэффициент обеспеченности собственными источниками финансирования) 2)Анализа рентабельности (рентабельность продаж, окупаемость затрат, рентабельность активов, эффективность внеоборотного капитала, рентабельность оборотного капитала, рентабельность основной деятельности, рентабельность операционной деятельности, рентабельность собственного капитала, Рентабельность перманентного капитала) Выводы и предложения, презентацию об проведенном анализе и состоянии предприятия за 5 лет Дифференцированный зачет Отчет по производственной практике по ПМ 04 Составление и использование бухгалтерской отчетности студента группы 2103 специальность 38.02.01 Экономика и бухгалтерский учет (по отраслям) __________________________________________________________ (ФИО) База производственной практики: ГБПОУ Уфимский торгово-экономический колледж г. Уфа, ул. Кирова 54 в период с «11» апреля по «24» апреля 2024 г. Во время прохождения производственной практики выполняла _____________________________________________________________________ _______________________________________________________________________ _______________________________________________________________________ _____________________________________________________ и освоила следующие профессиональные компетенции: 1. Отражать нарастающим итогом на счетах бухгалтерского учета имущественное и финансовое положение организации, определять результаты хозяйственной деятельности за отчетный период. 2. Составлять формы бухгалтерской (финансовой) отчетности в установленные законодательством сроки. 3. Проводить контроль и анализ информации об активах и финансовом положении организации, ее платежеспособности и доходности. 4. Анализировать финансово-хозяйственную деятельность, осуществлять анализ информации, полученной в ходе проведения контрольных процедур, выявление и оценку рисков. 5. Оформлять отчет об анализе финансового состояния в соответствии с требованиями нормативных актов, регулирующих правоотношения в этой области. Подпись ответственного лица организации (базы практики) __________________ / _____________________________________ ФИО, должность МП ВВЕДЕНИЕ Во время прохождения производственной практики на предприятии ООО «РусТех» был проведен экономический анализ финансовых результатов деятельности, показатели рентабельности, анализ финансовой устойчивости, анализ ликвидности, деловой активности и рассчитана точка безубыточности. 1. Полное юридическое название предприятия (согласно Уставу). Общество с ограниченной ответственностью «РусТех» 2. Сокращенное наименование. ООО «РусТех» 3. Данные о регистрации, в том числе изменение: регистрирующий орган, номер и дата регистрации, коды, ИНН. Наименование регистрирующего органа: Инспекция Федеральной налоговой службы по Октябрьскому району г. Уфы. 4. ООО «Рустех» — специализированный завод по производству дорожно-строительной техники – признан лучшим предприятием дорожного машиностроения в РФ. 5. Номер свидетельства государственной регистрации при образовании общества – 07. 6. Дата государственной регистрации при образовании общества – 02.09.2009г. 7. Зарегистрировано Администрацией Кировского района города Уфы 20.12.2009 № 2557. Номер и дата выдачи свидетельства о регистрации - №4/2009 от 20.12.2009, 8. ОГРН - 1020202554162, дата присвоения – 27.09.2009, наименование регистрирующего органа – Инспекция МНС по Кировскому району г.Уфы Республики Башкортостан. 9. р/с 40702810475520310020 в Восточно-Сибирском филиале 10. ОАО АКБ «РОСБАНК» к/с 30101810700000000333 11. БИК 040484333 12. ИНН/КПП 2457009990/997550001 13. Местонахождение: почтовый адрес и адреса, используемые для осуществления лицензируемой деятельности (с указанием индекса постового отделения) населенного пункта 450098, Респ. Башкортостан, г. Уфа, ул. Кислородная, д. 7 Телефоны с кодом +7 917 755 71 05 Основные виды деятельности Общества: 28.92 Производство машин и оборудования для добычи полезных ископаемых и строительства 02.40 Предоставление услуг в области лесоводства и лесозаготовок 16.29.1 Производство прочих деревянных изделий 18.11 Печатание газет 18.12 Прочие виды полиграфической деятельности 18.13 Изготовление печатных форм и подготовительная деятельность 18.14 Деятельность брошюровочно- переплетная и отделочная и сопутствующие услуги 25.61 Обработка металлов и нанесение покрытий на металлы 25.62 Обработка металлических изделий механическая 27.40 Производство электрических ламп и осветительного оборудования 28.12 Производство гидравлического и пневматического силового оборудования 28.15 Производство подшипников, зубчатых передач, элементов механических передач и приводов 28.22 Производство подъемно-транспортного оборудования 28.41 Производство металлообрабатывающего оборудования Филиалов и представительств – нет. Сведения о банковских счетах эмитента: Наименование: ОАО «Социнвестбанк» г. Уфа Место нахождения: Республика Башкортостан, 450000, г.Уфа, Проспект Октября, 61/1 БИК 048073739 К/сч 30101810900000000739 Р/сч 40702810207920000322 Адрес электронной почты в сети “Интернет”, на которой можно отправить запрос или выслать свои предложения ufaabz@yandex.ru Изучен основной ассортимент продаваемой продукции: Асфальтобетонные заводы (АБЗ) Модернизация АБЗ Установки ПБВ Запасные части для АБЗ Ножи, щетки, техпластины снегоочистители щеточное оборудование пескоразбрасыватели скребки плужные отвалы роторные косилки и мн.др. Исходные данные Основой для проведения финансового анализа ООО «РусТех» стала следующая информация финансовой (бухгалтерской) отчетности: 1) Бухгалтерский баланс (см. табл. №1 – актив баланса, табл. №2 - пассив баланса) 2) Отчет о прибылях и убытках (см. табл. №3); Количество рассматриваемых при проведении анализа периодов – 5 (2019, 2020, 2021, 2022, 2023) Данные по первому рассматриваемому периоду приведены за 2019 год. Данные по последнему рассматриваемому периоду приведены за 2029 год. В качестве базового интервала для анализа выбран 2022 год. В качестве отчетного периода для анализа выбран 2023 год. Таблица 1. Актив и пассив баланса Показатель 2021г. 2022г. 2023г. Сумма, тыс. Удельн Сумма, тыс. Удельн Сумма, тыс. руб. ый вес, руб. ый вес, руб. % % Изменение Удельн Сумма, тыс. ый вес, руб. % Темп Доля в прироста, струк% туре, % АКТИВ Внеоборотные активы Запасы и НДС по приобретенным ценностям Дебиторская задолженность Денежные средства, краткосрочные финансовые вложения, прочие Баланс 1806283 35,3 2 580 404 37,3 4 977 910 44,9 2 397 506 92,9 7,6 135350 98,0 1 934 071 28,0 2 707 798 24,4 773 727 40,0 (3,6) 1456897 29,13 2 081 281 30,1 3 068 413 27,7 987 132 47,4 (2,4) 259802 3,69 317 145 4,6 335 836 3,0 18 691 5,9 (1,6) 4839031 100,0 6 912 901 100,0 11 089 957 100,0 4 177 056 60,4 — 5310553 86,8 5 310 583 76,8 6 230 665 56,2 920 082 17,3 (20,6) 252988 6,4 361 412 5,2 1 596 559 14,4 1 235 147 341,8 9,2 — — — — 1 657 686 14,9 1 657 686 — 14,9 868634 4839031 19,1 100,0 1 240 906 6 912 901 18,0 100,0 1 605 047 11 089 957 14,5 100,0 364 141 4 177 056 29,3 60,4 (3,5) — ПАССИВ Капитал и резервы Долгосрочные пассивы Краткосрочные кредиты и займы Кредиторская задолженность и прочие краткосрочные обязательства Баланс Исходя из таблицы 1, можно сделать вывод, что высоколиквидные активы организации возросли незначительно, на 5,9%, что оценивается положительно, учитывая их избыточный уровень как на начало, так и на конец года (4,6% на начало года от валюты баланса и 3,0% на конец года). Структура актива баланса анализируемой организации вполне типична для производственной организации; к концу года структура актива становится более тяжелой из-за увеличения удельного веса внеоборотных активов до 44,9%, что, с одной стороны, свидетельствует о росте производственного потенциала, а с другой — о снижении ликвидности организации. Рассматривая стратегию финансирования через удельные веса источников финансирования в валюте баланса, можно заметить, что на начало года организация имела крайне консервативную стратегию финансирования, поскольку доля устойчивых источников составляла 82,0%. Это нельзя считать эффективным, учитывая высокую рентабельность активов и, следовательно, нереализованную возможность увеличения эффективности капитала за счет использования финансового рычага. На конец года структура финансирования существенно изменилась, доля устойчивых источников снизилась до 70,6% — организация привлекла значительный объем долгосрочного и краткосрочного заемного капитала, что можно признать рациональным и характеризовать финансовую деятельность как активную и эффективную. Сопоставляя темп прироста валюты баланса (60,4%) с темпом прироста обязательств, можно отметить существенное снижение финансовой устойчивости в связи со значительным увеличением кредитов и займов. Сопоставляя темп прироста выручки (34,3%) с темпом прироста обязательств можно, кроме того, отметить и существенное снижение степени покрытия обязательств. Отчет о прибылях и убытках 2021 год 2022 год Таблица 3 2023 год 1 397,0 3 160,0 302,0 1384,0 1 966,0 1 066,0 2 234,0 217,0 1516,0 537,0 765,0 0,0 331,0 321,0 0,0 926,0 624,0 0,0 85,0 253,0 0,0 -132,0 0,0 0,0 2200 2310 2320 2330 2340 2340 2300 2410 -228,0 10,0 302,0 -168,0 -132,0 0,0 0,0 0,0 (76,0) -304,0 0,0 0,0 0,0 0,0 (43,0) -33,0 0,0 0,0 0,0 0,0 (66,0) 241,0 (62,0) 0,0 0,0 117,0 (36,0) -87,0 (6,0) 0,0 0,0 117,0 (46,0) -61,0 (6,0) 2411 0,0 0,0 (62,0) (6,0) (6,0) 2412 2460 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 Код строки Выручка Себестоимость продаж Валовая прибыль (убыток) Коммерческие расходы Управленческие расходы Прибыль (убыток) от продаж Доходы от участия в других организациях Проценты к получению Проценты к уплате Прочие доходы Прочие расходы Прибыль (убыток) до налогообложения Налог на прибыль в том числе: текущий налог на прибыль отложенный налог на прибыль Прочее Наименование показателя 2019 год 2020 год 2110 2 503,0 2120 2100 2210 2220 Чистая прибыль (убыток) 2400 -304,0 -33,0 179,0 -93,0 -67,0 В отчете рассмотрены основные подходы и направления, используемые в финансовом анализе. Выводы аргументированы и подкреплены практическими расчетами. Структура баланса Бухгалтерский баланс представляет собой перечень имущества предприятия и источников его приобретения на конкретную дату. Имущество предприятия, отраженное в активе баланса (см. табл. №1) делится на внеоборотные (долгосрочного пользования) активы (I раздел актива баланса) и оборотные (краткосрочного пользования) активы (II раздел актива баланса). К внеоборотным активам относятся основные средства, оборудование предприятия, нематериальные активы, а также долгосрочные финансовые вложения сроком использования обычно более одного года. К оборотным активам относятся ресурсы предприятия, использующиеся в процессе производственного цикла, то есть производственные запасы, товары, хранящиеся на складе, текущая дебиторская задолженность и т.д. Источники формирования имущества находящегося в активе, отражены в пассиве баланса, который в свою очередь состоит из трех разделов: - капитал и резервы - долгосрочные обязательства - краткосрочные обязательства. Ликвидность и эффективность использования текущих активов определяются величиной чистого оборотного капитала, который является разницей между текущими оборотными активами и краткосрочной задолженностью предприятия. Так как величина чистого оборотного капитала напрямую зависит от структуры баланса, рассмотрим четыре основные модели построения структуры капитала, и определим - к какой из них относится структура ООО «РусТех». В зависимости от структуры баланса, выделяют четыре модели: - идеальная модель; - агрессивная модель; - консервативная модель; - компромиссная модель. Представленные модели рассматриваются с учетом того, что в финансовом менеджменте понятие оборотных средств делится на постоянный оборотный капитал, который является минимумом, необходимым для осуществления производственной деятельности предприятия, и переменный оборотный капитал, который отображает величину дополнительных оборотных активов. Переменный оборотный капитал необходим в качестве страховых запасов, либо в пиковые периоды деятельности предприятия. 1. Идеальная модель - основывается на предположении, что текущие активы в статическом представлении совпадают по своей величине с краткосрочными обязательствами. Такая ситуация в реальной жизни практически не встречается, так как при неблагоприятных условиях, например, при необходимости срочного погашения кредиторской задолженности, предприятие будет вынуждено реализовывать внеоборотные активы (основные средства и т.д.), что еще больше ухудшит его положение. 2. Агрессивная модель - эта модель основывается на предположении, что краткосрочная кредиторская задолженность служит лишь для покрытия переменной части текущих активов, необходимой как страховой запас. Постоянная часть текущих активов в этом случае покрывается за счет долгосрочной кредиторской задолженности и части собственного капитала. Эту ситуацию, также как и идеальную модель, следует рассматривать как достаточно рискованную, так как на практике ограничиться минимумом текущих активов невозможно. 3. Консервативная модель - модель предполагает отсутствие краткосрочных обязательств и финансирование текущих активов за счет долгосрочных обязательств и части собственного капитала. Однако в долгосрочной перспективе эта модель нецелесообразна. 4. Компромиссная модель - является наиболее реальной моделью. В случае этой модели чистый оборотный капитал равен по величине сумме постоянных текущих активов и половине их переменной части. Основываясь на рассмотренных выше моделях, структуру имущества организации на конец отчетного периода можно отнести к чему - то среднему между агрессивной и идеальной моделями, что характерно для большинства Российских предприятий В графическом виде структура баланса ООО «РусТех» на протяжении всех рассматриваемых периодов представлена на рисунке №1. Рис. 1 Структура баланса ООО «РусТех» Актив баланса Структура актива баланса и изменения в анализируемом периоде представлены в табл. №4 и №5. Структура актива баланса Таблица 4 Показатель 2021г. 2022г. 2023г. Сумма, тыс. Удельн Сумма, тыс. Удельн Сумма, тыс. руб. ый вес, руб. ый вес, руб. % % Изменение Удельн Сумма, тыс. ый вес, руб. % Темп Доля в прироста, струк% туре, % АКТИВ Внеоборотные активы Запасы и НДС по приобретенным ценностям Дебиторская задолженность Денежные средства, краткосрочные финансовые вложения, прочие Баланс 1806283 35,3 2 580 404 37,3 4 977 910 44,9 2 397 506 92,9 7,6 135350 98,0 1 934 071 28,0 2 707 798 24,4 773 727 40,0 (3,6) 1456897 29,13 2 081 281 30,1 3 068 413 27,7 987 132 47,4 (2,4) 259802 3,69 317 145 4,6 335 836 3,0 18 691 5,9 (1,6) 4839031 100,0 6 912 901 100,0 11 089 957 100,0 4 177 056 60,4 — Таблица 5 Показатель Анализ стоимости чистых активов 2021г. 2022г. 2023г. Уставный капитал (за вычетом собственных акций) 142 204 204 Добавочный капитал 72443 103 490 99 006 Резервный капитал 22 31 31 3644801 5 206 858 6 131 424 3718366 5 311 952 6 231 546 Нераспределенная прибыль (непокрытый убыток), тыс. руб. Превышение (стоимостью чистых капитала, тыс. руб. активов) уставного Превышение (стоимостью чистых активов) уставного капитала и резервного фонда, тыс. руб. 3718202 5 311 717 6 231 311 Балансовая стоимость акции, руб. 182 260 305 Коэффициент автономии, % 66,02 76,82 56,18 50,33 51,42 20,12 31,89 38,20 37,23 Коэффициент маневренности чистых активов, % Коэффициент рентабельности чистых активов, % Изучение стоимости чистых активов показывает, что рост этого показателя со стороны пассива баланса связан с одним фактором _ нераспределенной прибылью (доля влияния 100,5 %), влияние остальных факторов несущественно. Стоимость чистых активов значительно (на 6 231 546 тыс. руб.) превышает уставный капитал; это свидетельствует о высокой устойчивости организации, обеспеченности уставного капитала реальным имуществом, а также о том, что организация имеет значительную степень свободы в принятии решений, которые связаны с ее обеспеченностью бессрочными источниками финансирования. Уровень рентабельности чистых активов 37,23% можно оценивать как высокий. Доля чистых активов в имуществе организации (коэффициент автономии) достаточно высока — 56,18%; динамика показателя негативна, что связано с активным привлечением организацией внешних источников финансирования, а именно банковских кредитов. Коэффициент маневренности чистых активов снижается до 20,12% и свидетельствует о том, что имущественное наполнение чистых активов — это внеоборотные активы, поэтому чистые активы относительно немобильны. Динамику балансовой стоимости акции, рассчитанной на основе стоимости чистых активов, также можно характеризовать положительно, поскольку рост составил 17,3%, что является признаком того, что благосостояние собственников бизнеса увеличилось. Более подробное рассмотрение отдельных источников позволяет отметить нетипичность структуры собственного капитала, в котором доля нераспределенной прибыли составляет 98,4%. Такая структура свидетельствует о стратегии собственников, направленной на долгосрочное развитие бизнеса и поэтому предполагающей использование прибыли в качестве основного источника финансирования. Что касается анализа балансовой финансовой устойчивости, то наиболее приемлемыми алгоритмами для данной цели представляется исследование ликвидности баланса (функциональная модель, установление типа финансовой устойчивости организации, а также расчет относительных показателей. Исходя из вышесказанного, динамику изменения актива баланса нельзя назвать положительной, в первую очередь за счет уменьшения валюты баланса за рассматриваемый период. Пассив баланса Структура пассива баланса и изменения в анализируемом периоде представлены в табл. №6 и №7. Структура агрегированного баланса представлена в табл. №8. Структура пассива баланса Таблица 6 Показатель 2021г. 2022г. 2023г. Сумма, тыс. Удельн Сумма, тыс. Удельн Сумма, тыс. руб. ый вес, руб. ый вес, руб. % % Изменение Удельн Сумма, тыс. ый вес, руб. % Темп Доля в прироста, струк% туре, % ПАССИВ Капитал и резервы Долгосрочные пассивы Краткосрочные кредиты и займы Кредиторская задолженность и прочие краткосрочные обязательства Баланс 5310553 86,8 5 310 583 76,8 6 230 665 56,2 920 082 17,3 (20,6) 252988 6,4 361 412 5,2 1 596 559 14,4 1 235 147 341,8 9,2 — — — — 1 657 686 14,9 1 657 686 — 14,9 868634 4839031 19,1 100,0 1 240 906 6 912 901 18,0 100,0 1 605 047 11 089 957 14,5 100,0 364 141 4 177 056 29,3 60,4 (3,5) — Агрегированный баланс Таблица 7 Показатель 2021г. 2022г. 2023г. Сумма, тыс. Удельн Сумма, тыс. Удельн Сумма, тыс. руб. ый вес, руб. ый вес, руб. % % Изменение Удельн Сумма, тыс. ый вес, руб. % Темп Доля в прироста, струк% туре, % АКТИВ Внеоборотные активы Запасы и НДС по приобретенным ценностям Дебиторская задолженность Денежные средства, краткосрочные финансовые вложения, прочие Баланс 1806283 35,3 2 580 404 37,3 4 977 910 44,9 2 397 506 92,9 7,6 135350 98,0 1 934 071 28,0 2 707 798 24,4 773 727 40,0 (3,6) 1456897 29,13 2 081 281 30,1 3 068 413 27,7 987 132 47,4 (2,4) 259802 3,69 317 145 4,6 335 836 3,0 18 691 5,9 (1,6) 4839031 100,0 6 912 901 100,0 11 089 957 100,0 4 177 056 60,4 — 5310553 86,8 5 310 583 76,8 6 230 665 56,2 920 082 17,3 (20,6) 252988 6,4 361 412 5,2 1 596 559 14,4 1 235 147 341,8 9,2 — — — — 1 657 686 14,9 1 657 686 — 14,9 868634 4839031 19,1 100,0 1 240 906 6 912 901 18,0 100,0 1 605 047 11 089 957 14,5 100,0 364 141 4 177 056 29,3 60,4 (3,5) — ПАССИВ Капитал и резервы Долгосрочные пассивы Краткосрочные кредиты и займы Кредиторская задолженность и прочие краткосрочные обязательства Баланс Исходя из таблицы, можно сделать вывод, что высоколиквидные активы организации возросли незначительно, на 5,9%, что оценивается положительно, учитывая их избыточный уровень как на начало, так и на конец года (4,6% на начало года от валюты баланса и 3,0% на конец года). Структура актива баланса анализируемой организации вполне типична для производственной организации; к концу года структура актива становится более тяжелой из-за увеличения удельного веса внеоборотных активов до 44,9%, что, с одной стороны, свидетельствует о росте производственного потенциала, а с другой — о снижении ликвидности организации. Рассматривая стратегию финансирования через удельные веса источников финансирования в валюте баланса, можно заметить, что на начало года организация имела крайне консервативную стратегию финансирования, поскольку доля устойчивых источников составляла 82,0%. Это нельзя считать эффективным, учитывая высокую рентабельность активов и, следовательно, нереализованную возможность увеличения эффективности капитала за счет использования финансового рычага. На конец года структура финансирования существенно изменилась, доля устойчивых источников снизилась до 70,6% — организация привлекла значительный объем долгосрочного и краткосрочного заемного капитала, что можно признать рациональным и характеризовать финансовую деятельность как активную и эффективную. Сопоставляя темп прироста валюты баланса (60,4%) с темпом прироста обязательств, можно отметить существенное снижение финансовой устойчивости в связи со значительным увеличением кредитов и займов. Сопоставляя темп прироста выручки (34,3%) с темпом прироста обязательств можно, кроме того, отметить и существенное снижение степени покрытия обязательств. Основные направления рыночной политики организации следующие: 1) Поскольку рынки, на которых работает организация, эффективны, а положение предприятия устойчиво, рыночной политикой должно быть активное инвестирование в расширение осуществляемых видов деятельности. Эта политика подразумевает интенсивное вложение денежных средств во внеоборотные активы, оборотный капитал, обучение персонала, маркетинговые мероприятия, научно-исследовательские работы. 2) Оценивая будущие возможные темпы прироста объема продаж необходимо учесть общеэкономические условия: рост емкости рынка, увеличение интенсивности конкуренции на рынке, изменение рыночной доли предприятия, производственные и финансовые возможности организации. Таким образом, изменение за анализируемый период структуры пассивов следует признать в подавляющей части позитивным. Анализ финансовых результатов деятельности ООО «РусТех» Изменение отчета о прибылях и убытках в отчетном периоде, по сравнению с базовым, представлено в табл. №9. Изменение показателей финансово - хозяйственной деятельности в отчетном периоде, по сравнению с базовым, представлено в табл. №10. Изменение отчета о прибылях и убытках в отчетном периоде по сравнению с базовым периодом Таблица 8 Изменения Темп прирост а 358,3% 598,6% -255,3% -100,0% 0,0% -21,4% 0,0% 0,0% 0,0% 0,0% -31,5% 2022год 2023 год Выручка Себестоимость продаж Валовая прибыль (убыток) Коммерческие расходы Управленческие расходы Прибыль (убыток) от продаж Доходы от участия в других организациях Проценты к получению Проценты к уплате Прочие доходы Прочие расходы 302,0 217,0 85,0 253,0 0,0 -168,0 0,0 0,0 0,0 117,0 (36,0) 1 384,0 1 516,0 -132,0 0,0 0,0 -132,0 0,0 0,0 0,0 117,0 (46,0) В абс.выражени и 1 082,0 1 299,0 -217,0 -253,0 0,0 36,0 0,0 0,0 0,0 0,0 17,0 Прибыль (убыток) до налогообложения Налог на прибыль в том числе: текущий налог на прибыль отложенный налог на прибыль Прочее Чистая прибыль (убыток) -87,0 (6,0) -61,0 (6,0) 26,0 0,0 -29,9% 0,0% 24,4% 0,0% (6,0) (6,0) 0,0 0,0% 0,0% 0,0 0,0 -93,0 0,0 0,0 -67,0 0,0 0,0 -246,0 0,0% 0,0% -137,4% 0,0% 0,0% -10,5% Наименование показателя Удельного веса 0,0% 37,7% -37,7% -83,8% 0,0% -19,1% 0,0% 0,0% 0,0% -30,3% -1,0% Изменение показателей финансово - хозяйственной деятельности в отчетном периоде по сравнению с базовым периодом Таблица 9 Оценка показателей финансово - хозяйственной деятельности Изменения В Темп Наименование показателя 2022 год 2023 год абс.выражении прироста 1. Объем продаж 2. Прибыль от продаж 3. Чистая прибыль 4. Рентабельность продаж, % 302,0 -168,0 -93,0 -55,63% 1 384,0 -132,0 -67,0 -9,54% 1 082,0 36,0 26,0 46,1% 358,3% -21,4% -28,0% -82,9% 5. Чистые активы -167,0 -124,0 43,0 -25,7% 45,06% 100,60% 10,0 -1680,00% 10,0% 88,68% 106,45% 10,0 -1320,00% 10,0% 43,6% 5,9% 0,0 360,0% 0,0% 96,8% 5,8% 0,0% -21,4% 0,0% 6. Оборачиваемость чистых активов, % 7. Рентабельность чистых активов, % 8. Собственный капитал 9. Рентабельность собственного капитала, % 10. Средневзвешенная стоимость капитала Из таблицы № 9 видно, что выручка от реализации компании по сравнению с базовым периодом незначительно уменьшилась (с 302 тыс.руб. в 2022 году до 1 384,0 тыс.руб. в 2023 году). За анализируемый период изменение объема продаж составило 1 082 тыс.руб. Тем прироста составил 358,3% Валовая прибыль в 2022 году составляла 85 тыс.руб. За анализируемый период она уменьшилась на -217,0 тыс.руб., что следует рассматривать как отрицательный момент и в 2023 году составила -132,0 тыс.руб. Прибыль от продаж в 2022 году составляла -168,0 тыс.руб. За анализируемый период она, в отличии от валовой прибыли, увеличилась на 26,0 тыс.руб., и в 2022 году составила -132,0 тыс.руб. Показателем повышения эффективности деятельности предприятия можно назвать более высокий темп увеличения выручки по отношению к снижению себестоимости, который составил 358,3% по сравнению со снижением себестоимости 598,6%. Положительным моментом являются убытки по внереализационным доходам и расходам - в. 2023 году сальдо по ним установилось на уровне -71,0 тыс.руб., однако наблюдается отрицательная тенденция – за период с 2022 года 2023 год сальдо по прочим доходам и расходам увеличилось на 10,0 тыс.руб. Как видно из таблицы №10, чистая прибыль за анализируемый период выросла на 26,0 тыс.руб., и в 2023 году установилась на уровне -67,0 тыс.руб. (темп прироста составил -28,0%). Рассматривая динамику показателей финансово - хозяйственной деятельности ООО «РусТех» особое внимание следует обратить на рентабельность чистых активов и средневзвешенную стоимость капитала. Для успешного развития деятельности необходимо, чтобы рентабельность чистых активов была выше средневзвешенной стоимости капитала, тогда предприятие способно выплатить не только проценты по кредитам и объявленные дивиденды, но и реинвестировать часть чистой прибыли в производство. В рассматриваемом в таблице №10 случае, в 2022 году анализируемого периода рентабельность собственного капитала равна 100,6%, что выше показателя средневзвешенной стоимости капитала, значение которого составило в соответствующем периоде 10%. Это говорит о том, что у предприятия не возникнуть сложности с привлечением нового капитала. Рассматривая динамику доходов и расходов ООО «РусТех», в целом за анализируемый период ее можно назвать положительной. Анализ налоговой нагрузки Налоговая нагрузка — это отношение суммы налогов и сборов, которые организация или ИП выплатили за определённый период, к оборотам за этот же период. Налоговая нагрузка = Сумма начисленных за календарный год налогов, сборов, взносов Выручку за календарный год Налоговая нагрузка Таблица 10 Наименование показателей Сумма начисленных за календарный год налогов, сборов, взносов Выручку за календарный год Налоговая нагрузка 2019 год 2020 год 2021 год 2022 год 2023 год 132,8 132,8 132,8 132,8 132,8 2 503,0 1 397,0 3 160,0 302,0 1384,0 5% 10% 4% 44% 10% Рис. 2 Налоговая нагрузка ООО «Кламатсервис» Группировка активов по степени ликвидности и пассивов по степени погашения обязательств ООО «РусТех» Анализ ликвидности баланса предполагает проверку соотношении активов с обязательствами по пассиву, каждые из которых группируются определенным образом: активы — по степени ликвидности, пассивы — по срочности погашения. Главная задача при оценке ликвидности баланса — определить степень покрытия обязательств предприятия его активами, срок преобразования которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата). Достигается ликвидность баланса установлением тождества между обязательствами предприятия и его активами. Иными словами, ликвидность баланса — это способность предприятия превратить свои активы в денежные средства для погашения своих платежных обязательств. В зависимости от степени ликвидности активов предприятия их подразделяют на следующие группы: • А1 – наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения; • А2 – быстрореализуемые активы – краткосрочная дебиторская задолженность; • А3 – медленно реализуемые активы – запасы и затраты за исключением расходов будущих периодов, дебиторская задолженность со сроком погашения свыше 12 мес., НДС и прочие оборотные активы. • А4 – трудно реализуемые активы – внеоборотные активы и оборотные активы, не вошедшие в предыдущие группы; По степени срочности оплаты пассивы также группируют на 4 группы: • П 1- наиболее срочные обязательства – кредиторская задолженность, расчеты по дивидендам; • П2 – краткосрочные пассивы – краткосрочные кредиты и займы; • П3 –долгосрочные пассивы – долгосрочные кредиты и займы; • П4 – постоянные пассивы – собственный капитал или собственные источники формирования имущества. Традиционно ликвидность баланса считается абсолютной, если выполняются все следующие тождества: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. Группировка активов по степени ликвидности Наименование показателя А1 - наиболее ликвидные активы А2 - быстрореализуемые активы А3- медленно реализуемые активы А4 - трудно реализуемые активы БАЛАНС На 31 декабря 2022 г. 65,0 131,0 363,0 6,0 565,0 На 31 декабря 2023 г. 44,0 143,0 269,0 6 462,0 Таблица 11 Изменение тыс.руб % -21,0 48,0 12,0 8,0 -94,0 -35,0 0,0 0,0 -103,0 -74,0 Группировка пассивов по степени погашения обязательств Таблица 12 Наименование показателя П1 - наиболее срочные обязательства П2 – краткосрочные пассивы П3 –долгосрочные пассивы П4 – постоянные пассивы БАЛАНС На 31 декабря 2022 г. На 31 декабря 2023 г. 732,0 0,0 0,0 -167,0 565,0 586,0 0,0 0,0 -124,0 462,0 Изменение тыс.руб 146,0 0,0 0,0 43 -103,0 % -25,0 0,0 0,0 -35,0 -60,0 Ликвидность баланса На начало года А1 ≤ П1 А2 ≥ П2 А3 ≥ П3 А4 ≥ П4 На конец года А1 ≤ П1 А2 ≥ П2 А3 ≥ П3 А4 ≥ П4 Ликвидности баланса не соблюдается не на начало года ни на конец. Состояние ООО «РусТех» характеризуется как не ликвидное, организация испытывает недостаток в наиболее ликвидных активах. Следует разобраться что привело к такому критическому состоянию организацию. Анализ ликвидности Под ликвидностью подразумевается способность активов к быстрой и легкой мобилизации. Основные моменты банковской ликвидности находили свое отражение в экономической литературе, начиная со второй половины ХХ в., в связи с убыточной деятельностью государственных банков, а также с процессов образования коммерческих банков. Например, о важности соблюдения соответствия между сроками активных и пассивных операций с позиций ликвидности экономисты писали еще в конце ХIХ в. Ликвидность - легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств. Ликвидность - способность активов превращаться в деньги быстро и легко, сохраняя фиксированной свою номинальную стоимость. Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его финансовые обязательства. Коэффициент ликвидности - показатель способности компании вовремя выполнять свои краткосрочные финансовые обязательства. Таблица 13 Анализ ликвидности баланса (функциональный подход), руб Показатель 2021г. 2022г. 2023г. Изменения Изменения Капитал собственный и долгосрочные пассивы внеоборотные П4+П3активы А4 22 103 632 34 005 589 43 005 137 11 901 957 8 999 548 Запасы и НДС Кредиторская задолженность А3-П1 8 745 138 13 454 059 3 966 365 4 708 921 -9 487 694 Дебиторская задолженность, краткосрочные финансовые вложения и денежные средства Краткосрочные А2+А1кредиты и займы П2 13 358 494 20 551 530 39 038 772 7 193 036 18 487 242 Оценивая результаты анализа ликвидности баланса по таблице 13, рассматриваемой организации, можно отметить наличие излишков на начало и на конец года, что свидетельствует о высокой и даже избыточной степени финансовой устойчивости организации, несмотря на существенные заимствования, осуществленные в отчетном году. При этом два из трех балансовых излишка растут, а один снижается, что можно оценивать положительно, поскольку излишняя финансовая устойчивость снижает эффективность бизнеса и негативно влияет на возможность бизнеса создавать стоимость. Увеличение первого излишка связано с привлечением долгосрочных займов в значительном объеме. Увеличение третьего излишка связано с тем, что увеличение ликвидных активов, а именно краткосрочных финансовых вложений, было существенно больше, чем увеличение функционально связанных с этими активами обязательств, а именно краткосрочных кредитов. Второй излишек уменьшился, что вызвано значительным ростом кредиторской задолженности при не столь значительном увеличении запасов. Таким образом, можно сделать вывод о том, что, несмотря на некоторое увеличение доли привлеченного капитала в источниках финансирования, бизнес остался в высокой степени финансово устойчивым с точки зрения балансовой финансовой устойчивости. Таблица 14 Коэффициенты ликвидности, % Показатель Норматив 2021г. 2022г. 2023г. Общая ликвидность Изменения Изменения 1,00 1,17 1,81 1,41 0,64 -0,4 0,05 0,06 0,099 0,818 0,039 0,719 0,70 1,30 2,01 1,68 0,71 -0,33 1,50 2,45 3,77 2,64 1,32 -1,13 Абсолютная ликвидность Промежуточная ликвидность Текущая ликвидность Из таблицы 14 можно сделать вывод, что коэффициент текущей ликвидности равен 2,64 на конец года при нормативе 1,5. Это объясняется тем, что в структуре финансирования организации краткосрочные источники имеют незначительный удельный вес – 11,7% от валюты баланса. В этом заключается специфика стратегии финансирования организации – акцент на бессрочные и долгосрочные источники финансирования, наиболее дорогие и устойчивые, что и приводит к высоким относительным показателям финансовой устойчивости и снижает возможности бизнеса создавать стоимость. Еще одной особенностью организации является достаточно высокий удельный вес высоколиквидных активов – краткосрочных финансовых вложений, что также увеличивает устойчивость организации и повышает относительные показатели ликвидности. Таблица 15 Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения Показатель 2021г. 2022г. 2023г. Изменение Сумма, тыс. Удельн Сумма, тыс. Удельн Сумма, тыс. руб. ый вес, руб. ый вес, руб. % % Трудно реализуемые активы (А4) 1806283 Медленно реализуемые активы (А3) 135350 Быстрореализуем ые активы (А2) 1456897 Наиболее ликвидные активы (А1) Баланс Наиболее срочные обязательства (П1) Краткосрочные обязательства (П2) Долгосрочные пассивы (П3) Наиболее срочные обязательства (П1) Баланс Удельн Сумма, тыс. ый вес, руб. % Темп Доля в прироста, струк% туре, % 35,3 2 580 404 37,3 4 977 910 44,9 2 397 506 92,9 7,6 98,0 1 934 071 28,0 2 707 798 24,4 773 727 40,0 (3,6) 29,13 2 081 281 30,1 3 068 413 27,7 987 132 47,4 (2,4) 259802 3,69 317 145 4,6 335 836 3,0 18 691 5,9 (1,6) 4839031 100,0 6 912 901 100,0 11 089 957 100,0 4 177 056 60,4 — 5310553 86,8 5 310 583 76,8 6 230 665 56,2 920 082 17,3 (20,6) 252988 6,4 361 412 5,2 1 596 559 14,4 1 235 147 341,8 9,2 — — — — 1 657 686 14,9 1 657 686 — 14,9 868634 4839031 19,1 100,0 1 240 906 6 912 901 18,0 100,0 1 605 047 11 089 957 14,5 100,0 364 141 4 177 056 29,3 60,4 (3,5) — Анализируя таблицу 15, можно сделать вывод, что оценивая ликвидность баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива: 1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов. 2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит. 3) Если выполнимо неравенство А3 > П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса. Выполнение первых трех условий приводит автоматически к выполнению условия: A4<=П4 Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств. Анализ платежеспособности на базе расчета чистых активов Анализ платежеспособности на базе расчета чистых активов проводится в соответствии с приказом Минфина РФ и Федеральной комиссии по рынку ценных бумаг Приказ Минфина России от 28 августа 2014 г. N 84н «Об утверждении Порядка определения стоимости чистых активов» 1. Стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. Объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются. 2. Стоимость чистых активов определяется по данным бухгалтерского учета. При этом активы и обязательства принимаются к расчету по стоимости, подлежащей отражению в бухгалтерском балансе организации (в нетто-оценке за вычетом регулирующих величин) исходя из правил оценки соответствующих статей бухгалтерского баланса. Чистые активы являются одним из критериев финансового здоровья компании и играют важную роль в построении бизнеса. Они жизненно необходимы, ведь от их уровня зависит существование предприятия. Чистые активы – это активы, свободные от всех долговых обязательств, от которых зависит эффективность деятельности компании. А в обществах с ограниченной ответственностью чистые активы показывают реальную стоимость доли каждого из участников. Расчет чистых активов по балансу Или Анализ платежеспособности на базе расчета чистых активов за анализируемый период представлен в таблице № 16 Таблица 16 Изменения Наименование показателя 2022 год 2023 год В Темп абс.выражении прироста Итого по разделу III -167,0 -123,0 44,0 -73,6 Доходы будущих периодов (строка 1530) 0,0 0,0 0,0 0,0 Финансовые вложения (долгосрочные) (строка 0,0 0,0 0,0 0,0 1170) СТОИМОСТЬ ЧИСТЫХ АКТИВОВ -167,0 -123,0 44,0 -73,6 БАЛАНС (сумма строк 1100+1200) (строка 1600) 565,0 462,0 -103 81,7 Итого по разделу IV 0,0 0,0 0,0 0,0 Итого по разделу V -145 80,1 732,0 587,0 Доходы будущих периодов (строка 1530) 0,0 0,0 0,0 0,0 Финансовые вложения (долгосрочные) (строка 0,0 0,0 0,0 0,0 1170) СТОИМОСТЬ ЧИСТЫХ АКТИВОВ 44,0 -73,6 -167,0 -123,0 Анализ платежеспособности на базе расчета чистых активов за весь рассматриваемый период представлен в таблице №17 Таблица 17 Наименование показателя 2019 год 2020 год 2021 год 2022 год 2023 год Итого по разделу III -167,0 -123,0 -253,0 -286,0 -74,0 Доходы будущих периодов (строка 1530) 0,0 0,0 0,0 0,0 0,0 Финансовые вложения (долгосрочные) (строка 0,0 0,0 0,0 0,0 0,0 1170) СТОИМОСТЬ ЧИСТЫХ АКТИВОВ -253,0 -286,0 -74,0 -167,0 -123,0 БАЛАНС (сумма строк 1100+1200) (строка 1600) 426,0 578,0 613,0 565,0 462,0 Итого по разделу IV 0,0 0,0 0,0 0,0 0,0 Итого по разделу V 679,0 864,0 687,0 732,0 587,0 Доходы будущих периодов (строка 1530) Финансовые вложения (долгосрочные) (строка 1170) СТОИМОСТЬ ЧИСТЫХ АКТИВОВ 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 -253,0 -286,0 -74,0 -167,0 -123,0 За анализируемый период величина чистых активов, составлявшая в 2022 году -167 тыс.руб. увеличилась на -44,0 тыс.руб. (темп прироста составил -73,6%), и в 2023 году а их величина составила -123,0 тыс.руб. Анализ финансовой устойчивости Финансовая устойчивость характеризует структуру источников финансирования предприятия и финансовую независимость предприятия от заемных источников. Способность предприятия всегда осуществлять в необходимых объемах финансирование своей деятельности либо за счет собственного и заемного капитала Анализ проводится с использованием данных финансовой отчетности компании, в частности – бухгалтерского баланса. Источником информации также может являться управленческая отчетность. В ходе анализа используются абсолютные и относительные показатели, а вычисленные значения коэффициентов сравниваются с базовыми (усредненными или нормативными) величинами. Проанализировав бухгалтерскую отчетность фирмы, можно получить понимание общей картины ее финансовой устойчивости. При его проведении обращают внимание на то, какие у фирмы источники финансирования, как выглядит структура активов, а также как они изменяются с течением времени. Информация, содержащаяся в балансе, может использоваться для анализа и внутренними, и внешними пользователями. Среди внешних пользователей выделяют кредиторов, инвесторов, клиентов, налоговые органы и других заинтересованных лиц. В категорию внутренних пользователей входит руководство организации, собственники, совет директоров, руководители подразделений. Основополагающие критерии определения стабильности финансового положения фирмы – устойчивый рост прибыли и капитала, сохранение и повышение ее платежеспособности. Чем устойчивее финансовое положение, тем больше гарантий, что бизнес останется успешным. Таблица 18 Оценка операционной финансовой устойчивости, % 2021г. Показатель Степень платежеспособности общая, месяцы 0,77 Степень платежеспособности по кредитам и займам, Месяцы 0,23 Степень платежеспособности по кредиторской задолженности, месяцы 0,45 Коэффициент покрытия процентов прибылью 6036,88 Коэффициент покрытия процентов и основной суммы долга прибылью 5,49 Коэффициент покрытия процентов и основной суммы долга прибылью и амортизацией 6,02 Отношение долга (кредиты и займы) к сумме прибыли и амортизации 0,04 2022г. 2023г. Изменения Изменения 1,19 3,30 0,42 2,11 0,35 1,50 0,12 1,15 0,70 1,64 0,25 0,94 9 287,51 451,10 3250,63 -8836,41 8,94 1,89 3,45 -7,05 9,26 1,98 3,24 -7,28 0,06 0,35 0,02 0,29 Таким образом из таблицы 18, общий вывод относительно балансовой финансовой устойчивости организации будет заключаться в том, что организация может быть признана избыточно финансово устойчивой. Оценивая достаточность денежного потока организации для обслуживания обязательств можно сделать вполне оптимистический вывод о том, что проблем в обслуживании обязательств у организации, вероятно, не будет; так, все обязательства организация может погасить приблизительно за три месяца, несмотря на то, что в их структуре заметный удельный вес занимают долгосрочные займы. Анализ коэффициентов покрытия также позволяет сделать оптимистические выводы относительно финансовой устойчивости организации – уровень коэффициентов достаточно высок, хотя динамика их отрицательна, так, коэффициент покрытия процентов прибылью равен 451,1 при минимально допустимом значении 2. Это позволяет сделать вывод о том, что величина обязательств не чрезмерна ни по отношению к собственному капиталу, ни по отношению к денежным потокам. При этом, как показали предыдущие расчеты, рентабельность активов настолько высока, что позволяет организации безболезненно обслуживать привлеченные источники финансирования. Таким образом, при несколько изменившейся структуре баланса организация вполне может быть признана финансово устойчивой с точки зрения операционной финансовой устойчивости благодаря своим значительным и устойчивым денежным потокам. Таблица 19 Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств Показатель 2021г. 2022г. 2023г. Собственные оборотные средства 1911125 2 730 179 1 252 755 303275 433 250 611 205 1607850 2 296 929 641 550 Норматив собственных оборотных средств (10% оборотных средств) Дефицит/излишек 1-й этап анализа Собственные оборотные средства 1911125 2 730 179 1 252 755 Запасы 1353850 1 934 071 2 707 798 557276 796 108 (1 455 043) 99 141 46 2164114 3 091 591 2 849 314 1353850 1 934 071 2 707 798 8180264 1 157 520 141 516 112 160 105 2164114 3 091 591 4 507 000 1353850 1 934 071 2 707 798 810264 1 157 520 1 799 202 112 160 166 Дефицит/излишек источников финансирования запасов Обеспеченность запасов средствами, % собственными оборотными 2-й этап анализа Собственные оборотные средства и долгосрочные пассивы Запасы Дефицит/излишек источников финансирования запасов Обеспеченность запасов собственными оборотными средствами и долгосрочными пассивами, % 3-й этап анализа Собственные оборотные средства, долгосрочные пассивы и краткосрочные кредиты и займы («нормальные» источники финансирования) Запасы Дефицит/излишек источников финансирования запасов Обеспеченность запасов собственными оборотными средствами, долгосрочными пассивами и краткосрочными кредитами и займами, % Таким образом из таблицы 19, несмотря на то что в отчетном году организация придерживаясь весьма агрессивной стратегии финансирования, тем не менее бизнес остался в высокой степени финансово устойчивым. Оценка типа финансовой устойчивости организации показала, что организация имеет достаточно «нормальных» источников для финансирования операционного цикла. Так, при наличии запасов в сумме со статьей «НДС по приобретенным ценностям» стоимостью 2 707 798 тыс. руб. на конец года организация имеет «нормальных» источников финансирования на сумму 4 507 000 тыс. руб., что обеспечивает ей значительную финансовую устойчивость. Таким образом, на начало года тип финансовой устойчивости можно признать абсолютным, что характеризует организацию как избыточно финансово устойчивую, использующую самую дорогую стратегию финансирования. К концу года тип финансовой устойчивости можно характеризовать как нормальный, обеспечивающий бизнесу вполне приемлемую степень финансовой устойчивости. Еще один вывод позволяют сделать эти расчеты — вывод о снижении собственных оборотных средств с 2 730 179 тыс. руб. до 1 252 755 тыс. руб., что вызвано активной инвестиционной деятельностью, финансируемой собственным и заемным капиталом. Таблица 20 Анализ финансовой устойчивости организации, % Показатели 2021г. 2022г. 2023г. Изменения Изменения 0,59 0,91 0,81 0,32 -0,1 7,42 11,43 4,26 4,01 -7,17 Коэффициент финансовой независимости Коэффициент самофинансирования .Коэффициент обеспеченности собственными оборотными средствами Коэффициент маневренности 0,70 0,46 0,38 0,24 -0,32 0,13 0,20 0,14 0 0 0,5 0,08 0,18 0,07 -0,06 0,23 0,36 0,45 -0,42 0,1 Коэффициент финансовой напряженности Коэффициент соотношения оборотных и внеоборотных средств После проведения анализа финансовой устойчивости предприятия были получены следующие данные: - коэффициент финансовой независимости уменьшился на −0,1 - коэффициент самофинансирования уменьшился на – 7,17 - коэффициент маневренности уменьшился на −0,06 - коэффициент обеспеченности собственными оборотными средствами уменьшился на - 0,32 Увеличились: - коэффициент финансовой напряженности на 0,1 - коэффициент соотношения оборотных и внеоборотных средств 0,09 Таблица 20 Критериальные значения финансовой устойчивости, % Показатель 2021г. 2022г. 2023г. Изменения Изменения длительность погашения кредиторской задолженности (через выручку) 19,5 30,0 61,0 10,5 31 0,65 1,0 0,9 0,35 -0,1 1,95 3,0 1,5 1,05 -1,5 коэффициент промежуточной ликвидности соотношение EBITDA/ заемный капитал Для обоснования целевой структуры финансирования необходимо определить критериальные значения показателей балансовой и операционной финансовой устойчивости, таблицы 10. Учитывая консервативную стратегию финансирования, критериальные значения установлены на уровне, обеспечивающем организации высокую, хотя и снижающуюся степень финансовой устойчивости. Далее проведем расчет по рейтингу: R1=2*0,45+0,1*2,45+0,08*1,96+0,45*0,26+0,20=1,61 R2=2*0,70+0,1*3,81+0,08*3,03+0,45*0,32+0,22=2,3 R3=2*0,38+0,1*2,65+0,08*2,23+0,45*0,40+0,31=1,76 Таблица 21 Определение рейтинговой оценки финансового состояния, % Нормативное 2021г. 2022г. Показатели значение 1.Коэффициент обеспеченности собственными оборотными средствами (К0) 0,1 0,45 0,70 2. Коэффициент общего 2 покрытия (Кn) 2,45 3,81 3.Коэффициент оборочиваемости 2,5 оборотных средств (Кu) 1,96 3,03 4.Коэффициент эффективности управления организацией (Рентабельность продаж) (Км) — 0,26 0,40 5. Рентабельность собственного капитала (Кр) 2,0 0,20 0,31 6. Рейтинговое число (R) 1 1,61 2,3 2023г. Изменения Изменения 0,38 0,25 -0,32 2,65 1,36 -1,16 2,23 1,07 -0,8 0,32 0,14 -0,08 0,22 1,76 0,11 0,69 -0,09 -0,54 При таком алгоритме оценки наивысший ранг в рейтинге также получает предприятие, имеющее наибольшее рейтинговое число. Кроме того, предприятия c рейтинговым числом менее 1,00 относятся к имеющим неудовлетворительное финансовое состояние. Данное предприятие финансово не устойчивое, т.к. у него нет превышения просроченных задолженностей над критическим уровнем, т.е. это - критериальное значение суммы задолженности организации для возбуждения дела о банкротстве. Проведённая оценка структуры баланса показала, что все коэффициенты не соответствуют нормативам. Предприятие недостаточно обеспечено оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Значения коэффициента обеспеченности собственными средствами показывают, что у предприятия недостаточно собственных оборотных средств, необходимых для его финансовой устойчивости. Предприятие не имеет реальной возможности восстановить свою платёжеспособность в ближайшее время. Коэффициент утраты платёжеспособности показывает, что у предприятия в ближайшее время может быть утрачена платёжеспособность. Показатели рентабельности Рентабельность - показатель эффективности единовременных и текущих затрат. В общем виде рентабельность определяется отношением прибыли к единовременным или текущим затратам, благодаря которым получена эта прибыль. Таблица 21 Анализ показатели рентабельности, % Показатель 2021г. 2022г. 2023г. Изменения Изменения Валовая маржа 44,68 45,99 47,39 1,31 1,4 Рентабельность продаж 21,3 20,63 20,66 -0,67 0,03 Чистая маржа Рентабельность основной деятельности 13,99 14,46 12,31 0,47 -2,15 14,01 38,19 39,27 24,18 1,08 Рентабельность активов (брутто) Рентабельность внеоборотных активов Рентабельность оборотных активов Рентабельность собственного капитала Рентабельность инвестированного капитала 40,2 39,63 28,67 -0,57 -10,96 105,98 65,92 106,17 66,83 63,87 63,70 0,19 0,91 -42,3 -3,13 37,3 38,21 37,24 0,91 -0,97 34,88 35,94 24,89 1,06 -11,05 Анализ показателей рентабельности по таблице 21, дает основания для следующих выводов. Рентабельность в целом стабильно высокая, но в динамике отдельных показателей проявляются негативные тенденции, например одновременно с ростом валовой маржи с 45,99 до 47,39%, что свидетельствует о повышении эффективности основной деятельности, чистая маржа снижается с 14,46 до 12,31%, что можно объяснить почти четырехкратным увеличением расходов по прочим операциям. Особенно ярко тенденции к снижению рентабельности проявились в динамике показателей рентабельности активов, которая снизилась с 39,63 до 28,67%, что связано со значительными реальными и финансовыми инвестициями во внеоборотные активы, а также непропорциональным увеличению выручки увеличением стоимости оборотных активов. Рентабельность собственного капитала характеризуется большей стабильностью, хотя снижение показателя заметно и здесь. Оценивая результаты анализа можно утверждать, что снижение рентабельности собственного капитала с 38,21 до 37,24% предопределили два фактора: оборачиваемость (вклад в снижение рентабельности 8,28 процентных пункта), а также чистая маржа (6,06 пунктов), положительно на рентабельность собственного капитала повлиял только мультипликатор (13,37 пунктов). В итоге произошла частичная компенсация снижения операционной эффективности повышением финансовой активности. Таким образом, методика фиксирует следующие тенденции, имевшие место в анализируемом периоде, — снижение операционной эффективности, проявившееся в снижении маржи с 14,46 до 12,31% и снижении оборачиваемости активов с 2,47 до 1,99, а также повышение финансовой активности, проявившееся в увеличении мультипликатора с 1,07 до 1,52. Таблица 22 Результаты анализа рентабельности собственного капитала по модели Дюпон Показатель 2021г. 2022г. 2023г. Влияние факторов Пункты, % Ранг фактора Мультипликатор собственного капитала 1,03 1,07 1,52 13,37 1367,17 1 Оборачиваемость активов 2,34 2,47 1,99 (8,28) (847,10) 2 Чистая маржа, % 14,37 14,46 12,31 (6,06) (620,06) 3 Рентабельность собственного капитала, % 38,19 38,21 37,24 (0,98) (100,00) — На следующем этапе расчетов исследуется пятифакторная модель, полученная методом расширения модели Дюпон и введения в нее еще двух факторов — показателя процентного бремени и показателя эффективности прочей деятельности. Результаты расчетов позволяют существенно конкретизировать ранее сделанные выводы. Снижение чистой маржи, которое было отмечено ранее, связано не со снижением эффективности основной деятельности, а с неэффективностью прочих операций, вклад которых в снижение рентабельности составил 5,55 пункта. Если бы эффективность прочих операций не снизилась с 0,95 до 0,82, то рентабельность собственного капитала составила бы 42,82%. Эффективность заимствований была высокой, поскольку увеличение процентного бремени, приведшее к снижению рентабельности на 0,48 пункта, было многократно компенсировано увеличением мультипликатора, которое привело к росту рентабельности на 13,37 процентного пункта. Таблица 23 Результаты анализа рентабельности собственного капитала по пятифакторной модели 2021г. 2022г. 2023г. Влияние факторов Пункты (%) Ранг фактора 1,03 1,07 1,52 13,37 1367,17 1 2,34 Чистая рентабельность продаж 15,36 Эффективность прочей деятельности 0,89 2,47 1,99 (8,28) (847,10) 2 15,35 15,34 (0,03) (2,64) 5 0,95 0,82 (5,55) (567,98) 3 Процентное бремя 0,98 Рентабельность собственного капитала 1,00 0,98 (0,48) (49,45) 4 38,21 37,24 (0,98) (100,00) Показатель Мультипликатор собственного капитала Оборачиваемость активов — Основными направлениями воздействия на рентабельность собственного капитала должны стать: дальнейшее привлечение заемного капитала и повышение мультипликатора собственного капитала, повышение оборачиваемости активов за счет усиления контроля над использованием вновь приобретаемого имущества, повышение маржи за счет усиления комплекса маркетинга и повышения эффективности политики в отношении расходов, повышение эффективности прочей деятельности за счет снижения убытков от прочих операций. Анализ вероятности банкротства Z-модель Альтмана – это финансовая модель (формула), разработанная американским экономистом Эдвардом Альтманом, призванная дать прогноз вероятности банкротства предприятия. В основе формулы лежит комбинация 4-5 ключевых финансовых коэффициентов, характеризующих финансовое положение и результаты деятельности предприятия. Изначально формула была предложена Альтманом в 60-х годах прошлого века. Позже, автор предложил вариации данной формулы с учетом отраслевых особенностей организаций. 4-х факторная Z-модель Альтмана используется для непроизводственных предприятий (акции которых не котируются на бирже). Формула четырехфакторной модели выглядит следующим образом : Z = 0,717 x X1 + 0,847 x X2 + 3,107 x X3 + 0,420 x X4 + 0,998 x X5; - для производственных предприятий Z = 6,56 x X1 + 3,26 x X2 + 6,72 x X3 + 1,05 x X4; - для непроизводственных предприятий В зависимости от полученного значения для Z-счета можно судить об угрозе банкротства Пограничные значения Z-счета Степень угрозы Высокая угроза банкротства Зона неведения Низкая угроза банкротства Для производственных предприятий Менее 1,23 От 1,23 до 2,90 Более 2,90 Для непроизводственных предприятий Менее 1,10 От 1,10 до 2,60 Более 2,60 Динамика показателей Z-модель Альтмана ООО «РусТех» за 2022 и 2023 г.г. представлены в таблице № 24 Таблица 24 Наименование показателя 2022 год 2023 год Х1 Х2 Х3 Х4 Х5 Z 0,99 -0,31 -0,15 -0,23 0,53 0,40 0,99 -0,29 -0,13 -0,21 3,00 2,96 Изменения В абс.выражении 0% 3% 2% 2% 246% 256% Темп прироста 0% -8% -14% -8% 560% 636% Значения показателей рентабельности ООО «РусТех» за весь рассматриваемый период представлены в таблице № 25 Таблица 25 Наименование показателя рентабельности Х1 Х2 Х3 Х4 Х5 Z Степень угрозы 2019 год -1,00 -0,62 -0,71 -0,33 5,88 2,25 Зона неведения 2020 год 0,97 -0,51 -0,06 -0,33 2,42 2,36 Зона неведения 2021 год 0,98 -0,14 -0,39 -0,11 5,15 6,91 2022 год 0,99 -0,31 -0,15 -0,23 0,53 0,40 2023 год 0,99 -0,29 -0,13 -0,21 3,00 2,96 Низкая Высокая Низкая Рассматривая показатели вероятности банкротства на конец анализируемого периода величина Z-модели Альтмана находится у ООО «РусТех» находится на низком уровне, при этом на начало года на высоком. Как видно из таблицы № 24, за анализируемые годы величина Z-модели Альтмана всегда разная, состояние банкротства меняется. Z-показатель Альтмана по годам 4 0,40 2,96 6,91 2,36 2,25 1 - 2,00 4,00 6,00 8,00 ВЫВОД Подводя итог, следует отметить, что за анализируемые периоды (с 2019 по 2023 годы) ключевыми стали следующие моменты: 1. Динамику изменения актива баланса нельзя назвать положительной, в первую очередь за счет уменьшения валюты баланса за рассматриваемый период. 2. Изменение за анализируемый период структуры пассивов следует признать в подавляющей части позитивным. 3. Рассматривая динамику доходов и расходов ООО «РусТех», в целом за анализируемый период ее можно назвать положительной, при этом налоговая нагрузка возрастет. 4. Ликвидности баланса не соблюдается не на начало года ни на конец. Состояние ООО «РусТех» характеризуется как не ликвидное, организация испытывает недостаток в наиболее ликвидных активах. Следует разобраться что привело к такому критическому состоянию организацию. 5. Рассматривая динамику ликвидности ООО «РусТех» не в полной мере обеспечено средствами для своевременного погашения наиболее срочных обязательств за счет наиболее ликвидных активов. 6. Анализ финансовой устойчивости по относительным показателям, говорит о том, что по сравнению с базовым периодом (2021 годом) ситуация на ООО «РусТех» в целом чуть улучшилась. 7. За анализируемый период значения большинства показателей рентабельности увеличились, что следует скорее рассматривать как положительную тенденцию. 8. Рассматривая показатели вероятности банкротства на конец анализируемого периода величина Z-модели Альтмана находится у ООО «РусТех» находится на низком уровне, при этом на начало года на высоком.