Тема 2.6. Роль финансов и кредита в развитии внешнеэкономической деятельности предприятий

advertisement

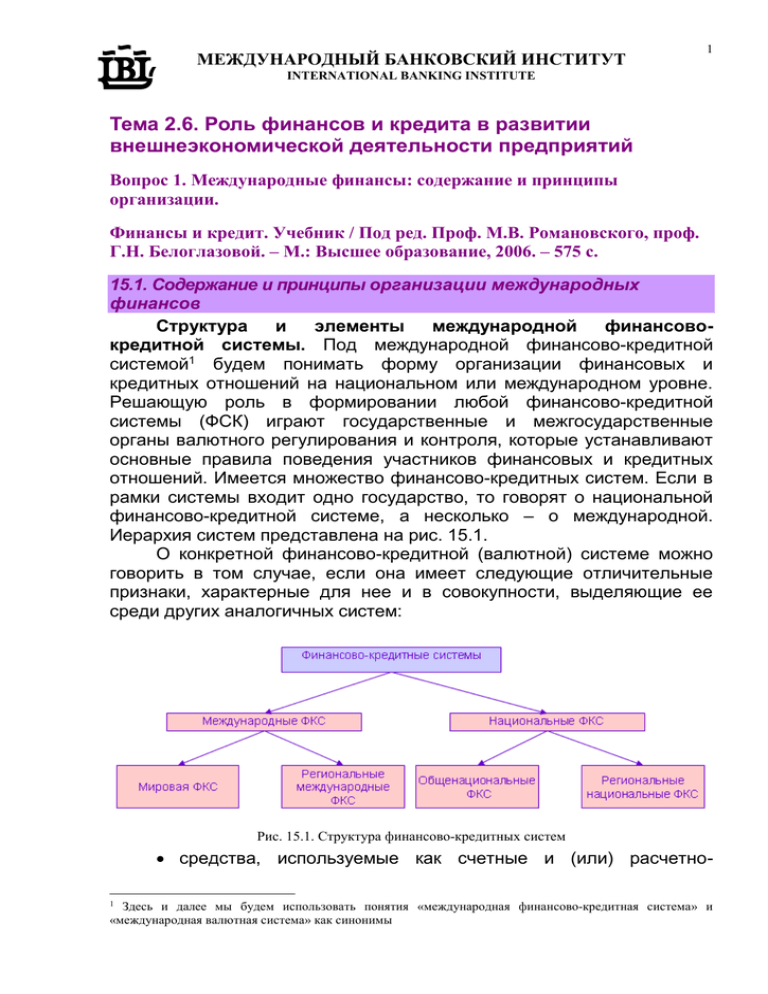

МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 1 INTERNATIONAL BANKING INSTITUTE Тема 2.6. Роль финансов и кредита в развитии внешнеэкономической деятельности предприятий Вопрос 1. Международные финансы: содержание и принципы организации. Финансы и кредит. Учебник / Под ред. Проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – М.: Высшее образование, 2006. – 575 с. 15.1. Содержание и принципы организации международных финансов Структура и элементы международной финансовокредитной системы. Под международной финансово-кредитной системой1 будем понимать форму организации финансовых и кредитных отношений на национальном или международном уровне. Решающую роль в формировании любой финансово-кредитной системы (ФСК) играют государственные и межгосударственные органы валютного регулирования и контроля, которые устанавливают основные правила поведения участников финансовых и кредитных отношений. Имеется множество финансово-кредитных систем. Если в рамки системы входит одно государство, то говорят о национальной финансово-кредитной системе, а несколько – о международной. Иерархия систем представлена на рис. 15.1. О конкретной финансово-кредитной (валютной) системе можно говорить в том случае, если она имеет следующие отличительные признаки, характерные для нее и в совокупности, выделяющие ее среди других аналогичных систем: Рис. 15.1. Структура финансово-кредитных систем средства, используемые как счетные и (или) расчетноЗдесь и далее мы будем использовать понятия «международная финансово-кредитная система» и «международная валютная система» как синонимы 1 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 2 INTERNATIONAL BANKING INSTITUTE платежные; органы, осуществляющие валютное регулирование и контроль; условия и механизм конвертируемости валют; режим определения валютного курса; правила проведения расчетов; режим функционирования рынков драгоценных металлов; правила получения и использования кредитных средств в иностранных валютах; механизм валютных ограничений. Счетные и расчетно-платежные средства. Существует четыре типа счетных и расчетно-платежных средств. Первый их них – валюта, которую используют в рамках валютной системы как общепризнанное средство платежа и расчетов. Валютой являются национальные или межнациональные деньги, которые обладают свойством конвертируемости, т.е. обратимости в другие валюты. Обратимость позволяет использовать валюту в международных операциях. ……………………………………………………………………………………… На современном этапе примером межнациональных денег является валюта евро, которую используют большинство стран Европейского сообщества (ЕС) как национальную, и она является валютой группы стран Европейской валютной системы (ЕВС), вошедших в зону евро. Международные денежные единицы, как и валюты, выполняют основные функции денег. Вместе с тем характерными и для них являются следующие особенности: существование только в безналичной форме; держать счета в них может только определенный узкий круг лиц; ограниченность использования. Это четко прослеживается на примере международной денежной единицы в рамках Международной валютной системы МВС – СДР (специальные права заимствования), а также европейской денежной единицы – ЭКЮ, которая являлась международной в рамках ЕВС до введения евро. Поэтому Международные денежные единицы (МДЕ) можно, поэтому назвать также квазивалютами. Счетные единицы, в отличие от валют и МДЕ не выполняют функции обращения и платежа. Исходя из этого, они не могут быть признаны полноценными деньгами. Их используют для стоимостных сопоставлений, выражения совместного бюджета группы государств, определения сальдо межгосударственных требований и обязательств и некоторых других целей. МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 3 INTERNATIONAL BANKING INSTITUTE ……………………………………………………………………………… Счетные и расчетно-платежные функции в валютных системах выполняло и золото, выступавшее как официальное резервное и платежное средство, мера определения курсов валют (золотые паритеты) в МВС в течение целого столетия. Органы валютного регулирования и контроля. Эти органы определяются посредством межгосударственных соглашений (для международных валютных систем), либо законодательным путем (на национальном уровне). С 1945 г. действует Международный валютный фонд (МВФ), который вырабатывает принципы международных валютно-кредитных отношений и следит за их соблюдением. На национальном уровне, как правило, основным органом валютного регулирования и контроля является центральный банк. ………………………………………………………………………………… Конвертируемость валют. Основное свойство валюты – конвертируемость. Степень конвертируемости валюты понимается в двух смыслах. Во-первых, как количество и сложность валютных ограничений, существующих в той или иной стране. Во-вторых, как приемлемость, желательность для большинства участников рынка валютных операций приобретать именно эту валюту. Эти два свойства конвертируемости находятся в сложном соотношении. Органы валютного контроля могут заявлять о том, что валюта без ограничений или с несущественными ограничениями вправе применяться в международных операциях, однако по определенным причинам субъекты валютных отношений могут отказываться от ее использования (например, при нестабильности курса, высоких политических рисках в стране и др.). ………………………………………………………………………………. Поскольку действующий в стране режим валютных ограничений может дифференцироваться по различным причинам, на практике используют понятия внутренняя и внешняя конвертируемость. При введении ограничений только для резидентов говорят о внешней конвертируемости, а для нерезидентов – о внутренней. ………………………………………………………………………………. Валюты, которые широко используются на международных рынках в качестве расчетно-платежного средства, а также накапливаются центральными банками, называют резервными, или ключевыми. ………………………………………………………………………………… Режим валютного курса. Важным понятием для определения валютной системы является валютный курс (exchange rate). В прямом смысле под ним понимают цену иностранной валюты в национальных 4 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE денежных единицах. Противоположное представление называют обратным курсом. В большинстве стран общеупотребительным является прямое представление, но есть страны, в которых даются обратные котировки валют (например, Англия). К основным функциям валютного курса относятся следующие: осуществление взаимного обмена валютами при торговле товарами и услугами, при движении капиталов и кредитов; сравнение цен мировых и национальных рынков и стоимостных показателей разных стран (ВНП, национальный доход на душу населения и др.); периодическая переоценка счетов банков, фирм в иностранной валюте. Характер изменения валютного курса и его волатильность являются важными показателями состояния национальной экономики. Если наблюдается его сильная изменчивость и постоянное ослабление, то обычно это свидетельствует о неустойчивой или слаборазвитой экономике. Валютный курс может изменяться либо рыночным путем в результате торгов валютой на бирже и внебиржевом рынке, осуществления конверсионных операций в банках, либо официально государственными органами. В первом случае говорят о рыночном повышении (appreciation) или понижении (depreciation) валютного курса. Во втором случае официальное повышение курса называют ревальвацией (revaluation), а понижение – девальвацией (devaluation). Рыночных курсов у каждой валюты множество, так как торги идут в разных местах, в том числе за пределами страны. Кроме того, каждый коммерческий банк устанавливает свои курсы. В то время как на рынке валютный курс определяется в основном единообразно в результате торгов на бирже или вне ее, банки устанавливают курсы покупки (bid rate – BR) и продажи (offer rate – OR). Их разница представляет прибыль банка по конверсионным операциям. Относительную разницу этих курсов называют спрэ-дом, или маржей, и определяют следующим образом: spread OR BR 100. BR (1) ……………………………………………………………………………. К девальвации валюты прибегают чаще всего в двух случаях: при устойчивом и существенном пассивном платежном балансе; для усиления конкурентных позиций страны. Устойчивый пассивный баланс ведет, как правило, к стремлению участников валютных операций «избавиться» от данной валюты, что объективно снижает ее рыночный курс, а, следовательно, требует и МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 5 INTERNATIONAL BANKING INSTITUTE пересмотра официального курса. ……………………………………………………………………………….. Существует множество валютных курсов в зависимости от вида валютных операций (см. 15.3). Под кросс-курсом валюты понимают курс одной валюты по отношению к другой, выраженный через третью валюту, например рубль к евро – через доллар: рубль рубль доллар . евро доллар евро (2) Валюта, которая используется для выражения отношения других валют, называется кросс-валютой. Кросс-курсов может быть множество в зависимости от выбранной кросс-валюты и места котировки. Кросс-курсы выполняют две основные функции. Во-первых, они служат для определения курсов тех валют, которые напрямую не котируются на местных национальных рынках или курс которых официально в данной стране не устанавливается. Во-вторых, они служат для валютных спекулянтов индикатором, по которому они определяют возможность проведения так называемого треугольного арбитража. ……………………………………………………………………………………….. Фиксированные курсы – это официальные курсы, которые не меняются, по крайней мере, в течение достаточно длительного периода. При этом нужно иметь в виду, что в реальности при рыночном типе экономики существуют также и рыночные курсы, на которые государственные или межгосударственные органы могут воздействовать в той или иной степени. При административном типе экономики торговля валютой не ведется, и курс валюты – только официальный (при этом их может быть несколько). Свободно плавающие курсы теоретически не должны регулироваться государственными и межгосударственными органами и устанавливаются рынком. Но для практики это, скорее, гипотетическая ситуация. Ограниченно подвижные курсы означают установление монетарными властями пределов колебаний валютных курсов, которые они стремятся поддерживать в основном путем валютных интервенций, т.е. операций на валютных рынках с использованием резервов ключевых валют. Ревальвации и девальвации валют в такой системе – частые явления, поскольку попытки длительного удержания курсов валют в «коридорах» редко удаются. При управляемом плавании официальные коридоры не объявляются, но проводится политика смягчения колебаний валютного курса, что равносильно поддержанию неявных валютных коридоров. Эволюция мировой финансово-кредитной системы. МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 6 INTERNATIONAL BANKING INSTITUTE Выделяют разное число стадий в развитии мировой финансовокредитной системы (МФКС): от двух до четырех. Наиболее традиционной является точка зрения, в соответствии с которой МФКС прошла за время своего существования следующие основные этапы, для каждого из которых характерным было наличие определенных согласованных на международном уровне принципов валютнофинансовой политики: 1) золотой стандарт (Парижская система); 2) золото-девизный стандарт (Генуэзская система); 3) система фиксированных паритетов (Бреттон-Вудская система); 4) современная МФКС (Ямайская система). Вырабатываемые на международном уровне принципы являются для национальных монетарных органов основой при определении собственной финансовой политики. В истории имеются и многочисленные примеры отступления от общемировых принципов, но в целом они определяют наиболее характерные черты развития мировых и национальных финансов и в первую очередь методов установления и регулирования валютных курсов. …………………………………………………………………………………. Таким образом, свобода выбора валютного режима является не абсолютной. Однако переход к самостоятельному выбору режима валютного курса странами означал, что его межгосударственное регулирование существенно ослабло. Рис. 15.2. Классификация современных режимов валютных курсов. Составлена с учетом уточнений классификации МВФ в связи с введением евро и некоторыми другими процессами, происходящими в отдельных странах Поэтому в настоящее время сложились разнообразные МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 7 INTERNATIONAL BANKING INSTITUTE национальные валютные режимы, которые все-таки могут быть классифицированы по определенным общим принципам (рис. 15.2). ………………………………………………………………………………. С юридической демонетизацией золота в МВС тесно связано также утверждение МВФ в качестве официального резервного и платежного средства СДР. По первоначальному замыслу эта единица должна была заменить золото в отношениях МВФ со своими членами и их между собой. ……………………………………………………………………………… СДР представляют собой безналичные счета, которые могут держать лишь МВФ, страны – участницы системы СДР и так называемые прочие владельцы. ………………………………………………………………………………. Правила обмена, называемые дизайнингом (designing), установлены МВФ и записаны в его Уставе. Недопустимым считается использование СДР в ходе дизайнинга только для изменения структуры резервов страны, т.е. без целевого применения приобретаемых валют. СДР не могут быть непосредственно использованы для интервенций на валютных рынках, а должны быть в таких случаях сначала обменены на какую-либо валюту. Однако с 1987 г. трансакции в рамках дизайнинга не имели место. Страны – участницы системы СДР обязаны покупать эту денежную единицу в установленных МВФ размерах. В то же время МВФ учитывает финансовое положение стран и стремится привлекать к покупке СДР первоначально те из них, которые имеют достаточно сильные резервные и платежные позиции, причем распределяет обязательства по покупке СДР среди них равномерно. ………………………………………………………………………………. Возможности использования СДР постепенно расширялись. В частности, они включают выполнение финансовых обязательств по международным договорам, использование в сделках своп (см. 15.3), предоставление кредитов, залоговые операции и дарение. Как уже отмечалось, некоторые страны привязывают курсы своих валют к СДР. Расширяется круг прочих владельцев, которым предоставляется право на осуществление всех разрешенных операций с СДР. В настоящее время сюда относят около 20 институтов, среди которых, например, Всемирный банк, Банк международных расчетов, Швейцарский национальный банк и др. ………………………………………………………………………………. Каждый рабочий день МВФ проводит переоценку курса СДР по валютной корзине с учетом рыночных курсов соответствующих валют по отношению к доллару. …оценки курса СДР, которая осуществляется по формуле МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 8 INTERNATIONAL BANKING INSTITUTE 4 СР СДР(доллар) d i CPi (доллар), i 1 где: di – относительный вес валюты i; СРi (доллар) – прямой курс доллара по отношению к валюте i, т.е. стоимость этой валюты в долларах США. ……………………………………………………………………………… Использование метода корзины позволяет в определенной степени сглаживать курсовые колебания, которому подвержены курсы отдельных валют, и, следовательно, уменьшать курсовой риск. По этой причине СДР активно используется для деноминации финансовых активов не только самим МВФ, но и другими международными организациями и фирмами. СДР применяют также и в многосторонних межгосударственных соглашениях в качестве счетной единицы.