2. Суханов Е.А. Проблемы совершенствования кодификации граждан-

advertisement

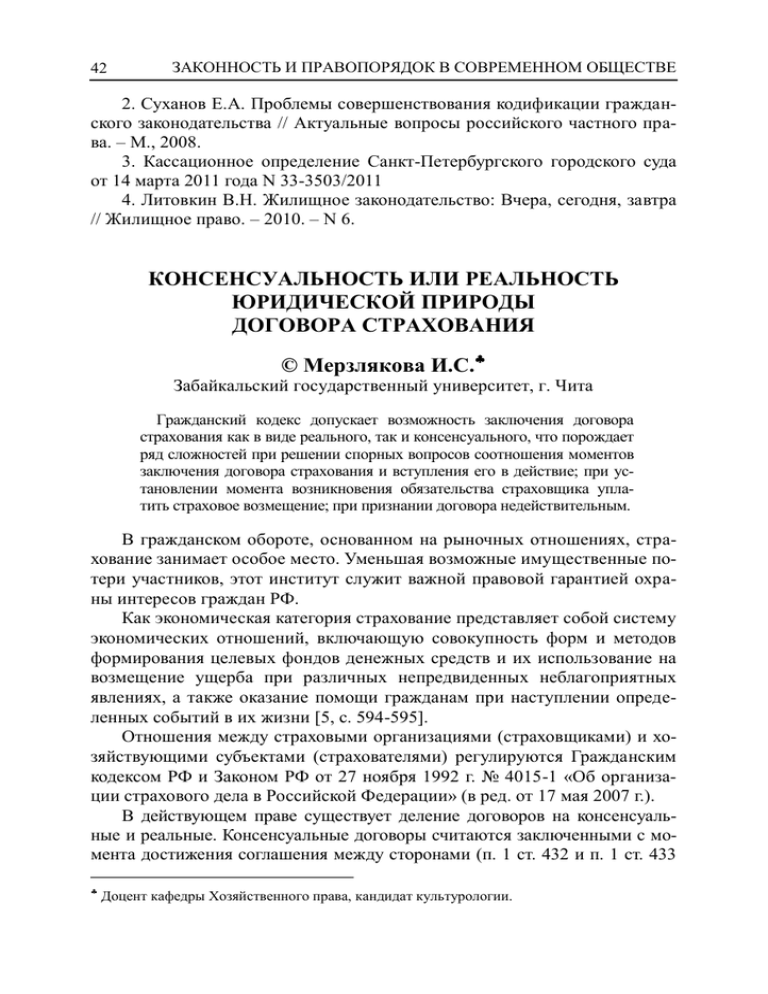

42 ЗАКОННОСТЬ И ПРАВОПОРЯДОК В СОВРЕМЕННОМ ОБЩЕСТВЕ 2. Суханов Е.А. Проблемы совершенствования кодификации гражданского законодательства // Актуальные вопросы российского частного права. – М., 2008. 3. Кассационное определение Санкт-Петербургского городского суда от 14 марта 2011 года N 33-3503/2011 4. Литовкин В.Н. Жилищное законодательство: Вчера, сегодня, завтра // Жилищное право. – 2010. – N 6. КОНСЕНСУАЛЬНОСТЬ ИЛИ РЕАЛЬНОСТЬ ЮРИДИЧЕСКОЙ ПРИРОДЫ ДОГОВОРА СТРАХОВАНИЯ © Мерзлякова И.С. Забайкальский государственный университет, г. Чита Гражданский кодекс допускает возможность заключения договора страхования как в виде реального, так и консенсуального, что порождает ряд сложностей при решении спорных вопросов соотношения моментов заключения договора страхования и вступления его в действие; при установлении момента возникновения обязательства страховщика уплатить страховое возмещение; при признании договора недействительным. В гражданском обороте, основанном на рыночных отношениях, страхование занимает особое место. Уменьшая возможные имущественные потери участников, этот институт служит важной правовой гарантией охраны интересов граждан РФ. Как экономическая категория страхование представляет собой систему экономических отношений, включающую совокупность форм и методов формирования целевых фондов денежных средств и их использование на возмещение ущерба при различных непредвиденных неблагоприятных явлениях, а также оказание помощи гражданам при наступлении определенных событий в их жизни [5, с. 594-595]. Отношения между страховыми организациями (страховщиками) и хозяйствующими субъектами (страхователями) регулируются Гражданским кодексом РФ и Законом РФ от 27 ноября 1992 г. № 4015-1 «Об организации страхового дела в Российской Федерации» (в ред. от 17 мая 2007 г.). В действующем праве существует деление договоров на консенсуальные и реальные. Консенсуальные договоры считаются заключенными с момента достижения соглашения между сторонами (п. 1 ст. 432 и п. 1 ст. 433 Доцент кафедры Хозяйственного права, кандидат культурологии. Гражданское право 43 ГК РФ), а для заключения реального договора необходима передача имущества, после которой договор вступает в действие (п. 2 ст. 433 ГК РФ). Гражданский кодекс допускает возможность заключения договора страхования как в виде реального, так и консенсуального. Таким образом, «легальная конструкция одного и того же вида договора иногда может быть двоякой, подчиняясь модели либо реального, либо консенсуального договора, при этом выбор конкретной модели отдается на усмотрение лиц, вступающих в договорные отношения, исходя из соображений предпочтительности» [10, с. 29]. При таком подходе к природе договора страхования на практике возникают сложности при установлении соотношения моментов заключения договора страхования и вступления его в действие; при установлении момента возникновения обязательства страховщика уплатить страховое возмещение; при признании договора недействительным. Согласно ст. 432 ГК РФ договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем его существенным условиям. Существенными являются условия о предмете договора, условия, которые названы в законе или иных правовых актах как существенные или необходимые для договоров данного вида, а также все условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение. Согласно ст. 942 ГК РФ одним из существенных условий договора страхования является срок его действия, из чего следует, что отсутствие согласования условий о сроке начала и окончания действия договора страхования влечет его незаключенность. Определение начала действия договора страхования урегулировано в ст. 957 ГК РФ, согласно которой договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса. Как справедливо отмечает Е. Фетисова, данные правовые нормы содержат противоречие, которое влечет возникновение споров об отнесении договора страхования к консенсуальным или реальным сделкам, и одновременно споров относительно момента заключения страхового договора и вступления его в силу [9, с. 74]. В ст. 957 ГК РФ, имеющей название «Начало действия договора страхования», упоминается не момент начала его действия, а момент вступления в силу, что не одно и то же. Начало действия договора страхования определяет его заключенность, сам договор должен быть заключен с конкретной даты, что исключает вопрос об определении момента заключенности событием, не обладающим признаком неизбежности наступления. В то же время момент вступления его в силу может быть иным. Таким образом, в страховом договоре мы имеем особую конструкцию – заключенного, но не вступившего в силу [9, с. 75]. 44 ЗАКОННОСТЬ И ПРАВОПОРЯДОК В СОВРЕМЕННОМ ОБЩЕСТВЕ Ссылаясь на диспозитивный, а не императивный, характер указанной статьи, Э. Гаврилов и Д. Савкин также отстаивают консенсуальность страхового договора [2, с. 34-40; 7, с. 17-21]. Фетисова Е. придерживается этой же позиции и полагает, что момент передачи страховой премии страховщику не является определяющим в вопросе о заключенности договора [9, с. 75]. Однако, превалирует точка зрения о том, что договор страхования предполагается реальным, поскольку в соответствии с п. 1 ст. 957 ГК РФ он вступает в силу в момент уплаты страховой премии или первого ее взноса, но может – если в нем самом предусмотрено иное – вступать в силу с момента достижения соглашения между сторонами [3, с. 116]. Тем не менее, вопрос об отнесении договора страхования к реальным или консенсуальным сделкам имеет важное практическое значение, на что обращает внимание М. Брагинский. По его мнению, в случае, если вступление договора в силу обусловлено выплатой страховой премии, производимой частями, возникают сложности установления условий реализации обязательств сторонами, когда страховая премия уплачена не полностью, а страховой случай уже произошел [1, с. 78]. В такой ситуации логично применение ст. 328 ГК РФ «Встречное исполнение обязательств», согласно которой страховщик вправе приостановить исполнение своего обязательства либо отказаться от исполнения этого обязательства. С другой стороны, вступление договора (и реального, и консенсуального) в силу означает возникновение правовых последствий, предусмотренных договором. В этот момент договоры порождают договорные правоотношения. По мнению В. Семенова, право страхователя требовать от страховщика уплаты страховой суммы возникает с момента его заключения, а не с момента наступления страхового случая, поскольку это есть неопределенное денежное обязательство страховщика, в котором заранее неизвестны ни срок его исполнения, ни размер предоставления по нему [8, с. 23]. Следовательно, с момента вступления договора в силу он становится обязательным для сторон. Неурегулированность в законодательстве соотношения моментов заключения договора страхования и вступления его в действие, свобода выбора реальной или консенсуальной модели договора страхования порождают немало спорных случаев в судебной практике. Еще одно следствие неурегулированности в вопросах страхования – это возможность признания договора страхования незаключенным, одна из самых распространенных категорий судебных споров. Наибольшую опасность для гражданского оборота представляют иски о признании незаключенными уже полностью или частично исполненных договоров, по- Гражданское право 45 скольку в подавляющем большинстве случаев такие действия вызваны стремлением недобросовестных участников уклониться от исполнения договорных обязательств либо избежать ответственности за неисполнение или ненадлежащее их исполнение. Особую опасность, по мнению С. Левичева, представляют ситуации, в которых один из участников сделки является более «сильной» стороной по отношению к своему контрагенту и имеет возможность навязывать ему свои условия договора [6, с. 104]. Так, например, в договорах страхования страховщик – более защищенная сторона в силу того, что заключаемый договор всегда подписывается в его редакции. Несмотря на то, что договор страхования предполагает наличие консенсуальности в полном объеме, добиться, особенно физическому лицу, его изменения или исключения отдельных положений практически невозможно, поскольку страховщик преимущественно работает с разработанной трафаретной формой договора страхования. Этим обстоятельством активно пользуются страховые компании, намеренно включающие в договор противоречивые или завуалированные условия, позволяющие на случай наступления обязанности по страховой выплате ссылаться на его незаключенность. По мнению А.В. Егорова, сторона, получившая и принявшая исполнение по договору (в нашем случае – страховщик, получивший уплату части страховой премии), должна быть лишена права в дальнейшем ссылаться на незаключенность договора [4, с. 26-27]. В нашем примере, наступление страхового случая обязывает страховщика выплатить страховое возмещение, а страхователя не освобождает от установленной законом обязанности уплатить страховую премию. Рассмотренные проблемы определения консенсуальности и реальности договоров страхования, вопросы встречного исполнения обязательств по договору страхования, имеющиеся возможности для аннулирования договоров свидетельствуют о наличии в законодательстве пробелов и противоречий при регулировании вопросов определения момента возникновения и природы договорного обязательства. Существование таких противоречивых позиций обуславливает необходимость их устранения непосредственно в Гражданском кодексе РФ. Список литературы: 1. Брагинский М.И. Договор страхования. – М.: Статут, 2000. – 174 с. 2. Гаврилов Э. Деление гражданских договоров на консенсуальные и реальные // Хозяйство и право. – 2009. – № 7. – С. 34-40. 3. Дедиков С.В. Страховые и перестраховочные договоры: реальность и консенсус? // Закон. – 2002. – № 10. – С. 114-116. 4. Егоров А.В. Практика заключения договора страхования // Законодательство. – 2001. – № 8. – С. 26-27. 46 ЗАКОННОСТЬ И ПРАВОПОРЯДОК В СОВРЕМЕННОМ ОБЩЕСТВЕ 5. Круглова Н.Ю. Хозяйственное право: учеб. пособие / Н.Ю. Круглова. – 4-е изд., перераб. и доп. – М.: Высшее образование. – 2008. – 875 с. 6. Левичев С. Исполнение договора как доказательство его заключенности // Хозяйство и право. – 2011. – № 4. – С. 103-110. 7. Савкин Д.В. Основания возникновения, изменения и прекращения страховых правоотношений // Юрист. – 2002. – № 5. – С. 17-21. 8. Семенов В. Обязательство страховщика – неопределенное обязательство // Хозяйство и право. – 2011. – № 6. – С. 23-28. 9. Фетисова Е. Практика применения ст. 957 ГК РФ о начале действия договора страхования // Хозяйство и право. – 2011. – № 2. – С. 74-80. 10. Хаскельберг Б.Л., Ровный В.В. Консенсуальные и реальные договоры в гражданском праве. – М., 2004. – 124 с. КОМПЕНСАЦИЯ МОРАЛЬНОГО ВРЕДА КАК КОМПЕНСАЦИЯ ДЕЗАДАПТАЦИЙ ПРИ ДОРОЖНО-ТРАНСПОРТНЫХ ПРОИСШЕСТВИЯХ © Черкунова А.В. Лаборатория системного анализа и частного права, г. Нижний Новгород В работе представлена связь адаптации и компенсации морального вреда, в частности, в области дорожно-транспортных происшествий (ДТП). В ФЗ от 10.12.95 № 196-ФЗ «О безопасности дорожного движения» дано определение ДТП, как событие, возникшее в процессе движения по дороге транспортного средства и с его участием, при котором погибли или ранены люди, повреждены транспортные средства, сооружения, грузы либо причинен иной материальный ущерб. Одним из способов защиты пострадавших от ДТП является институт компенсации морального вреда, поскольку ДТП наносят не только большой материальный ущерб, но и существенный моральный вред. Условия дорожного движения, свойства и характеристики автовладельцев и их транспортных средств столь разнообразны, что требует постоянного к ним приспособления, нарушение которого приводит к ДТП и в итоге – к физическим и нравственным страданиям. Предусмотрена административная ответственность автовладельца согласно гл.12 КоАП РФ и уголовная ответственность согласно ст. 264, 125, 268, 266, 326 и 166 УК РФ. Согласно В.А. Ананьеву [1] адаптация – это приспособление организма человека к изменению условий существования, что связано с изменени Заведующий сектором.