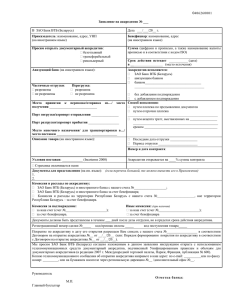

Международные банковские операции

advertisement